Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Курсовая работа: Расчет амортизационных отчислений на предприятии

Курсовая работа: Расчет амортизационных отчислений на предприятии

Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

Московский государственный индустриальный университет

(ГОУ МГИУ)

Кафедра: «Финансы и кредит»

КУРСОВАЯ РАБОТА

по дисциплине: «Экономика организаций»

на тему: «Расчет амортизационных отчислений на предприятии»

Группа 08Ф22

Студент О. А. Коган

Руководитель проекта,

Преподаватель М. М. Ищенко

Москва, 2010г

Содержание

Введение.

1. Основы амортизации

1.1 Амортизация в бухгалтерском и налоговом учете.

1.2Способы (методы) амортизационных отчислений.

2. Способы начисления амортизации бухгалтерского учета на предприятии.

2.1 Линейный способ.

2.2 Способ уменьшаемого остатка

2.3 Способ начисления по сумме чисел лет срока полезного использования.

2.4 Способ списания стоимости пропорционально объему выпущенной продукции (выполненных работ).

3. Методы начисления амортизации в налоговом учете предприятия.

3.1 Линейный метод начисления амортизации.

3.2 Нелинейный метод начисления амортизации.

Заключение.

Список литературы:

Введение

Экономическую систему можно определить как совокупность общественных отношений в сфере производства, обмена, распределения и потребления продукции. Человечество постоянной нуждается в удовлетворении материальных потребностей, которое становится целью процесса производства. Данный процесс определяют четыре основных фактора:

- земля;

- труд;

- капитал;

- предпринимательские способности.

Все эти факторы нуждаются в воссоздании, чтобы обеспечить непрерывность процесса производства материальных благ. С воссозданием капитала связанно такое понятие, как – амортизация.

В самом общем смысле капитал – это совокупность отношений и предметов, выраженных в виде стоимости, способной создавать прибавочную стоимость или убыток.

Капитал, как фактор производства, представляет собой фонды производственного оборудования, используемого для изготовления продукции и оказания услуг. Для того, чтобы капитал приносил прибыль в процессе производства, необходимо постоянно поддерживать его в первоначальном рентабельном состоянии, чтобы его неизбежный износ не наносил ущерба коммерческой деятельности.

С этой целью организация делает амортизационные отчисления, представляющие собой денежные средства, предназначенные для возмещения износа капитала. Амортизационные отчисления производятся с полученного от реализации, созданной с помощью капитальных фондов, продукции дохода на полное восстановление капитала. Причем фактические амортизационные отчисления включаются в стоимость производимой продукции и представляют собой – перенесение стоимости постепенно изнашивающихся средств производства на стоимость выработанной продукции.

Таким образом, амортизация (от лат. amortisatio – погашение, уплата долгов) – это процесс воспроизводства капитала. И чем быстрее происходит его воссоздание, тем эффективнее коммерческая деятельность организации. Это особенно актуально в связи со стремительным научно-техническим прогрессом, повышением наукоемкости производства и сокращением цикла большинства капитальных фондов.

Амортизация и амортизационная политика играют очень важную роль в экономике, как государства, так и отдельного предприятия.

В связи с этим, считаю актуальным рассмотрение данной темы.

В этой работе будут рассмотрены основные аспекты начисления амортизации на предприятии по объектам основных фондов, в соответствии с требованиями современного российского и международного законодательства. Рассмотрены конкретные виды методов начисления амортизации по данным предприятия ООО «РМБ-Лизинг».

Целью данной работы является изучение основ амортизации и анализ видов амортизации на предприятии.

1. Основы амортизации

амортизация износ основное средство

1.1 Амортизация в бухгалтерском и налоговом учете

Все основные средства предприятия имеют определенный нормативами срок службы.

Основные фонды подвергаются физическому и моральному износу. Через определенный период времени с момента покупки или создания, основные средства (машины, оборудование, здания и другое имущество) теряют часть своей стоимости, иначе говоря, они изнашиваются.

Стоимость этого имущества, зафиксированная в учетных документах предприятия, уменьшается за время срока службы, обычно до некоторой остаточной стоимости или до нуля.

Законодательством оговаривается фиксированная остаточная стоимость, в виду того, что имущество, не имеющее стоимости, может быть безнаказанно расхищено или уничтожено.

Износ основных средств, отраженный в бухгалтерском учете предприятия, накапливается в течение всего срока их службы в виде амортизационных отчислений на счетах по учету износа. Расчет амортизационных отчислений на предприятии необходим для вычисления подлежащей налогообложению прибыли, для расчета собственных средств, при модернизации и расширении производства, а так же для определения балансовой стоимости имущества.

Возмещение износа основных фондов осуществляется на основе амортизации – процесса постепенного перенесения стоимости основных фондов на производимую продукцию, в целях накопления средств, для последующего воспроизводства основных фондов. Сумма начисленной за время функционирования основных средств амортизации, должна быть равна их первоначальной (восстановительной) стоимости. Амортизация по своей экономической сущности представляет собой денежное выражение части стоимости основных фондов, перенесенных на вновь созданный продукт.

Амортизация, в бухгалтерском учете, начисляется в соответствии с пунктами 49-51 Методических указаний по учету основных средств:

- организацией – собственником основных средств;

- арендодателем – по объектам основных средств, сданным в аренду;

- арендатором – по объектам основных средств, входящих в комплекс имущества по договору аренды предприятия (в порядке, установленном для объектов основных средств, находящихся на праве собственности);

- лизингодателем или лизингополучателем в зависимости от условий договора финансовой аренды.

Амортизация не начисляется, в соответствии с пунктом 17 ПБУ[1] 6/01, по:

1) объектам жилищного фонда …

2) объектам основных средств, используемым для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации…

3) объектам основных средств некоммерческих организаций. …

4) объектам основных средств, потребительские свойства которых с течением времени не изменяются.

Для целей исчисления налога на прибыль, порядок начисления амортизации регламентирован статьями 256-259.3 Налогового Кодекса Российской Федерации[2]. При этом следует учесть, что некоторые виды имущества (так же как и в бухгалтерском учете) для целей налогообложения согласно п. 2 ст. 256 НК РФ, не относятся к амортизируемому.

К таким видам имущества относятся:

· земля и иные объекты природопользования (вода, недра и другие природные ресурсы);

· материально-производственные запасы;

· товары;

· объекты незавершенного капитального строительства;

· ценные бумаги;

· финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты).

Не подлежат амортизации и некоторые виды амортизируемого имущества:

1) имущество бюджетных организаций, за исключением имущества, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности;

2) имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности;

3) имущество, приобретенное (созданное) с использованием бюджетных средств целевого финансирования. Указанная норма не применяется в отношении имущества, полученного налогоплательщиком при приватизации;

4) объекты внешнего благоустройства (объекты лесного, дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты;

5) приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства;

6) имущество, приобретенное (созданное) за счет средств, поступивших в соответствии с пп. 14, 19, 22, 23 и 30 п. 1 ст. 251 НК РФ, а так же имущество, указанное в подпунктах 6 и 7 п. 1 ст. 251 НК РФ;

7) приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора.

Кроме того, из состава амортизируемого имущества, в целях исчисления налога на прибыль исключаются следующие основные средства[3]:

ü переданные/полученные по договорам в безвозмездное пользование. При этом амортизация не начисляется и у передавшей стороны и у получившей стороны[4]. После возврата этих основных средств на баланс стороны, передавшей их в безвозмездное пользование, можно дальше начислять амортизацию по общеустановленным правилам до полного погашения стоимости. При этом срок полезного использования не продлевается;

ü переведенные по решению руководства организации на консервацию, продолжительностью свыше трех месяцев.

При расконсервации объекта основных средств, амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта на консервации. По основным средствам, находящимся в простое, начисление амортизации не приостанавливается.[5]

ü находящиеся по решению руководства организации на реконструкции и модернизации, продолжительностью свыше 12 месяцев.

Расчет амортизации осуществляется по данным инвентарных карточек, которые группируют по видам и принципу использования: в эксплуатации, запасе, аренде. Амортизационные отчисления производятся ежемесячно по отдельным группам или инвентарным объектам в размере 1/12 годовой нормы амортизации.

При поступлении основных фондов, амортизационные отчисления увеличиваются на соответствующую величину, начиная с месяца, следующего за вводом объекта в эксплуатацию.

При выбытии основных фондов, амортизационные отчисления уменьшаются, начиная с месяца, следующего за ликвидацией, продажей или передачей объекта. Амортизационные отчисления начисляются в течение нормативного срока службы. Прекращается начисление амортизации с первого числа месяца, следующего за месяцем выбытия или полного погашения стоимости объекта.

Для своевременной замены средств труда, без ущерба для предпринимателя, необходимо, чтобы стоимость выбывающих основных средств была полностью перенесена на готовую продукцию. В амортизационном фонде должны быть накоплены необходимые средства. Только при этом условии, процесс воспроизводства основного капитала может осуществляться планомерно и эффективно.

Согласно п. 6 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н (ПБУ 6/01), при принятии к бухгалтерскому учету активов стоимостью более 20 000 руб., в качестве основных средств необходимо одновременное выполнение следующих условий:

Ø Использование в производстве продукции при выполнении работ или оказания услуг, для управленческих нужд организации, либо для предоставления организацией за плату во временное пользование и владение или только во временное пользование;

Ø Использование в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев;

Ø Организацией не предполагается последующая перепродажа данных активов;

Ø Способность приносить организации экономические выгоды (доход) в будущем.

Для целей налогообложения под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью, более 20 000 руб. а с 01.01.2011 – 40 000 руб.[6]

Как мы можем видеть, по сути, в бухгалтерском и налоговом учете основными средствами считается одно и то же имущество, но на этом полное тождество учета данных объектов и списания их стоимости на затраты в целях налогообложения прибыли заканчивается.

1.2 Способы (методы) амортизационных отчислений

В последние годы определяющим направлением развития производства становится научно-технический прогресс, под влиянием которого складываются новые макроэкономические пропорции. Они заключаются в изменении соотношения между возмещением и накоплением, накоплением и инвестициями. Это приводит к отрыву величины и скорости движения амортизационных отчислений от величины износа и кругооборота основного капитала. Необходимость обновления основных фондов, вызванная конкуренцией, заставляет осуществлять ускоренное списание оборудования, с целью образования амортизационных отчислений, для последующего вложения их в инвестиции. Таким образом, осуществляется интенсивное воспроизводство.

Вследствие того, что амортизационные отчисления приобретают собственную форму существования и движения, и перестают быть выражением физического износа основного капитала, происходит размывание границ между амортизационными фондами и чистым доходом, фондами возмещения и накопления. Другими словами, расширяется и становится более устойчивой финансовая база инвестирования. Таким образом, амортизационные отчисления становятся важным инструментом регулирования инвестиционной деятельности предприятия. В этих условиях особую значимость приобретает предоставление возможности предприятиям применять различные методы начисления амортизационных отчислений.

Согласно п. 18 ПБУ 6/01, начисление амортизации для объектов основных средств, производится одним из следующих способов:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции.

При применении одного из способов начисления амортизации, по группе однородных объектов основных средств, производится в течение всего срока полезного использования объектов, входящих в эту группу. Однако это не означает, что организация, применяющая, скажем например, линейный способ начисления амортизации для имеющихся у нее компьютеров, не может использовать для принтеров и сканеров способ списания стоимости по сумме чисел лет срока полезного использования. Здесь для предприятия главное – определиться и решить, какие способы начисления амортизации будут в дальнейшем применяться для имеющихся у них разных групп однородных объектов основных средств. Именно поэтому, к выбору способа начисления амортизации, следует подходить со всей серьезностью, так как, выбрав один из рассмотренных выше методов для группы однородных объектов, вы не сможете его изменить в дальнейшем. Ведь износ и обновление техники, как впрочем, и других основных средств – это процесс не единовременный: что-то будет амортизироваться быстрее, что-то наоборот медленнее, что-то будет ломаться, обновляться, докупаться, и ко всем вновь приобретаемым объектам, должен будет применяться тот же способ начисления амортизации, который был выбран при приобретении первого объекта, однородной группы. Это необходимое условие следует из положения п. 18 ПБУ 6/01, которое устанавливает, что применение одного из способов начисления амортизации по группе однородных объектов основных средств, производится в течение всего срока полезного использования объектов, входящих в эту группу.

Кроме того, следует учесть требования налогового учета, для того что бы, не было расхождений между бухгалтерскими и налоговыми затратами.

Главным отличием начисления амортизации в бухгалтерском учете от налогового, является идентичность ежемесячных амортизационных отчислений в течение текущего года, вне зависимости от способа их начисления. Эти суммы определяются по следующей формуле:

Формула (№1)

![]()

где ![]() - ежемесячная сумма

амортизационных отчислений;

- ежемесячная сумма

амортизационных отчислений;

![]() - балансовая стоимость объекта

основных фондов;

- балансовая стоимость объекта

основных фондов;

![]() - годовая норма амортизации (в

процентах).

- годовая норма амортизации (в

процентах).

Эта формула (№1) может быть использована для расчета суммы ежемесячной амортизации по любому из перечисленных способов. Разным для каждого способа будет лишь определение годовой нормы (N).

В отличие от четырех вышеописанных способов начисления амортизации в бухгалтерском учете в целях налогообложения следует применять один из двух методов начисления амортизации: линейный или нелинейный (способ уменьшаемого остатка)[7].

Линейный метод в налоговом учете представляет собой равномерное списание первоначальной стоимости объектов основных средств, ежемесячное начисление одинаковых сумм амортизации, рассчитываемых путем деления первоначальной стоимости, на срок полезного использования объекта в месяцах.

Метод уменьшаемого остатка предполагает расчет амортизации исходя из того же срока полезного использования, остаточной стоимости объекта и специального коэффициента, равного 2. При этом методе имущество амортизируется быстрее, сумма начислений все время меняется и ежемесячно пересчитывается. Когда остаточная стоимость объекта составит 20% от первоначальной (восстановительной) стоимости, налогоплательщик обязан перейти на линейный метод: поделить остаточную стоимость на оставшийся срок полезного использования и начислять амортизацию равными долями.

В зависимости от применяемого метода месячная норма амортизационных отчислений будет определяться по следующим способам:

Ø При линейном методе:

Формула (№ 2)

![]()

Ø При методе уменьшаемого остатка:

Формула (№ 3)

![]()

где N – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества при линейном методе начисления и к остаточной стоимости – при нелинейном;

T – срок полезного использования данного объекта, выраженный в месяцах.

Для того чтобы сблизить бухгалтерский и налоговый учет, можно использовать единый способ (метод) начисления амортизации – линейный. Однако, выбрав для налогового учета нелинейный метод, организация может, в первые годы, эксплуатации объекта основных средств уменьшить облагаемую налогом прибыль в большем объеме.

Вне зависимости от того, какой из способов будет применять организация, она должна ежемесячно в течение отчетного года производить амортизационные отчисления по объектам основных средств, в размере 1/12 годовой суммы[8]. Это касается и тех организаций, у которых использование в производстве основных средств, носит сезонный характер. Годовая сумма амортизационных отчислений по таким основным средствам должна начисляться равномерно в течение периода работы организации в отчетном году.

2. Способы начисления амортизации бухгалтерского учета на предприятии

2.1 Линейный способ

Линейный способ, который в соответствии с Международными стандартами финансовой отчетности (МСФО) 16 называется прямолинейным, применяется для активов, у которых главным фактором, ограничивающим срок их эксплуатации, является время использования и постоянный объем непрерывных работ. К таким активам относятся многие здания, сооружения, оборудование, машины, мебель и многое другое. Суть способа состоит в том, что размер ежемесячной амортизации сохраняется постоянным в течение всего срока полезного использования основных фондов и не зависит от объема выпускаемой продукции или реализации товаров и услуг.

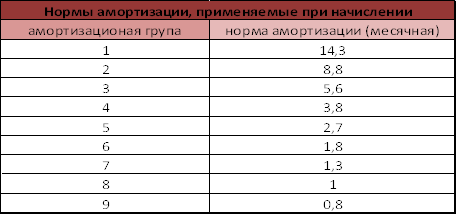

При линейном способе начисления амортизации, согласно п. 19 ПБУ 6/01 годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации (см. таблицу №1), исчисленной исходя из срока полезного использования этого объекта.

Норма амортизации – это установленный государством[9], годовой, процент возмещения стоимости основных средств. Норма амортизации используется для расчета суммы ежегодных амортизационных отчислений, исходя из, установленного специалистами, экономически обоснованного нормативного срока службы оборудования. Если нормативный срок службы оборудования завышен, то полный физический износ наступит прежде, чем стоимость основных фондов будет перенесена на готовую продукцию. И, наоборот, в случае, если нормативный срок службы будет занижен, то стоимость основных фондов будет перенесена еще до наступления полного физического износа.

Таблица (№ 1)

В данном случае годовая норма амортизации определяется по следующей формуле:

Формула (№ 4)

![]()

где T – срок полезного использования объекта основных средств;

Рассмотрим пример (№1):

Компанией ООО «РМБ – Лизинг» был приобретен станок, стоимостью 120 000 руб., его срок полезного использования составляет -5 лет[10].

Рассчитаем годовую норму амортизации по формуле (№4):

![]()

Получаем годовую норму амортизации (N) = 20%.

Таким образом, зная первоначальную стоимость объекта основных средств и годовую норму амортизации, мы можем рассчитать ежемесячную сумму амортизации в соответствии с формулой (№ 1):

![]()

![]()

Согласно полученным результатам, годовая сумма амортизационных отчислений по данному объекту, рассчитанная линейным методом, составит 24 000 руб.

2.2 Способ уменьшаемого остатка

При начислении амортизации способом уменьшаемого остатка, годовая сумма амортизационных отчислений определяется исходя из: остаточной стоимости объекта основных средств на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта, и коэффициента не выше 3, установленного организацией.

Хотя при способе уменьшаемого остатка может быть утверждена любая твердая ставка, чаще всего используется удвоенная, по сравнению с линейным способом, норма амортизации.

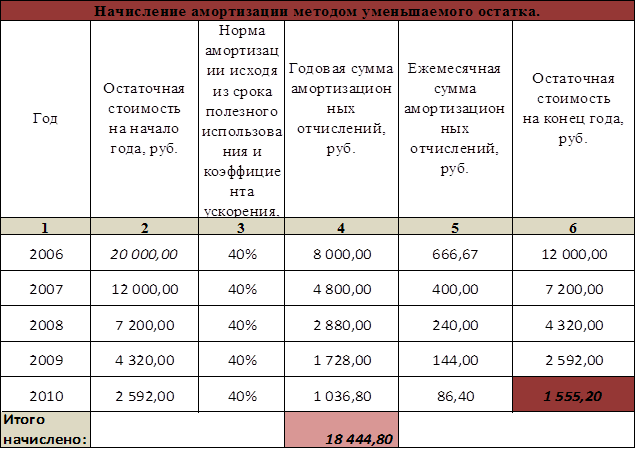

Рассмотрим пример (№2) с употреблением данного способа.

Пример № 2:

Компанией ООО «РМБ – Лизинг», приобретен объект основных средств (принтер), который будет использоваться в процессе ее деятельности. Его стоимость составляет 20 000 руб. Начисление амортизации осуществляется способом уменьшаемого остатка. Коэффициент ускорения, применяемый компанией, равен 2. Срок полезного использования принтера равен – 5 лет.

В данном случае, годовая норма амортизации, для отчетного года, будет определяться согласно формуле (№ 3).

![]()

![]() .

.

В результате, годовая норма амортизации, исчисленная исходя из срока полезного использования и коэффициента ускорения, будет равна 40%.

Для наглядности способа, отразим расчеты амортизации таблично.

Таблица № 2

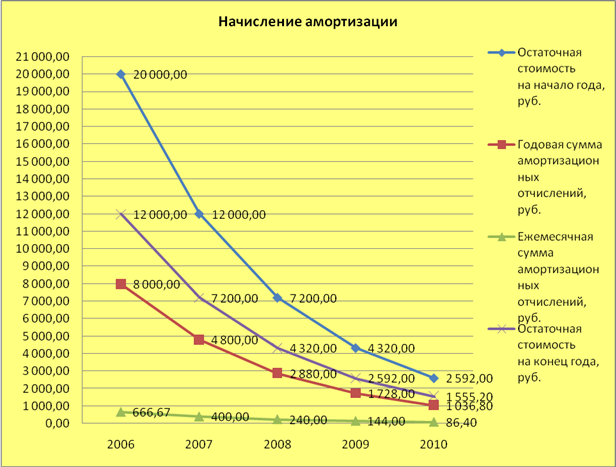

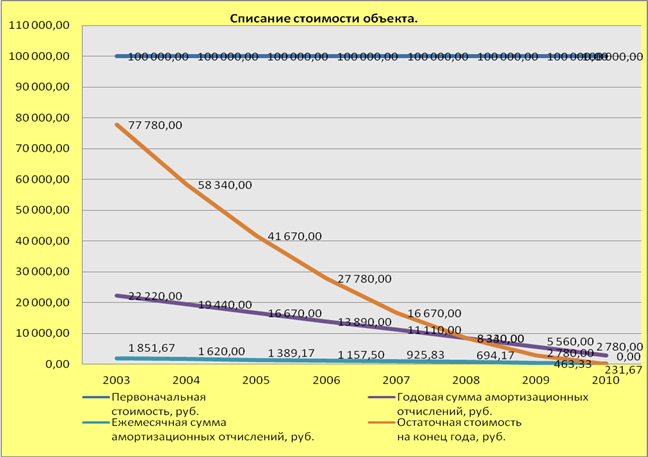

Из таблицы (№ 1) и графика (№ 1), мы можем видеть следующее:

- всего за пять лет амортизации начислено – 18 444.8 руб.;

- недоамортизированный остаток (остаточная стоимость объекта), по окончании срока полезного использования составил – 1555,2 руб.

На графике (№1) наглядно видна динамика амортизационных отчислений и остаточной стоимости объекта на: конец /начало года.

Нужно отметить, что по недоамортизированному остатку следует начислять амортизацию до тех пор, пока остаточная стоимость объекта не станет равна нулю.

Проанализировав данный пример начисления амортизации, мы можем сказать, что начисление амортизации способом уменьшаемого остатка, позволяет организации в первые годы эксплуатации объекта, списать на затраты большую часть первоначальной стоимости.

График № 1

2.3 Способ начисления по сумме чисел лет срока полезного использования.

Способ списания стоимости по сумме чисел лет срока полезного использования основан на следующих принципах:

ü при расчете суммы амортизации по каждому году берется неизменная величина первоначальной стоимости основных средств;

ü амортизируемая стоимость делится на полученную расчетным путем сумму чисел лет срока эксплуатации и умножается на число лет срока службы объекта по годам убывания; причем подобный расчет проводится ежегодно.

Данный способ используется для объектов основных средств, стоимость которых уменьшается в зависимости от срока полезного использования, у которых быстро наступает моральный износ и для которых расходы на восстановление растут с увеличением срока эксплуатации (вычислительная техника, средства связи, машины и оборудование малых и новых предприятий, у которых нагрузка на основные фонды приходится на первые годы работы).

Годовая норма амортизации по способу начисления по сумме чисел лет срока полезного использования определяется по следующей формуле (№ 5):

Формула (№ 5)

![]()

где n – число лет, прошедших с момента начала амортизационных отчислений;

![]() - сумма чисел лет срока полезной

эксплуатации.

- сумма чисел лет срока полезной

эксплуатации.

Рассмотрим способ списания стоимости по сумме чисел лет срока полезного использования на примере.

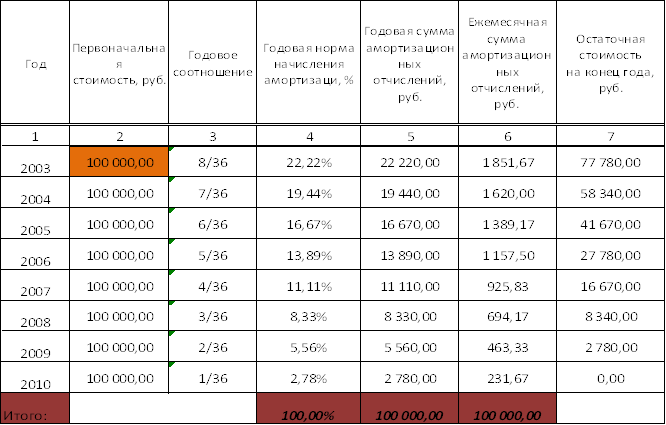

Пример № 3:

Компания ООО «РМБ – Лизинг», приобрела объект основных фондов общепроизводственного назначения. Стоимость данного объекта составляет 100 000 руб. Амортизационные отчисления начисляются способом списания стоимости по сумме чисел лет срока полезного использования. Срок полезного использования объекта определен как – 8 лет.

В этом случае ![]() = 36, т.к. 1+2+3+4+5+6+7+8

= 36.

= 36, т.к. 1+2+3+4+5+6+7+8

= 36.

Составим расчет амортизации по данному объекту (таблица № 3).

Как видно из таблицы, в первый год эксплуатации соотношение будет равным 8/36, во второй 7/36, в последний, восьмой год – 1/36.

Годовая норма начисления амортизации в первый год составит 22,22% (8:36*100%), во второй – 19, 45% (7:36*100%), в последний, восьмой – 2,78% (1:36*100%).

Так же мы можем видеть, что норма начисления амортизации за 8 лет составила – 100%, а годовая сумма амортизационных отчислений составляет – 100 000 руб., что полностью соответствует первоначальной стоимости нашего объекта основных средств.

На основании таблицы был построен график (№2).

Проанализировав данный способ, мы можем отметить его экономическую обоснованность. А именно, мы можем сказать, что при начислении амортизации способом по сумме чисел лет срока полезного использования, максимальная сумма стоимости объектов основных фондов переносится на себестоимость продукции, в первые, годы их эксплуатации, то есть в период максимальной возможности их использования.

Таблица № 3

Способ списания стоимости по сумме чисел лет срока полезного использования.

По мере износа оборудования снижается и сумма амортизационных отчислений. И наконец, вся стоимость объекта основных средств полностью переносится на себестоимость продукции за установленный срок его полезного использования.

Правда есть у данного метода и недостаток, который заключается в необходимости частого перерасчета норм амортизационных отчислений по каждому объекту основных средств, так как годовое соотношение меняется не на 1-е число календарного года, а по истечении 12 месяцев, после постановки на учет объекта основных фондов. При достаточно большом количестве основных средств, это может привести к заметному усложнению бухгалтерского учета. Тем более, что аналога данного способа в МСФО, нет.

График № 2

2.4 Способ списания стоимости пропорционально объему выпущенной продукции (выполненных работ).

При способе списания стоимости пропорционально объему выпущенной продукции (выполненных работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных фондов и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

На практике используют два варианта этого метода:

1) В соответствии с первым вариантом установлена годовая норма амортизации по планируемому годовому объему выполненных работ, а среднемесячная сумма начислений остается одинаковой:

Формула (№ 6)

![]()

где, Ni – норма амортизации на единицу однородной продукции, выполненных работ или объема реализованных товаров;

A - расчетное количество предполагаемого годового объема выпуска продукции, выполненных работ или реализованных товаров.

Норма амортизации Ni, рассчитывается следующим образом:

Формула (№ 7)

![]()

где, Av – расчетное количество предполагаемого общего объема выпуска продукции, выполненных работ или объема реализованного товара за весь срок полезного использования объекта основных средств.

2) При втором варианте ежемесячную норму амортизации рассчитывают исходя из планируемого конкретного месячного объема выполненных работ:

Формула (№ 8)

![]()

где, Am – расчетное количество предполагаемого общего объема выпуска продукции, выполненных работ или объема реализованных товаров за месяц.

Рассмотрим пример (№ 4):

Компания ООО «РМБ - Лизинг», приобрела автомобиль грузоподъемностью свыше 2 тонн, с предполагаемым пробегом до 500 тыс. км. На баланс предприятия он принят с балансовой стоимостью 100 000 руб.

В данном случае, 500 тыс. км. – это Av , т.е. предполагаемый общий объем выполненных работ ( в нашем случае – пробег автомобиля).

В отчетном месяце пробег составил 5 тыс. км, что является - объемом выполненных за месяц работ – Am = 5 тыс. км.

Тогда N, из формулы (№ 8), можно рассчитать следующим образом:

![]()

Для расчета амортизационных отчислений за отчетный месяц воспользуемся формулой (№1), несколько изменив ее. Учитывая, что в данном примере мы уже рассчитали ежемесячную норму амортизации, то из формулы (№ 1) следует убрать множитель 1/12. Тогда формула для расчета ежемесячной суммы амортизационных отчислений, для данного автомобиля, будет иметь следующий вид:

Формула (№ 1.1)

![]()

где, Na – месячная норма амортизации.

![]()

Таким образом, за отчетный месяц, сумма амортизационных отчислений составит – 1000 руб.

В данном случае мы можем сказать, что второй вариант данного способа, является более гибким и точным, в виду того, что он позволяет учесть не только среднесрочные, но и краткосрочные отклонения от запланированных объемов выпуска продукции, выполненных работ или реализованных товаров. Кроме того, при достаточно четко прогнозируемом подходе к определению вероятной отдачи соответствующего объекта в течение срока его полезного использования, применение данного варианта рассматривается, как более предпочтительное по сравнению с ранее описанными способами. Этот вариант широко распространен в автотранспортных организациях и на предприятиях, где используются транспортные средства, начисление амортизации по которым поставлено в прямую зависимость от фактического пробега, а так же от условий эксплуатации.

3. Методы начисления амортизации в налоговом учете предприятия

Согласно пункту 1 статьи 259 НК РФ, для всего амортизируемого имущества (за исключением объектов, амортизация по которым начисляется линейным методом, в соответствии с пунктом 3 статьи 259 НК РФ), организация обязана установить в учетной политике для целей налогообложения единый метод начисления амортизации – линейный или нелинейный.

Линейный метод начисления амортизации аналогичен линейному способу, применяемому для целей бухгалтерского учета.

Нелинейный метод аналогичен способу уменьшаемого остатка, но лишен его методологической недоработки, которая не позволяла погасить амортизацию за срок полезного использования, установленного для амортизируемого основного средства. К тому же в данном методе, амортизация также должна начисляться ежемесячно.

Согласно пункту 3 статьи 259 Налогового Кодекса Российской Федерации, к объектам для целей налогообложения, в отношении которых применяется линейный метод начисления амортизации, относятся: здания, сооружения, передаточные устройства, нематериальные активы, входящие в 8-10 амортизационные группы.

В отношении прочих объектов амортизируемого имущества, независимо от срока введения объектов в эксплуатацию, применяется только метод начисления амортизации, установленный налогоплательщиком в учетной политике, для целей налогообложения.

Изменение метода начисления амортизации допускается с начала очередного налогового периода. При этом налогоплательщик вправе перейти с нелинейного метода на линейный метод начисления амортизации, не чаще одного раза в пять лет.

3.1 Линейный метод начисления амортизации.

В соответствии со статьей 259.1 НК РФ, при линейном методе начисления амортизации, сумма амортизационных отчислений определяется ежемесячно, как произведение первоначальной стоимости объекта и нормы амортизации, определенной исходя из срока его полезного использования.

Норма амортизации при линейном способе определяется по формуле:

Формула (№ 9)

![]()

где, K – норма амортизации в процентах;

n – срок полезного использования объекта амортизируемого имущества, в месяцах.

В отличие от требований ПБУ 6/01, в налоговом учете определяется не годовая, а месячная сумма амортизационных отчислений.

Пример (№ 5):

У нас имеется объект основных средств, первоначальная стоимость которого равна 200 000 руб., а срок полезного использования составляет – 96 месяцев (8 лет).

В этом случае, в соответствии с формулой (№ 9), ежемесячная норма начисления амортизации будет равна – 1,042% (1:96*100%).

Таким образом, ежемесячная сумма амортизации составит – 2 084,00 руб. в месяц (200 000*1,042%) или 25 008,00 руб. в год (2 084,00*12).

При выборе линейного метода начисления амортизации, как в бухгалтерском, так и в налоговом учете, при прочих равных условиях (первоначальная стоимость объекта и срок полезного использования также совпадают) сумма амортизации, относимая на расходы в бухгалтерском учете, будет равна сумме амортизации, признаваемой расходами в налоговом учете.

В целях налогового учета для начисления амортизации к зданиям, сооружениям, передаточным устройствам, срок полезного использования которых составляет от 20 и более лет (входящих в 8-10 амортизационную группу), независимо от сроков ввода в эксплуатацию, должен применяться только линейный метод[11] и никакой другой.

3.2 Нелинейный метод начисления амортизации

С учетом требований пункта 3 статьи 259 НК РФ, к объектам амортизируемого имущества, входящим в состав 1-7 амортизационных групп, организация вправе применять нелинейный метод начисления амортизации.

При нелинейном методе начисления амортизации, сумма ежемесячных амортизационных отчислений определяется как произведение остаточной стоимости объекта на начало месяца и нормы амортизации.

В свою очередь норма амортизации определяется по следующей формуле (№ 2а):

Формула (№ 10)

![]()

где, K – норма амортизации в процентах;

n – срок полезного использования объекта амортизируемого имущества, в месяцах.

По своей сути нелинейный метод начисления амортизации в налоговом учете, во многом совпадает с начислением амортизации способом уменьшаемого остатка, предусмотренного ПБУ 6/01.

Правда есть и различия:

1) амортизация в налоговом учете, нелинейным методом, рассчитывается не по каждому объекту основных средств, а по амортизационной группе в целом[12].

2) остаточная стоимость объектов определяется не на начало года (налогового периода), а на начало каждого месяца. Таким образом, если в бухгалтерском учете при начислении амортизации, по этому методу, ежемесячная сумма амортизации в течение всего года будет неизменной, то в налоговом учете, она будет уменьшаться каждый месяц.

3) в НК РФ, учтена соответствующая корректировка, которая не учтена в ПБУ 6/01, которая позволяет перенести всю стоимость на расходы в течение принятого срока полезного использования объекта основных средств, а не за время, значительно превосходящее установленный срок.

Рассмотрим алгоритм расчета амортизации нелинейным методом[13]:

Ø на начало месяца определяется суммарный баланс (суммарная стоимость) всех объектов амортизируемого имущества, отнесенных к данной амортизируемой группе (подгруппе), в порядке, установленном статьей 322 НК РФ, с учетом положений статьи 259.2 НК РФ.

При этом, для амортизационных групп и входящих в них подгрупп, суммарный баланс определяется без учета объектов амортизируемого имущества, к которым применяется линейный метод начисления амортизации, в соответствии с п. 3 ст. 259 НК РФ.

Ø Суммарный баланс умножается на установленную, п. 5 ст. 259.2 НК РФ, норму амортизации (таблица № 1). В п. 4 ст. 259.2 НК РФ для этих целей установлена следующая формула (№ 11):

Формула (№ 11)

![]()

где, А – сумма начисленной за один месяц амортизации, для соответствующей группы (подгруппы);

Для определения суммарного баланса на первое число каждого месяца по данным предыдущего месяца, необходимо произвести следующие действия:

1) Взять суммарный баланс по соответствующей амортизационной группе на начало предыдущего месяца[14];

2) Прибавить к этой сумме стоимость основных средств, введенных в эксплуатацию (по данной амортизационной группе) в течение того же предыдущего месяца[15];

3) Вычесть из полученной величины остаточную стоимость основных средств, выбывших из эксплуатации в течение предыдущего месяца[16]. При этом, если в результате данного действия, суммарный баланс станет равен нулю, то соответствующая амортизационная группа ликвидируется и следующее действие №4, не имеет смысла;

4) Вычесть из полученного размера суммарного баланса, сумму амортизации, начисленной по этой группе основных средств за предыдущий месяц;

5) Если, полученная по результатам действий 1-5 сумма, больше 20 000 руб. или равна, то продолжаем начислять амортизацию по формуле (№ 3а), если же сумма меньше 20 000 руб., то списываем суммарный баланс на внереализационные расходы[17].

Соответствующая амортизационная группа при этом ликвидируется.

Стоит отметить, что 5-е действие является правом, а не обязанностью налогоплательщика. Если есть желание – можно начислять амортизацию и дальше. Правда, в этом случае формулировка п. 12 ст. 259.2 НК РФ не позволяет ликвидировать данную амортизационную группу впоследствии, в любой момент. Сделать это можно будет только после того, как ее суммарный баланс снова увеличится за счет приобретения нового основного средства, входящего в эту же амортизационную группу, а затем опять уменьшится до размера менее 20 000 руб.

По истечении срока полезного использования объекта амортизируемого имущества, определенного в соответствии со ст. 258 НК РФ, налогоплательщик может исключить данный объект из состава амортизационной группы (подгруппы), без изменения суммарного баланса этой амортизационной группы (подгруппы), на дату вывода этого объекта амортизируемого имущества из ее состава[18]. Правда, несмотря на это, начисление амортизации, исходя из суммарного баланса этой амортизационной группы (подгруппы) продолжается в прежнем порядке.

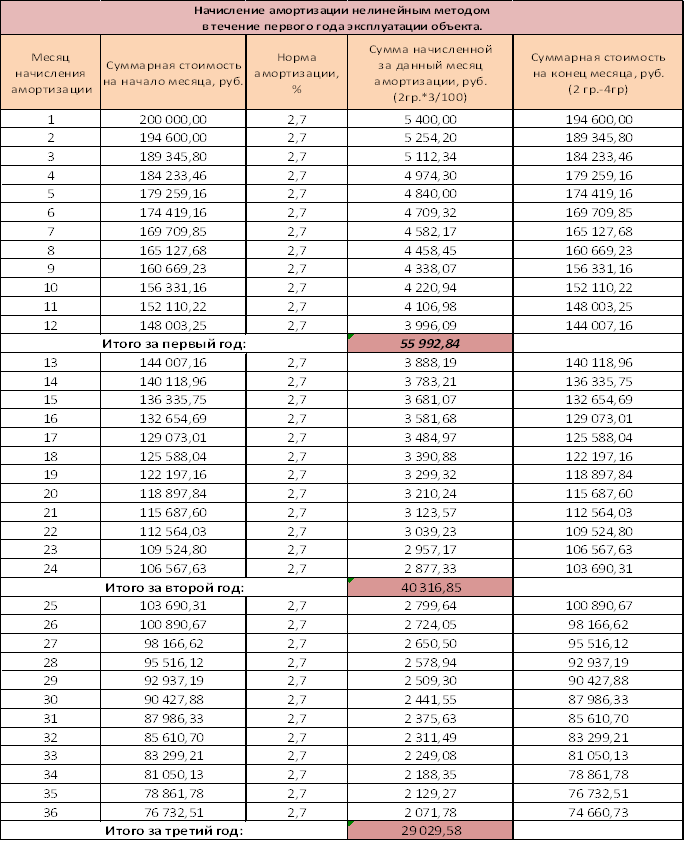

Рассмотрим пример (№6) начисления амортизации основных средств нелинейным методом.

Сначала мы рассмотрим вариант амортизационной группы, в составе которой находится только одно основное средство. Мы делаем это для упрощения рассмотрения данного метода.

Пример № 6:

Итак, компания ООО «РМБ - Лизинг» приобрела объект основных средств, стоимостью – 200 000 руб., со сроком полезного использования – 8 лет (96 мес.).

Срок полезного использования данного объекта составляет 8 лет, а значит, он входит в

5-ю амортизационную группу[19].

Для этой амортизационной группы, в соответствии с пунктом 5 статьи 259.2 НК РФ, месячная норма амортизации установлена как коэффициент 2,7[20].

Употребив формулу (№11), мы получили сумму амортизации за первый месяц эксплуатации объекта, равную – 5 400 руб.

1)![]()

Суммарная стоимость амортизационной группы (из которой состоит наш объект) для расчета его амортизации за 2-й месяц составит – 194 600 руб. (200 000 руб. – 5 400 руб.).

Сумма амортизации, за второй месяц определяется по той же формуле, но уже исходя из новой суммарной стоимости:

2)![]()

Суммарная стоимость амортизационной группы (из которой состоит наш объект) для расчета его амортизации за 3-й месяц составит – 189 345,8 руб. (194 600 руб. – 5 254,2 руб.).

Сумма амортизации, за второй месяц определяется по той же формуле, но уже исходя из новой суммарной стоимости:

3)![]()

Точно так же будут проводиться вычисления по всем последующим месяцам[21].

В итоге, мы можем видеть, что за 12 месяцев (1-й год начисления амортизации по данному объекту) нелинейным методом начислено 55 992,84 руб. амортизации. Для сравнения нужно сказать, что в бухгалтерском учете, за этот же период, при тех же условиях, похожим по смыслу способом уменьшаемого остатка, было бы начислено 75 000 руб. амортизации.

При дальнейших расчетах мы получаем данные:

- за второй год, у нас будет начислено 40 316,85 руб. амортизации;

- за третий год – 29 029,58 руб.

И в конце 7-го года начисления амортизации (через 84 месяца) остаточная стоимость нашего основного средства (т.е суммарный баланс его амортизационной группы, поскольку оно у нас там одно) станет меньше 20 000 руб.

В 85-м месяце мы получаем право, согласно п. 12 статьи 259.2 НК РФ, не начислять дальше амортизацию, а списать всю стоимость сразу, как внереализационные расходы. При этом у нас больше не будет 5-й амортизационной группы до тех пор, пока не появится новый объект основных средств, который следует отнести к этой группе.

На данном примере была рассмотрена ситуация, когда амортизационная группа предприятия состоит всего из одного объекта, за счет чего мы получили право амортизировать этот объект почти на целый год меньше, чем его срок полезного использования.

Таблица № 4

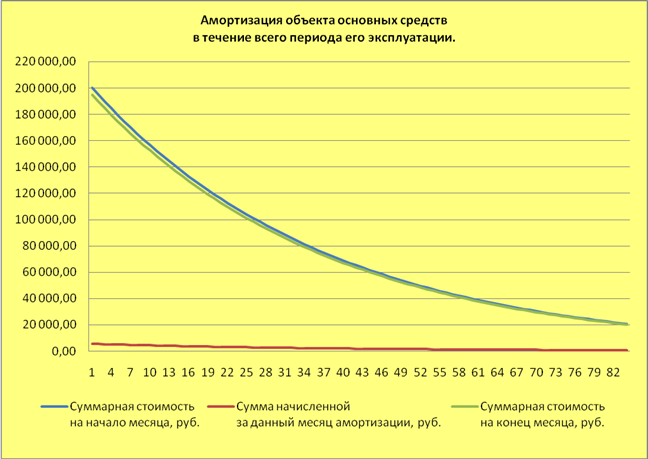

График № 3

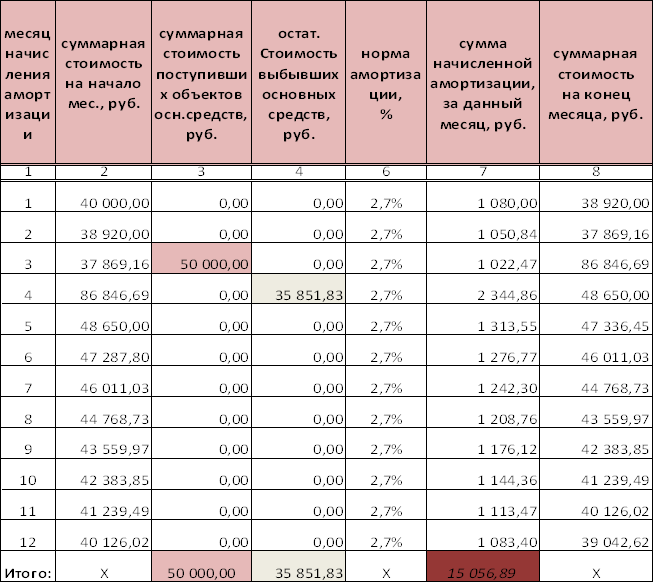

Теперь рассмотрим пример (№7) , когда объектов в группе будет несколько.

Стоит сразу отметить, что в данном случае, суммарный баланс по соответствующей амортизационной группе, будет рассчитываться исходя их общей стоимости объектов. В результате чего, пороговое значение в 20 000 руб, будет достигнуто гораздо позже. Это связанно с тем, что основные средства приобретаются не одновременно, то скорее всего, это значение (20 000 руб.) будет достигнуто, только в последнем году срока полезного использования последнего из приобретенных объектов этой группы.

Пример № 7:

По состоянию на первое января, у компании ООО «РМБ - Лизинг», имеется одно основное средство, относящееся к 5-й амортизационной группе, с остаточной стоимостью на эту дату – 400 000 руб.; В марте компанией приобретено новое основное средство, относящееся к той же амортизационной группе, стоимость которого составляет 50 000 руб.; В апреле того же года, первое основное средство выбыло из эксплуатации. В нашем случае, этот объект был продан, до окончания срока его полезного использования.

В этом случае получить сумму остаточной стоимости довольно просто:

ü Первые три месяца у нас амортизировалось лишь выбывшее в апреле основное средство. В результате, вычтя данные графы 3 за март, из данных графы 8 за март, получим остаточную стоимость выбывшего основного средства на 1-е апреля;

ü За апрель, по выбывшему объекту, начислена амортизация в сумме – 994, 86 руб. Данную сумму мы получили следующим образом:

36 846,69 руб.*2,7:100 = 994, 86 руб.;

ü Остаточная стоимость выбывшего в апреле основного средства, таким образом, составит – 35 851,83 руб.:

36 846,69 руб. - 994, 86 руб. = 35 851,83 руб.

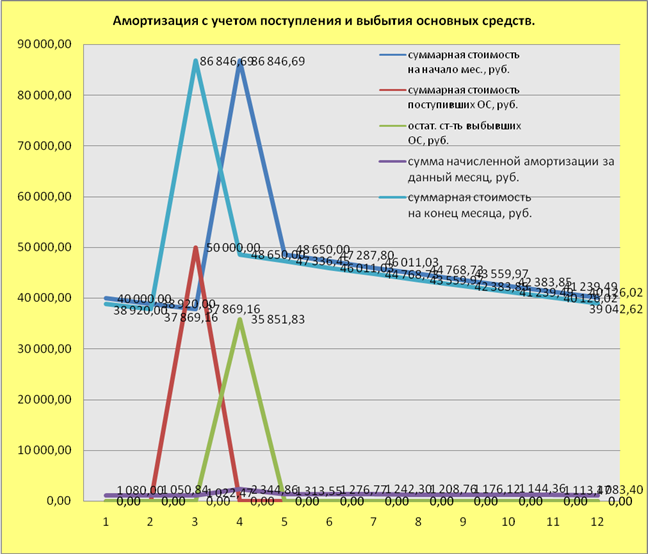

Таблица № 5

Расчет амортизации нелинейным методом с учетом поступления и выбытия основных средств.

Построим график (№4) для данной таблицы.

График № 4

Рассмотрев данный метод, мы можем отметить, что в случае, если бы у нас в данной амортизационной группе было бы больше основных средств, то расчет следовало бы производить по каждому выбывающему основному средству отдельно.

Заключение

Амортизация является:

Ø составной частью себестоимости изделий;

Ø фондом на обновление производства, который должен покрывать расходы на капитальные вложения;

Ø одним из показателей, формирующим налогооблагаемые базы по многим налогам;

Ø фактором, определяющим своевременность замены оборудования.

В связи с такой комплексностью влияния амортизации на результаты деятельности предприятия, возникает необходимость в формировании грамотной амортизационной политики организации, ее оптимизации.

Амортизационная политика - составная часть учетной политики предприятия. Ее основное назначение состоит в управлении размерами амортизационного фонда. Который в свою очередь является одним из важнейших источников собственных инвестиций, направляемых на модернизацию производственной базы, техническое перевооружение, капитальное строительство, разработку и внедрение инноваций. Таким образом, планирование амортизационного фонда самым тесным образом связано с выработкой стратегии развития предприятия.

Амортизационные отчисления имеют большое значение и как средство, временно компенсирующее недостаток оборотных средств. Также амортизационная политика тесно связана с налогообложением предприятия, поскольку она определяет уровни налогооблагаемых баз налогов на имущество и прибыль.

Любое предприятие (в данной работе это ООО «РМБ – Лизинг), ведет амортизационную политику, как в бухгалтерском, так и в налоговом учете.

Мы рассмотрели способы/методы начисления амортизации на примере оборотных средств предприятия ООО «РМБ – Лизинг» и проанализировав их мы можем сказать:

ü Метод уменьшаемого остатка позволяет достичь, в первые, годы самой большой величины амортизационных отчислений. Правда данный способ не дает возможности свести остаточную стоимость к нулю под конец срока полезного использования (см. таблицу №2, график №1).

ü Способ по сумме чисел лет срока полезного использования, определяется суммой лет срока службы какого-то объекта. Этот способ имеет не такие большие темпы списания, как предыдущий способ, однако остаточная стоимость под конец срока полезного использования становится равной нулю (см. таблицу №3, график №2).

ü Определенное практическое применение может иметь способ пропорционально объему выпущенной продукции. При достаточно большой нагрузке на оборудование существует вероятность списания всей суммы первоначальной стоимости за более короткий срок, то есть более высокими темпами.

ü Линейный способ явно затягивает процесс начисления амортизации и не позволяет быстро возместить основную часть затрат, понесенных при покупке основного средства.

Величина амортизации существенно влияет на налоговые платежи. Например, остаточная стоимость основных средств включается в налоговую базу по налогу на имущество и, следовательно, влияет на величину этого налога. А остаточная стоимость рассчитывается как разность между первоначальной стоимостью и амортизацией.

ü линейный способ начисления амортизации для целей налогообложения прибыли, в целом, похож на бухгалтерский линейный способ. Однако в бухучете предприятие самостоятельно устанавливает срок полезного использования объекта, а в налоговом учете этот срок устанавливается в соответствии с Классификацией основных средств, включаемых в амортизационные группы, которой, кстати, не запрещено пользоваться и для целей бухучета.

ü нелинейный метод начисления амортизации по своей сути, во многом совпадает с начислением амортизации способом уменьшаемого остатка в бухучете. Но остаточная стоимость объекта определяется не на начало года, а начало каждого месяца. Таким образом, если в бухучете при начислении амортизации ежемесячная сумма в течение всего года будет неизменной, то в налоговом учете она будет уменьшаться каждый месяц (см. таблицы №4,5; графики №3 и №4).

В процессе выполнения работы было выявлено, что в деятельности предприятия, увеличение амортизационных отчислений, приводит к снижению себестоимости. Это происходит благодаря тому, что в результате осуществления эффективной амортизационной политики идет процесс обновления активной части производственных фондов, повышается технический уровень производства. Все это создает предпосылки для повышения производительности труда, увеличения выпуска продукции, снижения себестоимости и максимизации прибыли. Поэтому предприятие, которое заботится об успешной деятельности в будущем, должно выработать оптимальную амортизационную политику сегодня, четко определить для себя способы/методы начисления амортизации.

Список литературы

1. Амортизация основных средств: бухгалтерская и налоговая / Учебное пособие / Г. Ю. Касьянова (4-е издание, перераб. и доп.). – М.: АБАК, 2011.

2. Учетная политика организаций на 2011 год/Настольная книга главного бухгалтера / В. В. Брызгалин, О. А. Новикова. – М.: ЭКСМО, 2011.

3. Амортизация: новые правила бухгалтерского и налогового учета / Пособие для специалистов и студентов экономических вузов / Д. С. Кочергов – 5-е изд., перераб. и доп. – М.: Издательство «Омега-Л», 2009.

4. Экономика организаций (предприятий): Учебное пособие / Р. И. Акмаева, Н. Ш. Епифанова. – Ростов н/Д: Феникс, 2009.

5. «Экономика предприятий и фирм» / учебное пособие / Гамкрелидзе Л.И. – М.: МГИУ, 2006 г.

6. Положение по бухгалтерскому учёту «Учёт основных средств» ПБУ 6/01 (Приказ Министерства финансов от 30.03.01 № 26н, в ред. приказов Минфина РФ от 18.05.2002 №45н, от 12.12.2005 №147н, от 18.09.2006 №116н, от 27.11.2006 №156н).

7. Приказ Минфина России от 13.10.2003г. № 91- Об утверждении методических указаний по бухгалтерскому учету основных средств (в ред. от 27.11.2006г.).

8. Налоговый кодекс Российской Федерации – Введен Федеральным законом от 05.08.2000г. № 117 – ФЗ / Налог на прибыль организации (в ред. дествующей с 01.01.20011г.).

9. Экономический словарь / под ред. А. Н. Азрилияна. 2-е изд. – М.: Институт новой экономики, 2008.

10. Для подготовки данной работы были использованы материалы с сайта: http://www.garant.ru/

11. Для подготовки данной работы были использованы материалы с сайта: http://www.consultant.ru/

[1] Положение по бухгалтерскому учету (далее ПБУ).

[2] Далее НК РФ

[3] пункт 3 статьи 256 Налогового Кодекса РФ

[4] Письмо Минфина России от 16.02.2007 № 03-03-06/2/1.

[5] Письмо Минфина России от 09.04.2010 № 03-03-06/1/246.

[6] Пункт 1 статьи 257 Налогового Кодекса РФ.

[7] Пункт 1 статьи 259 НК РФ

[8] Пункт 19 ПБУ 6/01

[9] пункт 5 статьи 259.2 НК РФ

[10] Постановление Правительства РФ от 01.01.2002 №1 «О Классификации основных средств, включаемых в амортизационные группы».

[11] Пункт 3 статьи 259 НК РФ

[12] Пункт 2 статьи 259.2 НК РФ

[13] Статья 259.2 НК РФ

[14] Пункт 2 статьи 259.2 НК РФ

[15] Пункт 3 статьи 259.2 НК РФ

[16] Пункт 10 статьи 259.2 НК РФ

[17] Пункт 12 статьи 259.2 НК РФ

[18] Пункт 13 статьи 259.2 НК РФ

[19] Пункт 3 статьи 258 НК РФ и нужно дополнить таблицу!!!

[20] Смотреть таблицу № 1а

[21] Смотреть таблицу № 2а.