Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Курсовая работа: Вертикальная интеграция в нефтяных компаниях

Курсовая работа: Вертикальная интеграция в нефтяных компаниях

Содержание:

1. Введение

2. Понятие вертикальной интеграции

3. Предпосылки вертикальной интеграции

4. Особенности российских вертикально-интегрированных нефтяных компаний

5. Формирование организационной структуры компании

6. Выбор стратегии развития компании

7. Преодоление возможных негативных последствий вертикальной интеграции

8. Повышение эффективности работы вертикально-интегрированных нефтяных компаний

9. Государственное регулирование деятельности вертикально-интегрированных нефтяных компаний и увязка государственных интересов с интересами компании

10. Концепция устойчивого развития нефтяной компании

11. Заключение

Введение

Складывающиеся рыночные отношения в отечественном экономическом пространстве стимулируют возможности отхода от традиционного управления предприятием, обусловливают неизбежность и экономическую целесообразность перехода от управления как такового к менеджменту и маркетингу, требуют создания системы эффективных алгоритмов принятия управленческих решений с учетом изменения рыночной конъюнктуры.

И хотя тема курсовой работы звучит как «Создание и развитие вертикально-интегрированных нефтяных компаний», не уточняя географического их положения, основное внимание в ней будет уделено именно отечественным компаниям, как новым и чрезвычайно важным структурным элементам нефтяной промышленности России.

Стабилизация и развитие нефтегазового комплекса, повышение эффективности его работы в немалой степени зависит от его структурных преобразований путем реформирования и дальнейшего совершенствования нефтяных и газовых компаний.

Особую актуальность в настоящее время приобрела проблема вертикальной интеграции и совершенствования структуры нефтяных компаний путем образования вертикально-интегрированных структур, объединяющих в единое целое всю технологическую цепочку.

Для эффективного функционирования российского нефтяного комплекса крайне важным является создание заинтересованности в соединении усилий предприятий по добыче нефти, ее переработке и сбыту в целях экономии на издержках производства и на базе внедрения новых технологий. Одной из форм обеспечения такой взаимной заинтересованности является образование вертикально интегрированных компаний в форме акционерных обществ или товариществ с подключением предприятий транспорта и нефтепродуктообеспечения.

Интеграция позволяет закрепить хозяйственные связи, усилить стимулы для получения наиболее эффективного конечного результата, сконцентрировать ресурсы по наиболее эффективным направлениям технической политики, использовать наиболее эффективно систему взаиморасчетов, в том числе за счет применения расчетных цен, повысить конкурентоспособность российских производителей на внешнем рынке, а также наиболее экономно решать отдельные задачи использования производственной и социальной инфраструктуры.

Вертикально-интегрированных нефтяных компаний в мире существует около 100, среди них относительно крупных сейчас насчитывается порядка 20. Несмотря на ряд существенных различий как по форме собственности, так и по структуре, их объединяет один общий признак – деятельность по всей цепочке процесса: выявление нефтяных месторождений, добыча нефти, доведение ее до продуктов конечного пользования и реализация нефтепродуктов потребителю.

По сути дела сама жизнь толкает российскую нефтяную промышленность к созданию вертикально-интегрированных структур, разумеется, на новой рыночной основе. Только таким путем можно если не нейтрализовать, то хотя бы смягчить последствия таких негативных явлений, как взаимные неплатежи, острый недостаток оборотных средств, необоснованное понижение курса рубля Центробанком, больно бьющее по интересам экспортеров, в частности, нефти.

Понятие вертикальной интеграции

В современной структуре мирового нефтяного бизнеса, которая сформировалась еще в 30-е годы нашего столетия, доминируют вертикально-интегрированные нефтяные компании. Они являются наиболее известными и эффективно действующими нефтяными компаниями мира. Свой выбор в пользу ВИНК сделала и Россия. Под вертикальной интеграцией понимают объединение на финансово-экономической основе различных технологически взаимосвязанных производств. В нефтяном деле сюда входят предприятия, относящиеся к последовательным стадиям технологического процесса: разведка и добыча нефти — транспортировка — переработка — нефтехимия — сбыт нефтепродуктов и нефтехимикатов.

Указом Президента Российской Федерации о приватизации российской нефтяной промышленности № 1403 от 17 ноября 1992 года устанавливалось три типа организации в данной отрасли:

1. Предприятия, вовлеченные в производство, переработку и распределение;

2. Интегрированные компании («ЛУКойл», «Юкос» и «Сургутнефтегаз»);

3. Транспортные компании — одна для сырой нефти («Транснефть») и одна для нефтепродуктов («Транснефтепродукт»), таким образом ликвидировалась прежняя жесткая структура нефтяного экспорта.

Три крупнейшие интегрированные компании, образованные в соответствии с Указом, представляли собой вертикальную структуру региональных производственных объединений с единым руководящим центром, при этом сами объединения — дочерние компании являлись самостоятельными юридическими лицами и вели собственный учет движения своих средств. Как самостоятельные в юридическом отношении предприятия данные организации выпустили в обращение собственные акции.

Предпосылки вертикальной интеграции

Развитие нефтяного бизнеса на Западе с самого начала пошло по пути вертикальной интеграции. Крупнейшие нефтяные компании — Standard Oil, Gulf, Техасе, Shell и другие установили контроль за всеми сферами нефтяного дела в национальном, а затем и международном масштабе. Такого же подхода придерживались и многие небольшие предприятия-аутсайдеры, хотя они и оперировали на ограниченных территориях.

В 60-70-е годы в мировом нефтяном бизнесе произошли серьезные изменения. Страны-экспортеры нефти, входившие в ОПЕК, сумели в значительной степени установить контроль над своими нефтяными ресурсами. Сейчас практически во всех нефтедобывающих странах существуют мощные национальные нефтяные компании. Однако, даже добившись права распоряжаться большей частью добываемой нефти, страны-производители не смогли получить справедливую, по их мнению, долю в общих доходах, обусловленных эксплуатацией нефтяных ресурсов. Главная причина этого — отсутствие или ограниченность доступа к рынкам сбыта конечной продукции.

Поэтому в 70-х годах сначала для самообеспечения нефтепродуктами, а затем и с целью выхода с ними на внешние рынки Саудовская Аравия — крупнейшая нефтяная держава мира — и многие другие страны-производители приступили к строительству нефтеперерабатывающих и нефтехимических заводов. В 80-е годы они разнообразили свою политику, приобретая материальные и финансовые активы нефтеперерабатывающих производств и сбытовых компаний на территории стран-потребителей нефти — в Северной Америке и Западной Европе.

В данном случае процесс вертикальной интеграции развивался в направлении от разведки и добычи нефти к сферам ее переработки и маркетинга продукции. Важнейшими предпосылками такого процесса можно считать стремление овладеть рынками конечного спроса и конкуренцию в сфере нефтедобычи в условиях достаточно насыщенного рынка и снижающейся эффективности инвестиций в освоение новых нефтяных ресурсов.

В другом направлении шла интеграция в нефтяных компаниях стран Западной Европы исключая British Petroleum и Shell, давно входящих в число крупнейших международных компаний. Так, во Франции и Италии сформировавшийся еще в 50-е годы мощный государственный сектор в нефтеперерабатывающей и нефтехимической промышленности находился в сильной зависимости от поставок со стороны крупнейших нефтяных компаний мира. Используя конкурентные противоречия между транснациональными нефтяными корпорациями и правительствами нефтедобывающих стран, прежде всего в Северной Африке, европейские государственные и частные компании сумели вклиниться в сферу нефтедобычи на более приемлемых для стран-собственников ресурсов концессионных условиях. Иными словами, основным движителем данного интеграционного процесса было стремление к преодолению зависимости от поставок сырья. В результате этого сложились крупные нефтяные компании, такие как французская Total и итальянская ENI, входящие ныне в двадцатку лидеров.

Анализируя опыт создания вертикально-интегрированных нефтяных компаний в странах Запада, среди важнейших предпосылок вертикальной интеграции следует отметить следующие:

1. Стремление нефтяных компаний к контролю над рынками сбыта конечной продукции — сначала нефтепродуктов, а затем и нефтехимикатов.

2. Обусловленная природными, технологическими и экономическими факторами необходимость создания эффективно управляемой организации производства и сбыта.

3. Возможность экономии на масштабах производства. Концентрация капитала и производства, наличие единой инфраструктуры, возможности маневра (капиталом, мощностями, потоками сырья и продукции) способствуют сокращению удельных затрат в производстве и приводят к приросту сбытовой деятельности, росту массы и нормы прибыли.

4. Обеспечение в рамках вертикально интегрированных структур контролируемых источников сырьевого обеспечения.

5. Международный характер нефтяного бизнеса и его теснейшая связь с мировой и национальной политикой.

Однако основные предпосылки интеграционного процесса нельзя считать факторами абсолютного действия. Они достаточно противоречивы и проявляются лишь в тенденции. Планомерность, концентрация производства и капитала, установление контроля над рынками сырья и продукции в сочетании с монополизмом отнюдь не исключают конкуренции. Крупнейшие нефтяные корпорации соперничают между собой и независимыми компаниями-аутсайдерами.

Нельзя также не отметить того обстоятельства, что стремление компаний к контролю и участию во всех стадиях нефтяного дела приводит к не всегда оправданному дублированию производственных и сбытовых структур. Иными словами, экономия в издержках, достигаемая внутри вертикально-интегрированных компаний, имеет своей оборотной стороной расточительное расходование ресурсов.

Интеграция и комбинирование в нефтяном деле отнюдь не исключают и специализации. Наряду с небольшими существуют крупные специализированные компании. И те, и другие, будучи самостоятельными хозяйственно-правовыми структурами, могут, тем не менее, входить в сферу влияния интегрированных компаний, например, через систему финансового участия. В нефтяном бизнесе в условиях рыночной экономики широко распространено частичное (фрагментарное) комбинирование различных сфер деятельности. Типичным примером такого рода являются связки: разведка запасов — добыча нефти; транспорт — оптовая торговля нефтью; нефтегазопереработка — нефтехимия; оптовая — розничная торговля нефтепродуктами. Специализация и частичное комбинирование, по-видимому, наиболее удобны при переработке нефти вследствие большого разнообразия процессов и технологий, необходимости производства продукции с заданными свойствами (смазочных масел, различных присадок и т.д.).

Развитие интеграционного процесса в нефтяной промышленности при наличии необходимой мощной финансовой базы происходило и происходит в различных формах:

— прямых инвестиций с созданием новых объектов в сферах производства и сбыта;

— приобретения материальных и финансовых активов существующих компаний (слияние, поглощение и т. д.);

— реализации совместных проектов и образования совместных компаний.

В результате этого процесса сложились интегрированные компании двух принципиально различных видов. К первому относятся компании, интегрированные по финансовому признаку, — холдинги, не занимающиеся производственной деятельностью, но осуществляющие контроль над многочисленными компаниями и филиалами.

Интегрированные компании второго вида являются производственными, осуществляющими разведку, добычу, транспортировку и переработку нефти, а также сбыт готовой продукции через свои филиалы и специализированные подразделения. Таких компаний в современном нефтяном бизнесе подавляющее большинство. Однако в настоящее время «чисто» производственных компаний уже практически не существует. Все они в той или иной степени являются финансовыми компаниями.

В целом в нефтяном бизнесе, во многом вследствие процессов вертикальной интеграции, имеет место чрезвычайно сложное переплетение экономических и политических интересов. Сама вертикальная интеграция, в том числе опирающаяся на систему финансового участия и совместного владения, приобрела многоступенчатый характер, адекватный условиям современной рыночной экономики.

В то же время практически все крупнейшие нефтяные компании мира включают в себя звенья технологической цепочки — от скважины до бензоколонки. Как правило, в их состав входят дочерние компании, имеющие статус национальных, если они находятся в других странах. Сама ВИНК выступает по отношению к ним как материнская и имеет совместные с другими фирмами предприятия. Все компании по форме собственности являются акционерными обществами.

Дочерние фирмы практически независимы, у них свое собственное управление, Совет директоров. Штаб-квартира (главный офис) материнской компании дает дочерним конкретные задания, которые должны способствовать достижению высоких финансовых результатов.

В принципе разделение роли Штаб-квартиры (материнской компании) и входящих в ее состав компаний, фирм и отделений состоит в том, что первая определяет стратегию, а текущая работа сконцентрирована в низовых звеньях.

Особенности российских ВИНК

Для российской нефтяной промышленности, обладающей всеми стадиями нефтяного цикла, реформирование путем создания ВИНК правильно, но вместе с тем существует ряд характерных отличий классических вертикально-интегрированных компаний от российских в их теперешнем состоянии.

Во-первых, западные компании росли органично под воздействием рыночных сил, отвечая на запросы и вызовы потребителя и регулирующих мер государства. Каждая из существующих компаний прошла через серию слияний и продаж своих дочерних структур, которые продолжаются и поныне. Российские же компании были созданы одномоментно в соответствии с президентскими и правительственными нормативными актами под уже готовую и проверенную жизнью, правда, в других экономических условиях, идею. В их составе объединились предприятия, десятилетиями функционировавшие в рамках различных министерств и ведомств в условиях централизованно планируемой, разобщенной в отраслевом отношении экономики. При этом набор объединяемых предприятий далеко не всегда имел достаточно содержательное обоснование. Поэтому проблема их взаимодействия и превращения в единый экономический организм, одной из целей функционирования которого является получение оптимальной совокупности прибыли, пока еще не решена.

Форма организации взаимодействия предприятий, входящих в большинство российских компаний, известна в мире как "мягкий холдинг". Он предполагает, что дочерние структуры практически независимы друг от друга в том смысле, что их производственная деятельность и маркетинг не согласованы в рамках единого стратегического подхода. При такой ситуации главная цель создания ВИНК практически теряется, но предприятия получают полную возможность оптимизировать результаты своей деятельности.

Такая форма организации не очень распространена в мировой практике и возникает в зарубежных компаниях на определенных стадиях их развития, когда отдельные предприятия достигают той степени зрелости, при которой любое вмешательство в их деятельность со стороны компании может только ухудшить положение, или компания становится настолько большой, что не в состоянии эффективно управлять всеми своими предприятиями. Как правило, такое положение возникает только с отдельными предприятиями компании, которые остаются в ней в основном для сохранения привычной на рынке торговой марки и, возможно, для поддержания и использования установившихся связей в информационной и финансовой сферах.

Причина, по которой российские компании находятся в состоянии "мягкого холдинга", имеет другое происхождение. Она. объясняется уже упоминавшимся одномоментным "директивным" их образованием. Создалась такая ситуация, когда различные предприятия нефтяного комплекса, сохраняя свои болезни, были слиты в новые организационные структуры, призванные эти болезни вылечить. Однако механическое слияние пока не приносит ожидаемых плодов.

Конечно, как будет сказано ниже, такое обобщение не может касаться всех российских вертикально-интегрированных нефтяных компаний, так, например, НК «ЛУКойл» с 1995 года успешно проводит политику консолидации с целью ужесточения централизации управления в компании.

Важной уникальной особенностью российских нефтяных компаний является то, что они функционируют в условиях двух существенно отличающихся друг от друга ценовых условий на сырую нефть. В то время как внутренние розничные цены на неэтилированный бензин А-92 достигли американского уровня, а оптовые в определенные периоды превышали цены в Роттердаме, цена на сырую нефть остается существенно ниже мировой. После неоднократных повышений и достижения потолка платежеспособного спроса она не превышает 60% от мировой цены (с учетом акциза).

Ситуация с ножницами цен стимулирует нефтедобывающие предприятия и нефтяные компании максимизировать экспорт сырой нефти. Однако этому препятствуют технические возможности существующей транспортной системы, которая уже близка к насыщению. Кроме того, экспортная ориентация нефтедобычи ставит под удар сложившуюся систему нефтепродуктообеспечения, перестройка которой может быть очень болезненной для всей экономики. Возможности экспорта нефтепродуктов с российских НПЗ также имеют предел в силу высоких производственных затрат, что делает их ограниченно конкурентоспособными, да и то только при закупке сырой нефти по внутренним ценам (средняя цена набора нефтепродуктов, получаемых из одной тонны сырой нефти на российских НПЗ, на 30-40% ниже среднемировой). Поэтому перед российскими ВИНК стоит задача нахождения оптимального баланса между экспортом (в пределах транспортных возможностей), поставкой на свои и другие НПЗ и производством нефтепродуктов для удовлетворения внутреннего спроса и экономически эффективного экспорта.

Необходимо указать на еще одну существенную особенность российских ВИНК – достаточно высокую степень государственного участия, которая остается, несмотря на проводимые залоговые и другие аукционы. Это происходит не только из-за наличия государственных пакетов акций и участия государства в управлении компаниями, но и вследствие природы российских компаний. Практически почти все их активы были созданы за счет государственного бюджета, т.е. за счет общества, которое не получило в результате приватизации адекватной компенсации. Поэтому, даже если государство уступает свои пакеты акций, оно будет иметь поддерживаемое обществом моральное право (которое несложно превратить в законодательные акты) предписывать компаниям определенную деятельность, противоречащую их экономическим интересам, как это было, например, в случае с товарным кредитом сельскохозяйственным предприятиям. Однако, с расширением участия в акционерном капитале ВИНК частных и иностранных инвесторов влияние государства ослабевает вместе со снижением его первоначальной доли в компаниях.

Для российских ВИНК характерна также малая степень включения в свой состав геологических организаций и значительная - буровых. Западные компании имеют в этом отношении обратную картину. По-видимому, это объясняется тем, что предприятия Роскомнедра не были достаточно широко вовлечены в процесс реорганизации нефтяной отрасли.

Дальнейшее реформирование нефтяной промышленности России должно пойти по пути преобразования уже созданных нефтяных компаний, "подгонки" их структуры под реальные условия и цели, а также по пути создания небольших независимых структур, занимающихся отдельными элементами нефтяного бизнеса в качестве самостоятельных операторов или как сервисных компаний, выполняющих свою работу на подрядной основе.

По характеру функционирования и управления своими дочерними предприятиями образованные в РФ нефтяные компании являются холдингами.

Холдингом признается любое акционерное общество, являющееся собственником контрольного пакета акций других АО. Большинство холдингов, сформированных на базе приватизированных предприятий, замыкается на единый технологический процесс.

В РФ можно выделить три группы существующих холдингов:

- государственные (где доля государственной собственности составляет 100% в Уставном капитале, например, АО «Росуголь», АО «Транснефть»);

- частично государственные (доля госсобственности составляет значительную часть: 38—51%, например АО «Восточно-Сибирская нефтегазовая компания», НК «Роснефть» и др.);

- новые холдинги, созданные без участия государства. Все без исключения нефтяные холдинги в России созданы на базе государственных приватизированных предприятий. К категории новых АО могут быть отнесены только дочерние предприятия, созданные самим холдингом. Российские нефтяные холдинги по сравнению с зарубежными имеют свои особенности:

1. Высокая доля государства в Уставных капиталах компаний. Контрольные пакеты акций практически всех нефтяных компаний закреплены в федеральной собственности.

2. Строгая ориентация на полноту и завершенность технологического цикла — «от скважины до бензоколонки». Большинство крупных холдингов активно развивает всю технологическую цепочку особенно на уровне территорий, в которых оперирует данная компания, с перспективой географического расширения.

3. Наделение нефтяных холдингов функциями, которые до недавнего времени находились в исключительной компетенции правительства и ряда отраслевых министерств: экспорт нефти и разработка нефтегазовых месторождений. Наличие у компании крупных и перспективных месторождений привлекает к холдингу отечественных и иностранных инвесторов, что в свою очередь влияет на рыночные котировки акций компании и, соответственно, повышает величину ее рыночной капитализации.

4. Право государства определять долю иностранного капитала в Уставном капитале каждой компании. Доля иностранных инвестиций для ряда холдингов строго ограничена. Для таких компаний, как «ЮКОС», «ЛУКойл», «Сургутнефтегаз», «СИДАНКО», «КомиТЭК» она составляет не более 15% при первичном предложении акций.

В последнее время наряду с созданием холдингов все сильнее действуют и другие тенденции, а именно, преобразование холдингов в крупные консолидированные компании.

При консолидации бывшие дочерние предприятия (компании) теряют свою юридическую самостоятельность и становятся структурными подразделениями головной компании.

Консолидация осуществляется путем обмена акций дочерних компаний на акции холдинга. Такой обмен производится с учетом определенной для каждого холдинга системы коэффициентов, корреспондирующих либо с номинальной, либо с рыночной стоимостью акций дочерних предприятий. Так, в 1995 г. нефтяная компания «ЛУКойл» объявила о начале консолидации компании исходя из рыночных критериев обмена акций дочерних предприятий на единые акции холдинга.

Конвертация акций не является абсолютно безболезненным процессом, так как уровень ликвидности различных дочерних компаний существенно различен, и те инвесторы, которые вложили средства в акции наиболее ликвидного в холдинге дочернего предприятия «Когалымнефтегаз», вряд ли будут довольны при обмене принадлежащих им акций на «единую акцию» холдинга.

Для реализации программы консолидации «ЛУКойл» провел дополнительную эмиссию обыкновенных и привилегированных акций. Однако этот процесс занимает длительный период времени, так как основная масса обмениваемых акций приходится на физических лиц — работников дочерних предприятий xoлдингa.

Процесс консолидации постепенно должен затронуть большинство крупнейших холдингов. При этом большое внимание должно уделяться защите прав акционеров при выборе стратегии и методики реализации программы обмена акций, учитывая, что далеко не все акции дочерних предприятий холдингов свободно обращаются на вторичном рынке, и, следовательно, не имеют рыночной стоимости.

В процессе консолидации Компания переходит на новые схемы работы в отношениях со своими структурными подразделениями, с потребителями, партнерами и государством. При этом основополагающим принципом, закладываемым в схему работы, является принцип приоритета общекорпоративного интереса перед локальными интересами отдельных предприятий.

На практике это выражается в создании и внедрении общих для Компании и ее дочерних структур систем планирования, бюджета, финансовой отчетности и материального стимулирования, так же как и управления инвестированием, внедрением достижений научно-технического прогресса и персоналом.

Усилия Компании направлены на создание единой планово-бюджетной системы, которая должна обеспечить:

— единую целевую направленность, пропорциональность и сбалансированность всех звеньев;

— возможность стратегического и оперативного планирования производства и сбыта;

— постоянный контроль выполнения плановых заданий, их корректировку в соответствии с меняющимися условиями;

— работу механизмов корпоративного контроля финансовых потоков использования собственных и заемных ресурсов, образования единых инвестиционных и иных фондов и пр.

Важным направлением перестройки Компании является переход в ее деятельности на принципы разумной децентрализации управления производственными процессами по добыче и переработке нефти и жесткой централизации управления финансовыми потоками, организации финансового контроля деятельности дочерних предприятий.

Принцип разумной децентрализации управления производством предполагает разделение полномочий в принятии решений на стратегический и оперативный уровни. На уровне Центрального аппарата Компании должны решаться вопросы стратегического планирования производства, выработки единой политики в различных сферах производственной деятельности и ее всестороннего обеспечения. Вопросы, непосредственно связанные с управлением производственными процессами, выносятся на уровень нефтедобывающих и нефтеперерабатывающих объединений, объединений нефтепродуктообеспечения, дочерних предприятий.

Жесткая централизация управления финансовыми потоками предполагает, прежде всего, контроль за прохождением финансовых средств со стороны центрального аппарата Компании на каждом из этапов проводимых с ними операций и возможность оперативного вмешательства в осуществляемые операции в тех случаях, когда в этом возникает необходимость.

Важнейшей задачей, стоящей перед руководством и управленческим персоналом Компании, является овладение менеджментом — новыми методами управления в условиях рыночной экономики. Это означает:

— ориентацию на спрос и потребности рынка, на запросы конкретных потребителей и организацию производства тех видов продукции, которые пользуются спросом и могут принести намечаемую прибыль;

— постоянное стремление к повышению эффективности производства и реализации продукции с наименьшими затратами, получение оптимальных результатов;

— хозяйственную самостоятельность, обеспечивающую свободу принятия решений тем, кто несет ответственность за конечные результаты;

— постоянную корректировку целей и программ в зависимости от состояния рынка;

— необходимость использования современных информационных технологий, включая компьютерные сети, базы данных, информационно-вычислительную технику и т.п. с целью проведения многовариантных и модельных расчетов для принятия обоснованных и надежных решений.

Формирование организационной структуры компании

Важнейшим фактором развития вертикально-интегрированных нефтяных компаний является рациональная организационная структура, то есть тип устройства управления внутри предприятия или объединения предприятий.

Организационная структура должна быть такой, чтобы обеспечить реализацию ее стратегии. Поскольку с течением времени стратегии меняются, то могут понадобиться соответствующие изменения и в организационных структурах.

Существует несколько этапов в развитии фирм, в которых в зависимости от целей и задач формируются организационные структуры.

Первый этап. При создании новой фирмы ее задачи, как правило, достаточно скромны: производство и реализация продукции на местном или региональном рынке. Руководит всей деятельностью фирмы один человек — директор (управляющий).

Второй этап. На втором этапе, при завоевании фирмой национального рынка, усложняется работа ее руководства, так как организация различных направлений деятельности — маркетинг, производство, НИОКР, финансы, кадры — требует постоянного внимания. Заместители генерального директора принимают на себя руководство функциональными подразделениями, основной задачей генерального директора становится координация их деятельности.

Третий этап развития компании связан с ее выходом на мировой рынок. На этом этапе в структуре компании организуется международное отделение, во главе которого становится вице-президент — руководитель такого же уровня, как и руководители других функциональных подразделений. С развитием международной деятельности в компании появляются подразделения, созданные по географическому принципу, отвечающие за отдельные регионы.

Четвертый этап развития компании связан с диверсификацией ее деятельности на национальном рынке. На данном этапе в организационной структуре фирмы появляется функциональное подразделение, возглавляемое вице-президентом, отвечающее за выпуск новой продукции.

Пятый этап развития компании связан с реализацией стратегической задачи выхода на мировой рынок с несколькими видами продукции и требует более сложной организационной структуры. Она организуется либо по продуктовому принципу, либо по географическому. Анализ опыта компаний, работающих на мировых рынках, показал, что не существует жестких правил выбора конкретного типа организационной структуры таких компаний. Поэтому наиболее целесообразным представляется применение продуктового и географического принципов в различных сочетаниях.

На шестом этапе развития компании после выхода на мировой рынок и при наличии успеха имеет место постепенный рост количества ее зарубежных филиалов, что приводит к изменению организационной структуры компании, которое проявляется в создании механизмов интеграции новых зарубежных подразделений в систему общефирменного управления.

АО «Нефтяная компания «ЛУКойл», например, в настоящее время имеет организационную структуру, соответствующую шестому этапу развития компании.

В течение последних десятилетий многие компании в мире стали использовать новые, более гибкие виды организационных структур, которые лучше приспособлены к быстрой смене внутренней и внешней сред компании.

Мировой опыт показывает, что не существует одной, оптимальной для всех организационной структуры. Следует выбирать ту структуру управления, которая является адекватной сложившимся экономическим условиям функционирования компании и позволяет ей достичь намеченных целей. Многие крупные компании используют сложную организационную структуру, состоящую из структур различных типов. В рамках любой структуры можно сделать упор на децентрализацию полномочий, позволяющую руководителям нижестоящих уровней самим принимать решения. Потенциальные возможности такой системы заключаются в улучшении взаимодействия руководителей различного уровня по вертикали и повышении эффективности процесса принятия решений. Децентрализованные структуры рекомендуется применять, когда компания имеет выход на динамичные рынки, диверсифицированное производство, конкурентов, а также быстро меняющиеся технологии.

Выбор стратегии развития компании

Возможности экономического роста в значительной степени зависят от выбора эффективной стратегии компании, обеспечивающей конкурентоспособность продукции и, как следствие этого, высокие прибыли.

В основе общей концепции формирования стратегий развития компании лежит требование достижения намеченного уровня показателей путем количественной оценки отклонения их текущего значения от проектируемого и разработки мер по их преодолению.

Разработка эффективной экономической, финансовой и кадровой политики, адекватных организационно-управленческих структур может принести громадную выгоду любой ВИНК, создав ей бесценные конкурентные преимущества. И напротив, "цена" ошибки при принятии ключевого решения может оказаться очень высокой, причем платить ее придется долгие годы.

Все это говорит об исключительной важности разработки и реализации стратегии долгосрочного развития российских ВИНК. Причем здесь можно выделить две стороны проблемы. Первая касается общих принципов корпоративного стратегического планирования и управления, вторая - специфики собственно российских ВИНК, реально действующих в условиях переходной экономики России.

Базовой "философией" стратегического управления корпорациями масштаба вертикально-интегрированных компаний является системный анализ.

Во-первых, развитие крупной корпорации обычно рассматривается как эволюция сложной системы, включающей вполне конкретные элементы, взаимосвязи и структуру. Во-вторых, предполагается наличие определенных целей развития этой системы. В-третьих, подразумевается, что у корпорации есть множество вариантов (путей) достижения намеченных целей. В-четвертых, принимается, что развитие любой корпорации происходит во взаимодействии с внешней средой (имеется в виду не только окружающая природная среда, но и политические, и социально-экономические факторы). Для ВИНК это могут быть, например, природные комплексы в местах ее деятельности, экономика страны, мировые рынки нефти и нефтепродуктов.

На этапе разработки стратегии чрезвычайно важно, как будет сформулирована цель развития ВИНК. Казалось бы, здесь все ясно - получение максимальной ежегодной прибыли. Однако в стратегическом плане это означает следующее: в каждой конкретной ситуации руководство корпорации принимает наиболее рискованные решения при попытке извлечь максимум прибыли; производственные фонды интенсивно изнашиваются без проведения адекватной инвестиционной политики; экономия на текущих издержках ослабляет мотивацию улучшения качественных показателей, что неизбежно влечет падение "качества" деятельности всей корпорации.

Таким образом, в перспективе цель максимизации ежегодной прибыли может оказаться ложной и возникает необходимость разработки стратегии устойчивого развития, подразумевающей взаимную адаптацию целей максимизации прибыли и ограничений внешнего н внутреннего характера. Правда, здесь имеются трудности особого рода, ибо не определены либо крайне расплывчаты цели развития внешней системы. Это характерно для нестационарных, переходных периодов, например, для современной России, когда множество декларируемых целей не позволяет составить ясное представление о происходящих в обществе социально-экономических процессах. Периодические попытки конкретизации этих целей чрезвычайно противоречивы, что еще больше усугубляет неопределенность ситуации.

Следующий шаг - конкретизация целевой установки применительно к самой корпорации. Теперь целевая установка понимается как желательное состояние системы по достижению заданного горизонта планирования и может описываться в виде объемных или структурных показателей.

Стратегическая цель ВИНК универсальна для каждой крупною организации. Это получение оптимальной с точки зрения устойчивого долгосрочного развития компании прибыли.

Будучи общей для любого хозяйствующего субъекта, эта цель реализуется исходя из итогов анализа его текущей деятельности. Именно на основе такого анализа выявляются те объекты в нефтяной компании или звенья в системе ее управления, которые представляют явную или потенциальную опасность с точки зрения как размера прибыли, так и устойчивости развития. В результате возникают конкретные стратегические задачи и связанные с ними решения, направленные на перераспределение ресурсов ВИНК, ее реструктуризацию. ликвидацию некоторых управленческих структур и (или) создание новых и т.д. При выработке таких решений важен анализ не только внешних условий (экономических, правовых, социальных, природных), но и текущей деятельности компании.

В свою очередь, реализация этих решении предполагает практическую деятельность, которую хотя и можно отнести к текущей, но уже подпадающей под категорию стратегически управляемой. Подобные стратегические задачи ВИНК могут быть, например, следующими:

- использование наличных ресурсов или их перераспределение для решения тех или иных стратегических задач;

- привлечение внешних (дополнительных) средств, ресурсов в тех же целях;

- расширение или улучшение качества минерально-сырьевой базы нефтяной компании;

- реконструкция отдельных звеньев вертикального цикла движения сырья (например, реконструкция нефтепереработки с целью обеспечения оптимального сочетания структуры выпускаемых нефтепродуктов, отвечающих рыночному спросу на отдельные их виды, и свойств исходного нефтяного сырья);

- изменение или расширение географии рынков сбыта сырой нефти и нефтепродуктов;

- защита окружающей среды.

Далее стратегические задачи прорабатываются применительно к конкретному периоду или этапу становления и развития данной ВИНК. Можно выделить три основных этапа развития российских ВИНК.

1. Стабилизация базовых производств и подразделений, их адаптация к новым условиям хозяйствования, выбор основных направлений деятельности компаний в стратегической перспективе.

2. Структурная перестройка подразделений компаний для обеспечения максимального их соответствия корпоративным интересам, ведущая к образованию органичных вертикально интегрированных систем.

3. Динамичное развитие и возможный рост "адаптированных" ВИНК в условиях ожидаемого экономического подъема в России и формирования основ экономики рыночного типа.

Первый этап для большинства отечественных нефтяных компаний можно считать почти завершенным, поэтому сейчас важно прорабатывать цели двух последующих стадий их развития. Они будут различаться существом решаемых задач, горизонтом планирования, степенью неопределенности ряда факторов. Эти цели должны быть сформулированы так, чтобы их достижение заставляло эффективно работать все подразделения в течение данного периода и в то же время не противоречило стратегическим долгосрочным целям ВИНК. Уже на втором этапе в планы нефтяных компаний надо закладывать основные стартовые условия третьего этапа с тем, чтобы добиться наиболее полного их сопряжения.

Характерно, что на первом этапе образования российских ВИНК превалировали "государственные" задачи их развития как совокупности производственных единиц разных отраслей централизованной плановой экономики бывшего СССР. По мере усиления хозяйственной и политической независимости компаний все большее значение стали приобретать хотя и не противоречащие важнейшим государственным, но их собственные интересы. Естественно, со временем они станут доминирующими.

Важнейшим событием в современной истории отечественной нефтяной промышленности стал переход от государственной формы собственности на входящие в нее предприятия к акционерной. В этой связи подавляющее число мероприятий любой программы долгосрочного развития требует привлечения средств акционеров, а следовательно, и учета их интересов, в том числе и на стадии выработки целей стратегического развития нефтяных компаний.

Нефтяная компания, как и всякая другая коммерческая организация, в первую очередь преследует свои собственные материальные выгоды. В то же время, будучи чрезвычайно крупной корпорацией, хозяйственная деятельность которой не может развиваться исключительно на основе собственных ресурсов, она должна сделать привлекательными свои стратегические цели для притока дополнительных средств как акционерных, так и заемных.

Основная наиболее общая цель компании (ее миссия) всегда формулируется таким образом, чтобы ее достижение заинтересовывало и сегодняшних акционеров, и потенциальных акционеров, и крупных инвесторов. Тем самым нефтяная компания может решить две задачи: избежать оттока средств за счет продажи ее акций по заниженным ценам из-за боязни акционеров лишиться не только дивидендов, но и основного капитала; привлечь дополнительные внешние средства путем расширения круга акционеров либо использования других механизмов (типа аппарата проектного финансирования).

Вообще, за некоторыми исключениями акционерам безразлична сфера приложения их капитала, поскольку они оперируют чисто финансовыми категориями прибыли, ликвидности, дивиденда и т.д. Поэтому в период становления и развития стратегическими целями отечественных ВИНК должны быть: во-первых, получение оптимальной на данный момент прибыли в объеме, позволяющем производить необходимые инвестиции и выплачивать гарантированные дивиденды по акциям; во-вторых, обеспечение стабильного функционирования компании вплоть до заданного горизонта планирования. Однако, такая формулировка безлика, не отражает особенностей, присущих каждой нефтяной компании в отдельности.

Дело в том, что, несмотря на кажущуюся монолитность, масса акционеров неоднородна по своим предпочтениям. Некоторых вполне устраивает умеренный, но стабильный доход. Другие в предвкушении высоких доходов согласны рисковать. Кто-то хочет получить большие дивиденды именно сегодня, хотя бы и ценой будущих потерь, а кто-то готов подождать ради светлого завтра. Более того, если "акционер-обыватель" настроен исключительно на получение дивидендов, каковые и хочет видеть максимальными, то фондовый спекулянт заинтересован в резких колебаниях курса акций, на которых он мог бы выиграть. Поэтому при формулировании целей развития необходимо пояснять, что же лежит в основе индивидуальной стратегии данной ВИНК и каковы ее приоритеты, каким образом в рассматриваемый период компания собирается получить приемлемые для акционеров дивиденды и обеспечить стабильность их вложений.

Еще одна проблема - выпуск акций разного уровня внутри компаний. Нередко ВИНК эмитирует свои акции как материнская компания, ее дочерние компании - свои, а дочерние по отношении к ним ("внучки" материнской компании) - свои. В условиях неразвитости отечественного фондового рынка и меняющихся отношений между структурными подразделениями ВИНК ситуация становится чрезмерно запутанной, особенно для привыкших к ясности в подобных вопросах иностранных инвесторов.

При создании и совершенствовании стратегий отечественных энергетических компаний, финансово-промышленных групп с участием нефтегазового бизнеса, его диверсификации должны быть учтены современные тенденции. К наиболее значимым могут быть отнесены следующие вопросы.

• Какой должна быть отечественная нефтегазовая бизнес-среда? Как и за счет чего будут конкурировать в долгосрочной перспективе отечественные энергетические компании на внутренних и внешних энергетических рынках?

• Какие конкурентные стратегии будут реализовываться компаниями и на что они будут направлены?

• Каким должен быть механизм создания, завоевания, удержания и усиления конкурентных преимуществ отечественными энергокомпаниями в рамках реализации собственных стратегии?

• Какова роль материнских компаний и как оценивать эффективность их работы? В чем заключаются преимущества штаб-квартир и центральных офисов?

• Какие организационные структуры компаний предпочтительны при реализации различных стратегий?

Реформы нефтегазового сектора России приведут к значительным изменениям на предприятиях всего спектра нефтегазового комплекса - от гигантов до небольших компаний, что требует постоянного научного поиска и обоснованных методологических подходов к разработке стратегий развития нефтегазовых компаний, их эффективном управлении в условиях конкурентной среды.

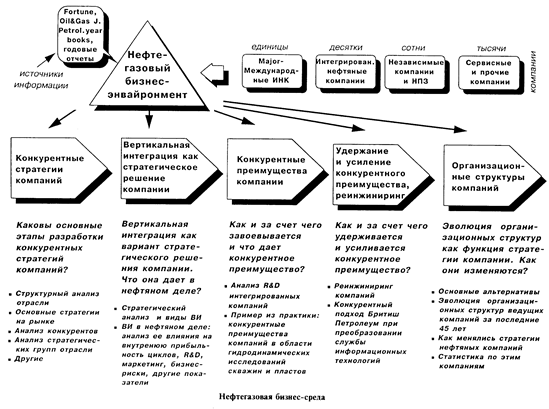

Многочисленные издания приводят информацию о деятельности десятков тысяч зарубежных нефтяных и газовых компаний: по разработке и добыче; бурению; нефтепереработке; сервису; транспортировке; экологии; контролю за коррозией; информации и программному обеспечению; треидеры; поставщики оборудования и реагентов; оказывающие консалтинговые услуги и др. Эти компании образуют нефтегазовую бизнес-среду.

Все компании бизнес-среды решают собственные задачи, которые отличаются как по масштабу, так и по окончательным результатам, но их объединяет одно: они действуют в жесткой конкурентной среде, соперничают друг с другом, реализуя собственные стратегии (каждый на своем уровне). Сегодня ведущие компании проводят глобальную политику: продажи по всему миру; покупка материалов и сырья по всему миру; размещение производства в различных странах; конкуренция через иностранные инвестиции; размещение R&D (НИОКР) в различных странах; союзы с другими компаниями (причем если компании нескольких стран заключают союз, то, как правило, компании, имеющие конкурентные преимущества, становятся лидерами в этих союзах) и т.д.

На рисунке приведен концептуальный подход по формированию и анализу экономической информации о тенденциях развития энергетических компаний в мире.

К ключевым стратегическим направлениям развития российского ТЭКа относится создание нефтегазовой бизнес-среды, участники которой - различные по размерам и специализации нефтегазовые компании. Эта бизнес-среда должна способствовать стабилизации и динамичному развитию российского ТЭКа, что подразумевает наиболее полное и эффективное использование всех его ресурсов и потенциала.

Пути совершенствования российских энергетических компаний тесно связаны с необходимостью смены парадигмы конкуренции и конкурентоспособности - от сравнительных преимуществ (обусловлены факторами, находящимися в изобилии - сырьевые ресурсы, рабочая сила, инфраструктура, капитал и т.д.) к конкурентным (создание условий постоянного обновления, применение новых методов управления, инновации, информационные технологии и т.д.).

Современные условия хозяйствования, нарастание конкуренции среди производителей заставляют компанию пересмотреть традиционные пути и методы достижения основной цели производства — прибыли. Стремясь усилить экономическую мощь и одновременно снизить предпринимательский риск, компании осуществляют диверсификацию своей деятельности.

Управление на уровне хозяйствующих единиц при этом сталкивается с необходимостью учитывать экономические, социально-политические, научно-технические и другие изменения, происходящие в окружающей среде, принимать во внимание вероятность таких изменений и риск, связанный с этим. Не менее важным становится анализ внутренних возможностей хозяйственной единицы с точки зрения их соответствия внешним требованиям и стратегическим задачам.

Ниже приведен вариант процедуры формирования стратегии компании, опробованный в ОАО «ЛУКойл»:

1. Предварительный этап, на котором происходит формирование базы исходной информации в результате проведенных мероприятий: по оценке рынка, деловой активности, устойчивости оборота, и интенсивности спроса; анализа привлекательности рынка и выбора сегмента рынка.

2. Формирование предпосылок. На этом этапе составляется прогноз экономических параметров на основе сложившихся внутренних тенденций и различных вариантов прогноза поведения внешней среды.

3. Постановка проблемы. Определяется уровень притязаний компании путем расчета количественных значений экономических показателей. Прогноз возможных результатов деятельности сравнивается с уровнем притязаний, что позволяет выявить разницу между желаемым и существующим уровнями показателей.

4. Выработка долгосрочной стратегии. На основе выявленных отклонений показателей определяется возможность устранения выявленной разницы. Исследуются возможности развития новых производств, расширения видов деятельности, создания филиалов и совместных предприятий, наращивания производственных мощностей и снижения издержек. Разработка стратегии включает пакет проектов по устранению разрывов с оценкой их эффективности, что позволяет выбрать наиболее целесообразные направления развития. Стратегические направления деятельности компании определяются конечными целями (увеличение или удержание доли рынка продукции компании, лидерство в области технологии, повышение уровня занятости, максимальное использование материальных, трудовых и финансовых ресурсов, рост доходности и др.).

Процесс выработки стратегии не завершается какими-либо немедленными действиями. Стратегия позволяет организации выбрать цели (ориентиры) и представляет собой процедуры (средство) для достижения поставленных целей. Почти всегда за успехами компании стоит та или иная оригинальная стратегия, существующая в неявном виде. Если внешняя среда, технология, условия конкуренции меняются в привычном темпе, управляющие могут адаптировать свои навыки работы, пользуясь накопленными знаниями и опытом. В этих условиях стратегии могут быть эффективны, существуя, например, в виде идей, известных лишь узкому кругу руководителей.

В связи с динамизмом изменений экономических условий не только в нашей стране, но и в мире, систематизированная и открытая стратегия оказывается наиболее эффективной. Это, в частности, подтверждает анализ информации о слияниях и поглощениях американских фирм. Установлено, что предварительная разработка стратегии поглощения обеспечивает значительно более высокие финансовые показатели, чем действия исходя из конкретной ситуации.

В компании «ЛУКойл» разработана долгосрочная стратегия развития компании, которая включает в себя приоритетное развитие нефтяного сектора с существенным ростом запасов нефти. При этом «нефтяной портфель» конструируется увеличением доли высокопродуктивных запасов и повышением доли добычи нефти на новых месторождениях с более низкими производственными и транспортными издержками. Одновременно планируется широкое внедрение современных методов интенсификации нефтедобычи.

Другим стратегическим направлением развития компании становится оптимизация межсекторных пропорций с достижением более рационального соотношения разведки и добычи нефти, производства и сбыта нефтепродуктов. Стоит задача: при сохранении приоритета сектора нефти существенно увеличить мощности нефтепереработки и сети продаж нефтепродуктов.

Третье главное направление долгосрочного развития «ЛУКойла» – диверсификация нефтяного бизнеса с развитием секторов нефтехимии, газа, транспортировки, инжиниринга для лучшего использования сырья и устойчивого роста доходности.

Усиливается глобальный аспект развития компании с увеличением доли международных операций в секторах нефти и нефтепродуктов, с расширением участия компании в освоении высокоэффективных месторождений нефти и газа за рубежом, закреплением на зарубежных рынках сбыта и развитием взаимовыгодного партнерства.

Эффективное повышение качества управления стало основой нового комплекса мер, необходимых для достижения «ЛУКойлом» уровня мирового класса.

Предусматривается расширение и углубление процесса реструктуризации компании с комплексной реорганизацией структур и систем управления. В центре этой работы – ускоренное завершение организационной и финансовой консолидации дочерних структур. Это позволит создать вместо холдинга полноценное акционерное общество, консолидировать финансовые потоки, упростить и повысить эффективность системы корпоративного управления за счет лучшего использования потенциала вертикальной интеграции. Кроме того, на первом этапе долгосрочной перспективы (до 2000 года) должны быть осуществлены дополнительные структурные преобразования:

- реорганизация корпоративного центра;

- реструктуризация зарубежных и региональных дочерних и независимых фирм;

- создание эффективной системы проектного управления инвестициями.

Стратегическая задача «ЛУКойла» – посредством осуществления комплексной программы реинжиниринга, включающей качественное совершенствование основных бизнес-процессов с одновременным внедрением новых информационных технологий, добиться модернизации и существенного повышения эффективности процесса принятия корпоративных и операционных решений.

Программы реинжиниринга включают объединение информационных ресурсов структурных подразделений компании и создание интегрированной корпоративной информационной системы управления, функционирующей в реальном масштабе времени, базирующейся на объективных данных о финансовых и материальных потоках по всем сферам хозяйственной деятельности компании, обеспечивающей общее снижение затрат и имеющей возможность гибкого реагирования на изменения рыночной и законодательной ситуации.

На последующих этапах работа по реструктуризации компании будет продолжена с выходом на качество управления мирового класса, т.е. структуры и системы корпоративного управления будут приведены в полное соответствие с мировым опытом и международными требованиями, включая:

- совершенствование управления рисками с обеспечением их минимизации и увеличением рыночной стоимости компании;

- поэтапный переход к единой глобальной организации производства и сбыта компании в России и за рубежом;

- укрепление корпоративной морали – лояльности и солидарной ответственности персонала;

- и другие необходимые меры.

Реализация стратегий долгосрочного развития – залог устойчивого роста производственного потенциала и финансовых результатов компании в интересах ее акционеров и инвесторов.

Анализ деятельности крупнейших мировых компаний показывает, что изменения стратегий и организационных структур находятся в тесной взаимосвязи. Эта взаимная зависимость формируется следующим образом:

- стратегия компании является основным фактором, определяющим ее организационную структуру;

- многоцелевая стратегия усложняет организационную структуру компании.

На выбор стратегии оказывает влияние как изменение внешней экономической среды, так и размеры компании, объемы ее продаж и прибылей. Это в свою очередь влияет на организационную структуру, совершенствуя которую, компания обеспечивает эффективность решения стратегических задач.

Преодоление возможных негативных последствий вертикальной интеграции

Таким образом, вертикальная интеграция в принципе способна усилить потенциал компании, повысить эффективность ее хозяйственной деятельности и укрепить конкурентоспособность. Наряду с этим ВИНК присущи особенности, которые при определенных обстоятельствах могут понижать их эффективность и конкурентоспособность.

1. Прежде всего, компания, интегрирующая в свою структуру, к примеру, добычу сырья, последовательные стадии его переработки, производство конечного продукта и распределительно-сбытовую сеть, вынуждена осуществлять крупные инвестиции с длительным сроком окупаемости, что надолго связывает ресурсы компании, ограничивает ее мобильность и гибкость, ослабляет способность к инвестиционным решениям вне сферы ее деятельности как бы они ни были потенциально прибыльны. У таких компаний особенно велики постоянные издержки, связанные с необходимостью значительных затрат на поддержание производственных мощностей по всей вертикальной цепи, причем независимо от уровня спроса на конечную продукцию. Это делает финансовое положение таких компаний в случае значительного сокращения спроса на их конечную продукцию особенно неустойчивым. Кроме того, могут возникнуть серьезные проблемы в результате неравномерности технического прогресса в отдельных звеньях производственной цепи, что, в конечном счете, может привести не только к дисбалансу в производственном потенциале отдельных звеньев, но и сдерживанию технического прогресса из-за стремления окупить затраты на создание морально устаревших мощностей.

2, Могут возникнуть серьезные проблемы в результате неравномерности технического прогресса в отдельных звеньях производственной цепи, что может привести не только к дисбалансу в производственном потенциале отдельных звеньев, но и сдерживанию технического прогресса, отрицательно воздействуя на инновационно-производственный потенциал компании в целом.

3. Потенциальная угроза снижения эффективности и конкурентоспособности компании связана с тем, что ее отдельные звенья могут оказаться изолированными от воздействия рыночных сил, в том числе и конкуренции. Это происходит в том случае, если компания ориентируется главным образом на внутрифирменные поставки и подразделения ВИНК вынуждены покупать продукцию своих предприятий, несмотря на то, что она может быть дороже или хуже по качеству аналогичной продукции, производимой компаниями-конкурентами.

В целях нейтрализации возможных негативных последствий вертикальной интеграции прибегают к разнообразным мероприятиям стратегического и организационного характера.

Одним из важнейших средств нейтрализации негативных последствий интеграции, вызываемых жесткой увязкой ресурсов в вертикально-интегрированных компаниях и их слабой маневренностью, является диверсификация их хозяйственной деятельности. Фирмы могут покупать компании, действующие в других сферах бизнеса, сотрудничать с другими компаниями и организациями в области научно-исследовательских работ с целью создания потенциала научных исследований и разработок, ориентированных на новые для фирмы технологии и рынки сбыта.

На практике вертикально интегрированные компании прибегают ко всем указанным методам диверсификации. При этом, как показывает практика, диверсификация компаний в отрасли, не связанная с основным направлением ее деятельности ни технологией, ни сбытом, часто кончается неудачей и компания рано или поздно вынуждена уходить из таких отраслей.

Сложные проблемы, возникающие при попытках диверсификации вертикально интегрированных фирм в плохо знакомые им сферы бизнеса, по-видимому, и объясняют четко проявившуюся в последние годы в деятельности этих фирм тенденцию направлять ресурсы на те направления, в которых они обладают наиболее мощным технологическим и сбытовым потенциалом.

Другое важное направление усиления гибкости и повышения эффективности ВИНК — преодоление изоляции подразделений компании от рыночной среды путем предоставления управляющим этих подразделений определенной свободы выбора между рыночной сделкой и внутрифирменной операцией.

Широкое распространение получает частичная интеграция, при которой часть продукции, используемой компанией, закупается на рынке, а остальная производится на собственных предприятиях.

Частичная интеграция позволяет компании сопоставлять свою продукцию в отношении ее качества и величины издержек производства с продукцией конкурентов, что важно как для оценки эффективности своих подразделений, так и при заключении контрактов с независимыми компаниями.

Сильное влияние на стратегический выбор компании за или против вертикальной интеграции оказывают особенности ситуации на конкретных рынках и в конкретных отраслях. Нередко решение в пользу интеграции вызывается стремлением фирмы ослабить зависимость от компаний-поставщиков (в случае "интеграции вниз") или компаний-покупателей продукции фирмы (в случае "интеграции вверх") в случае, если эти компании способны навязать фирме невыгодные ей условия в отношении цен, поставок, закупок ее продукции, доступа к распределительно-сбытовой сети и т.п. Важную роль при выборе в пользу стратегии вертикальной интеграции играют и соображения, определяемые стремлением фирмы усилить препятствия на пути доступа реальных и потенциальных конкурентов в сферу ее деятельности и тем самым укрепить свои рыночные позиции.

Повышение эффективности работы вертикально-интегрированных нефтяных компаний

Быстрое развитие вертикально интегрированных компаний и демонстрируемая многими из них на протяжении десятилетий жизнеспособность объясняются, прежде всего, их более высокой эффективностью по сравнению с неинтегрированными фирмами. Уменьшение издержек производства, распределения и сбыта продукции, а вследствие этого увеличение прибыли и отдачи от инвестиций — вот на что рассчитывают компании, принимая решение о вертикальной интеграции.

Источники повышения эффективности в вертикально интегрированных компаниях весьма разнообразны. Основными же являются следующие:

— возможность организации интенсивного информационного обмена между ее подразделениями, что позволяет координировать планы и графики поставок сырья, материалов и полуфабрикатов, их переработки и доставки конечной продукции потребителю;

— возможность существенного ускорения всего цикла материалодвижения и соответственно ускорения оборота капитала и окупаемости затрат;

— возможность экономии на издержках рыночных трансакций (издержки, связанные с поиском поставщика, ведением переговоров о сделках, в случае нарушений условий контракта и т.д. — особенно велики в странах со слабо развитой рыночной инфраструктурой).

Для обеспечения экономического роста требуется выявление рыночных возможностей в сферах, где компания будет иметь явное конкурентное преимущество. Стратегию роста возможно разработать на основе анализа, проведенного на трех уровнях. На первом уровне выявляют возможности, которыми компания может воспользоваться при существующих масштабах деятельности (возможности интенсивного роста). На втором уровне выявляют возможности интеграции с другими элементами маркетинговой системы отрасли (возможности интеграционного роста). На третьем этапе выявляют возможности, открывающиеся за пределами отрасли (возможности диверсификационного роста).

Интенсивный рост оправдан в тех случаях, когда компания не до конца использовала возможности, присущие ее традиционным рынкам. Три основные разновидности возможностей интенсивного роста следующие:

— глубокое внедрение на рынок заключается в изыскании компанией путей увеличения сбыта своих товаров на существующих рынках с помощью более агрессивного маркетинга;

— расширение границ рынка заключается в попытках компании увеличить сбыт благодаря внедрению существующих товаров на новые рынки;

— совершенствование товара заключается в попытках компании увеличить сбыт за счет создания новых или усовершенствованных товаров для существующих рынков.

Интеграционный рост оправдан в тех случаях, когда у сферы деятельности компании прочные позиции и/или когда компания может получить дополнительные выгоды за счет перемещения в рамках отрасли назад, вперед или по горизонтали.

Регрессивная интеграция заключается в попытках компании приобрести или поставить под более жесткий контроль своих поставщиков. Прогрессивная интеграция заключается в попытках компании приобрести или поставить под жесткий контроль систему распределения. Горизонтальная интеграция заключается в попытках компании приобрести или поставить под более жесткий контроль ряд предприятий-конкурентов.

Диверсификационный рост оправдан в тех случаях, когда отрасль не дает компании возможностей для дальнейшего роста или когда возможности роста за пределами этой отрасли значительно привлекательнее. Диверсификация не означает, что компании следует браться за любую подвернувшуюся возможность. Компания должна выявить для себя направления, которые будут содействовать устранению имеющихся у нее недостатков. Существуют три разновидности диверсификации:

— концентрическая диверсификация, т.е. пополнение своей номенклатуры изделиями, которые с технической и/или маркетинговой точки зрения похожи на существующие товары компании;

— горизонтальная диверсификация, т.е. пополнение своего ассортимента изделиями, которые не связаны с выпускаемой продукцией, но могут вызвать интерес существующих потребителей;

— конгломератная диверсификация, т.е. пополнение своей номенклатуры изделиями, не имеющими никакого отношения ни к применяемой компанией технологии, ни к ее существующим товарам и рынкам.

В настоящее время наблюдается тенденция превращения крупных компаний, заинтересованных в своем дальнейшем росте, в транснациональные компании. Из этноцентрических компаний, рассматривающих свои зарубежные операции как нечто второстепенное, они трансформируются в геоцентрические компании, считающие единым рынком весь мир. Рост компании является одним из главных источников увеличения ее эффективности и средством выживания в конкурентной борьбе. Одной из причин, стимулирующих рост компаний, является стремление к экономии на масштабе сферы деятельности.

В долгосрочном периоде не существует оптимального размера компании, т.к. ее рост ограничивается только ресурсами и способностью управляющих приспособиться к новым масштабам организации и сохранить целостность фирмы. Однако, чем быстрее рост, тем труднее адаптация управляющей структуры корпорации к изменению внешних условий и тем выше издержки адаптации, противостоящие экономии на росте. С ростом компании должны радикально измениться управленческие функции и организационная структура управления. Только в этом случае она сможет сохранить устойчивость и реализовать возможности экономии на росте масштабов производства.

Государственное регулирование деятельности ВИНК и увязка государственных интересов с интересами компании

Мировой опыт организации и управления предприятиями и отраслями топливно-энергетического комплекса свидетельствует о необходимости достаточно жесткого регулирования их деятельности со стороны государства. Это обусловлено следующим:

— предприятия комплекса немногочисленны, относятся к стратегическим отраслям экономики, в значительной степени определяют промышленный и военный потенциал, а также положение дел в экологии;

— энергия в различных формах потребляется абсолютно всеми членами общества, причем особенностью данного процесса является его непрерывный характер. Это означает, что вопросы энергоснабжения были и остаются вопросами политическими;

— для энергоотраслей характерны высокая инерционность развития, огромная капиталоемкость и концентрация материальных ресурсов, потребность в масштабном и комплексном освоении национальных природных богатств, преимущественно монопольное положение на рынке и невозможность дублирования ряда производств на определенной территории.

В силу этих причин правительства большинства зарубежных стран предпочитают сохранять многие топливно-энергетические отрасли в собственности государства при весьма жесткой регламентации деятельности не попавших туда отраслей и предприятий, непосредственно связанных с функционированием национальной энергетики. В тех случаях, когда конкуренция в отраслях комплекса ведет к укреплению энергохозяйства страны, к лучшему удовлетворению общественной потребности в определенных энергоносителях, государство допускает туда частный и иностранный капитал (обычно это сеть бензоколонок, разведка и освоение на определенных условиях нефтегазовых месторождений, создание дополнительных мощностей по нефтепереработке, производство альтернативных источников энергии и т.д.).

В качестве основных задач государственного регулирования в энергетике можно отметить следующие:

— создание условий добросовестной конкуренции;

— способствование стабильному развитию энергетики;

— защита окружающей среды;

— регулирование нормы прибыли корпорации.

Степень государственного участия в регулировании отраслей ТЭК, как свидетельствует мировой опыт, всецело зависит от этапа развития, конкретной обстановки, характера и масштаба решаемых задач. Для эффективного функционирования экономического механизма необходимо оптимальное сочетание рыночных методов и методов, обусловленных государственным регулированием. Существенное значение имеют состояние и динамическая взаимосвязь между системами товарно-денежных отношений и госрегулирования экономики. Без государственного участия воспроизводственный процесс просто невозможен. Формы и методы финансово-экономического госрегулирования нестабильны, они эволюционируют в зависимости от конкретных условий. Опыт промышленно развитых стран подтверждает, что чем острее ситуация, тем активнее государство вмешивается в регулирование отраслей ТЭК.

Важнейшим средством госрегулирования конкурентных отношений является антимонопольное законодательство.

В Российской Федерации закон "О конкуренции и ограничении монополистической деятельности на товарных рынках" был принят в марте 1991 г. Его цель — определение организационных и правовых основ предупреждения, ограничения и пресечения монополистической деятельности и недобросовестной конкуренции для обеспечения условия создания и функционирования товарных рынков. Согласно закону, компания занимает "доминирующее положение", если ее доля на рынке превышает 35% — величину, устанавливаемую ежегодно Государственным комитетом по антимонопольной политике (ГКАП).

Современное антимонопольное законодательство имеет два принципиальных направления — контроль над ценами и контроль за слияниями компаний. Антимонопольное законодательство в первую очередь запрещает соглашение по ценам. Незаконным является любой сговор между компаниями в целях установления цен. Законом также преследуется демпинговая практика продаж, когда компания умышленно устанавливает более низкие цены с тем, чтобы потеснить из отрасли конкурентов.

Слияние компаний происходит, когда одна компания приобретает акции другой. Правительство обычно предпринимает меры, когда в результате горизонтального слияния компаний их рыночная доля значительно увеличивается. Исключение может быть сделано, когда одна из фирм находится на грани банкротства. В случае вертикального слияния (объединение технологически связанных производств) закон также устанавливает верхний предел доли компаний на соответствующих рынках, так как слияние бывших поставщиков и потребителей лишает возможности другие компании продавать свои товары компании-покупателю. Конгломератные слияния (объединение компаний из разных отраслей) обычно разрешаются, так как в результате таких слияний позиции компании на соответствующих рынках практически не меняются.

Декларированная в официальных документах стратегия развития топливно-энергетического комплекса России позволяет сделать ряд выводов применительно к нефтяной промышленности. Во-первых, предприятия ТЭК рассматриваются как важный источник финансовых ресурсов, а потому предполагается перенос на них возрастающего налогового бремени. Во-вторых, поддержка товаропроизводителей за счет "умелой" ценовой политики может вновь обернуться заниженными ценами на энергоносители для отдельных групп потребителей. В-третьих, намечается значительный структурный сдвиг в потреблении энергии, в частности, нефтепродуктов - от промышленности к коммунально-бытовому сектору и пассажирскому транспорту (ранее эти потребители традиционно субсидировались). В-четвертых, растущие требования к охране окружающей среды и надежности энергоснабжения означают неизбежный рост внутренних издержек предприятий ТЭК на добычу, преобразование и транспортировку энергоресурсов.

В официальных документах определены также приоритеты, направления и средства новой структурной, региональной и технической политики в области энергоснабжения страны, без которых не может быть сформулирована система целей стратегического развития нефтяных компаний.

Главным приоритетом в документах названо повышение крайне низкой в настоящее время эффективности энергопотребления и энергосбережения. Для ВИНК это означает следующее: при сохраняющемся разрыве в энергоемкости производства из России выгоднее экспортировать сырье, а не продукты его переработки или конечную продукцию. Такое положение, по-видимому, сохранится еще достаточно долго; действенная политика энергосбережения в сочетании с низкими темпами возрождения отечественной экономики, вероятно, обусловит умеренные объемы внутреннего спроса на энергоносители как на макроуровне, так и на большинстве региональных рынков.

Следовательно, не противоречащая национальным приоритетам и имеющая своей целью наращивание добычи нефти и рост производства нефтепродуктов стратегия развития вертикально-интегрированной нефтяной компании может быть оправдана только при ориентации прироста предложения на внешние рынки, вытеснении конкурентов с внутрироссийского или региональных рынков и замещении конкурирующих видов топлива своей продукцией.

В перспективе ожидается рост доли нефти, получаемой, при разработке сравнительно мелких месторождений, и газа как топлива для электроэнергетики. Последнее означает, что потребление мазута в электроэнергетике в Европейской части России снизится примерно в два раза, оставаясь на нынешнем уровне в других регионах страны, и емкость этого рынка будет относительно невелика.

Государственная техническая политика в той части, которая имеет отношение к нефтяным компаниям, ориентируется на: повышение экономической и энергетической эффективности всех стадий добычи, преобразования, распределения и использования энергетических ресурсов; отказ от чрезмерной централизации энергоснабжения с приближением его к потребителям; экологическую и аварийную безопасность источников энергии и надежность энергоснабжения потребителей; разработку эффективных технологий добычи и переработки углеводородного сырья и т.д. Очевидно, ужесточение требований к надежности и экологической безопасности, а также децентрализация энергоснабжения неизбежно повлекут за собой рост расходов ВИНК.

Считается, что экономическим механизмом, который будет регулироваться государством и позволит реализовать эти цели, станет энергетический рынок. Причем роль государства сводится к формированию ценовой и налоговой политики, созданию конкурентной среды и разработке адекватного законодательства. В документах подтверждается курс государства на использование предприятий ТЭК, в частности, нефтяных компаний как важного источника средств для развития других секторов экономики, например, машиностроения и сферы услуг.

Однако наряду с этими достаточно ясными моментами в подходе к формированию "регулируемого государством энергетического рынка" имеются и определенные противоречия, которые, по нашему мнению, надо учитывать при разработке стратегических целей развития отечественных вертикально-интегрированных нефтяных компаний. Во-первых, расплывчата сама ценовая политика: что такое цены на топливо, ограниченные структурой цен мирового рынка? Более того, цена самофинансирования в условиях России не всегда ниже цен мирового рынка (доказательство тому - розничные цены на отечественные нефтепродукты). Во-вторых, государство вряд ли в состоянии в одиночку создать полноценных хозяйствующих субъектов рынка и рыночную инфраструктуру. Это может сделать частный капитал, а государство лишь будет способствовать данному процессу, формируя благоприятный климат. В-третьих, заявленная жесткая налоговая политика в отраслях ТЭК плохо согласуется с намерением улучшить условия для самофинансирования и расширить круг отечественных и иностранных инвесторов. Наконец, возможности государства по сбору налогов вовсе не беспредельны.

Подобные неясности, хотя и затрудняют разработку целей стратегического развития вертикально-интегрированных нефтяных компаний, не являются непреодолимыми. С учетом их реального вклада в экономику России нефтяные компании могут строить стратегию своего развития достаточно независимо от государства при соблюдении всех правил, установленных последним. Более того, по нашему мнению, роль вертикально-интегрированных нефтяных компаний в экономике современной России такова, что государство не может позволить себе не считаться с их интересами.

Концепция устойчивого развития нефтяной компании

1997 год стал переломным для России и для нефтяных компаний. Это был год завершения экономического кризиса и начала экономического подъема. В 1997 г. впервые после длительного падения увеличилась добыча нефти. В большинстве компаний определился новый частный собственник. Нефтяные компании утвердились на фондовом рынке. Некоторые из них («ЛУКойл», «Татнефть») получили международное признание. Резко сократилась задолженность нефтяного комплекса федеральному бюджету. В целом нефтяной комплекс страны в основном реорганизован и практически готов к началу экономического роста.

В связи с этим встает вопрос о характере и путях такого роста в условиях новой конкурентной среды, его эффективности, непротиворечивости социальным и экологическим критериям.

Выход состоит в создании научно обоснованной концепции и моделей устойчивого развития нефтяных компаний с решением на этой основе практических задач.

Суть нового подхода — целевая ориентация на одновременное и взаимосвязанное увеличение ресурсно-производственного потенциала, повышение финансовых результатов, обеспечение социальной и экологической безопасности. Это означает, что долгосрочное и стабильное увеличение прибыли как критерий успеха в условиях рыночной экономики должно иметь прочное, постоянно укрепляемое ресурсно-производственное основание, придающее росту финансовых результатов деятельности нефтяных компаний необходимую устойчивость. При этом обязательным условием является решение социальных задач и достижение экологической безопасности.

Все эти задачи в той или иной степени решались и раньше. Но только в рамках концепции устойчивого развития их взаимосвязанное сбалансированное достижение ставится на прочную долгосрочную плановую основу. Именно поэтому «ЛУКойл», который раньше других компаний приспособился к новым рыночным условиям, осуществил реструктуризацию и добился роста производства. Компания уже в 1997 г. разработала и утвердила стратегическую концепцию устойчивого развития, включающую всю группу дочерних и региональных структур.

При поиске путей устойчивого развития «ЛУКойлом» был использован мировой опыт деятельности лучших нефтяных компаний мира — Exxon, Shell, Chevron, Mobil, ARCO, Texaco и других, исторический опыт, накопленный нефтяной промышленностью России и другими бывшими республиками Советского Союза, а также обобщение начального опыта устойчивого развития «ЛУКойла" в последние годы. О важности такого опыта говорят производственные и финансовые результаты работы компании.

За три года (1994-1996) доля «ЛУКойла» в добыче нефти возросла с 13,8 до 19,4%, в объемах нефтепереработки — с 8,4 до 11%. При этом доля компании по показателям занятости осталась на том же уровне.

В 1997 г. устойчивый рост объемов производства и продаж «ЛУКойла» продолжался. Нефтедобыча и нефтепереработка увеличились за год на 6,5 и 13,5% соответственно.