Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Розрахунки в системі “клієнт-банк” та шляхи їх удосконалення

Реферат: Розрахунки в системі “клієнт-банк” та шляхи їх удосконалення

Міністерство освіти та науки України

Київський національний торговельно-економічний університет

Кафедра банківської справи

Дипломна робота

на тему

“Розрахунки в системі “клієнт-банк” та шляхи

підвищення їх ефективності”

(на матеріалах АКІБ “УкрСиббанк”)

Студента 5-го курсу,

2 групи, факультету

банківської справи,

денної форми навчання,

спеціальність 7.050105 Рибенка Олексія

“Банківська справа” Вікторовича

Науковий керівник: Сушко Наталія

к.е.н., доцент Мар’янівна

Консультант: Гагаріна

викладач Світлана Андріївна

Київ 2002

ЗМІСТ

Стор.

Вступ ...............................................................................................…….….

Розділ 1 Теоретичні підходи дослідження розрахунків в

системі “клієнт-банк”............................………………………

1.1. Загальна характеристика розрахункових операцій

комерційного банку та місце в них системи “клієнт-банк”…...........

1.2. Етапи розвитку та принципи роботи системи “клієнт-банк”.….......

1.3. Огляд світової та національної законодавчих баз, що

регламентують сферу електронного документообігу……………....

Розділ 2 Дослідження діючої системи аналізу проведення

операцій по системі “клієнт-банк”.................................……...

2.1 Особливості методики здійснення аналізу проведення

операцій по системі “клієнт-банк”.............................................…........

2.2 Аналіз динаміки розвитку системи “клієнт-банк” в Київській

філії АКІБ “УкрСиббанк”........................................................................

2.3 Структурний аналіз системи “клієнт-банк” в Київській

філії АКІБ “УкрСиббанк”.........................................................................

Розділ 3 Вдосконалення діючої системи розрахунків в системі

“клієнт-банк”………………………………………………………

3.1 Вдосконалення організаційної системи електронних розрахунків….

3.2 Вдосконалення діючої системи “клієнт-банк” на основі

впровадження інтернет-банкінгу............................................................

Розділ 4

4.1. Огляд системи “клієнт-банк” у КФ АКІБ “УкрСиббанк”.…………….

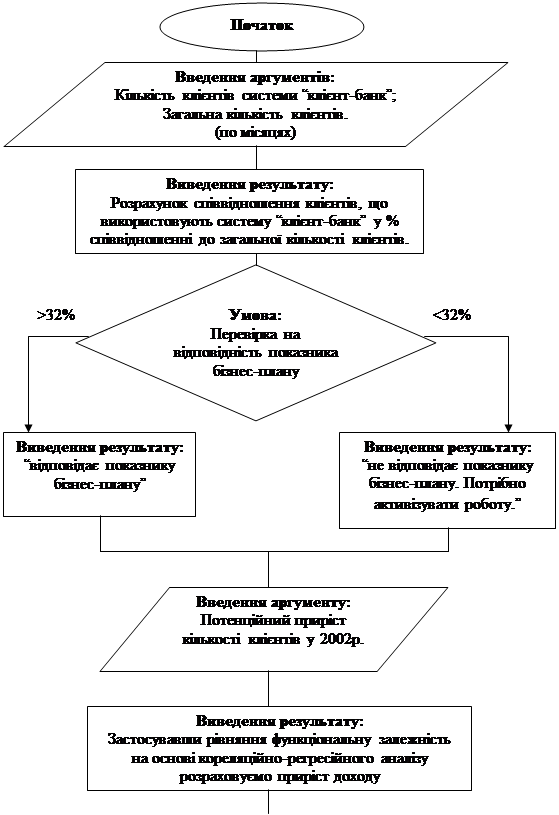

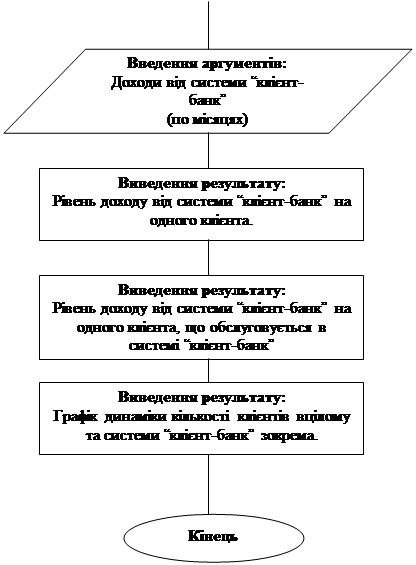

4.2. Розробка комплексу задач “Аналіз ефективності використання

системи “клієнт-банк”............................................................................…

Висновки..................................................................…………..........................

Список використаної літератури…………………......................................

Додатки…………...............................................................................................

ВСТУП

Сучасний банківський ринок на Україні набирає все більше ознак цивілізованого ринку високорозвинутих країн Західної Європи та США. Відійшли в минуле намагання банків швидко розбагатіти за рахунок миттєвих спекулятивних операцій на валютному ринку, коли курс на валюти змінювався по декілька разів за один день. Потрібно відзначити вирішальну роль у переході до європейських стандартів ведення банківської справи Національного банку України. Так, розумними та зваженими діями вдалося стабілізувати валютний курс української гривні, шляхом законодавчого обмеження операцій банків з валютою. При цьому такі обмеження не внесли суттєвих проблем для компаній, що займаються міжнародними розрахунками. До керівництва банками почали приходити висококваліфіковані кадри, багато з яких пройшли стажування за кордоном. Велика кількість вищих учбових закладів України перекваліфікувались і почали надавати послуги по навчанню банківських співробітників, що теж дало змогу розширити набір кваліфікованих кадрів.

В операціях українських банків все частіше застосовуються новітні банківські технології. На сьогоднішній день клієнтів банків вже не дивують електронні картки, банкомати і т.д.

Особливе місце в розвитку електронних банківських технологій посідає система “клієнт-банк”. Швидко увірвавшись до світової банківської системи, дана технологія з’являється на українському ринку на початку 90-х років і по цей день залишається найпоширенішою системою віддаленого доступу клієнтів до своїх банківських рахунків.

Розрахунки через систему “клієнт-банк” будуть предметом дослідження даної дипломної роботи. На початку нового тисячоліття ця тема знову набирає особливої актуальності, адже на світовому ринку відбувається постійне зрушення акцентів торгівлі і все більше угод та розрахунків здійснюється через комп’ютерні мережі та всесвітню мережу Інтернет зокрема. Комп’ютерні мережі привнесли значні полегшення в розрахунках та значно їх прискорили. При використанні системи “клієнт-банк” створюється, певною мірою, своєрідна комп’ютерна мережа, що об’єднує клієнтську частину та банківську. Обмін інформацією через таку мережу дозволяє здійснювати контроль клієнта за своїми банківськими рахунками, проводити платежі з них отримувати виписки тощо. Захист інформації забезпечують сучасні методи криптографії.

Ціллю даної роботи є визначення можливих шляхів переводу якомога більшої кількості клієнтів та банківських платежів на роботу через автоматизовану систему “клієнт-банк”, заради зменшення навантаження на операціоністів банку, а отже і зменшення собівартості даної послуги банку. Для цього потрібно встановити перспективи вдосконалення діючої системи “клієнт-банк” під потреби якомога більшого кола клієнтів банку.

Завданням роботи є вивчення можливості впровадження абсолютно нового програмного продукту, що дозволить не лише зменшити витрати на утримання системи, але й забезпечить клієнтів повним спектром послуг, що вони отримували від діючої системи “клієнт-банк”, а можливо й розширить перелік таких послуг. Також необхідно розглянути стан законодавчої бази в Україні, що регулює питання електронного документообігу, визначити бар’єрні моменти, що гальмують розвиток системи та запропонувати вдосконалення на основі досвіду зарубіжних країн чи власних правових розробок.

Об’єктом дослідження дипломної роботи стане Київська філія Акціонерного комерційного іноваційного банку “УкрСиббанк”, що має відповідний програмний комплекс “клієнт-банк”. Обсяги операцій через систему дозволяють зробити глибокий аналіз, доконало дослідити процес та запропонувати перспективні напрямки вдосконалення.

Матеріали для написання даної роботи біли відібрані, виходячи із завдань та мети роботи. Це, насамперед звіт про роботу системи “клієнт-банк” у КФ АКІБ “УкрСиббанк”, фінансова звітність, що відображає доходи від розрахункового обслуговування клієнтів. А також наукові статті, законодавчі акти України та інших країн.

Щодо структури дипломної роботи, то вона складається з чотирьох розділів. Перший розділ присвячений теоретичним засадам банківських розрахунків в системі “клієнт-банк”. В ньому поетапно будуть розглянуті загальні характеристики розрахункових операцій банків, адже розрахунки через систему “клієнт-банк” є їх складовою частиною. Розкриємо детально суть, види розрахункових операцій, сучасний стан банківських послуг, що стосуються розрахункових операцій. Другим підрозділом буде висвітлено роль розрахунків в системі “клієнт-банк” в загальному обсязі розрахункових операцій, ми простежимо історичний шлях розвитку систем віддаленого доступу до банківських рахунків та визначимо складові та функції системи “клієнт-банк”. На завершення теоретичного огляду у третьому підрозділі буде освітлено законодавчу базу України та іноземних держав, що регламентують проведення електронного документообігу, на засадах якого будується робота системи “клієнт-банк”.

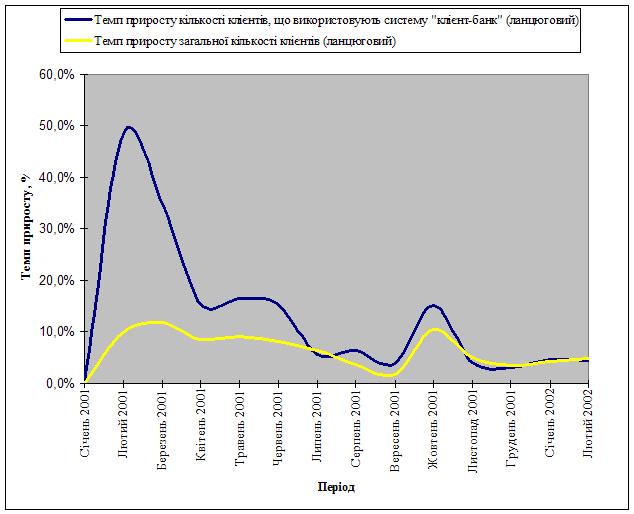

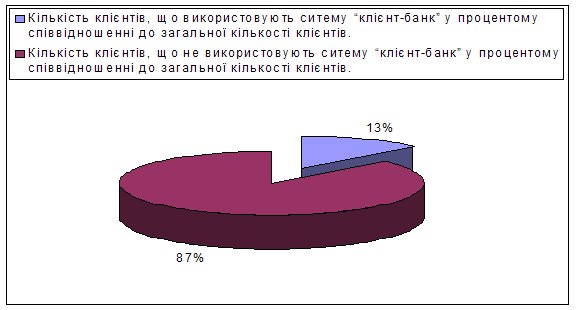

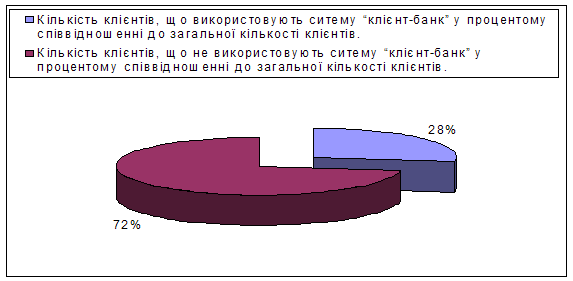

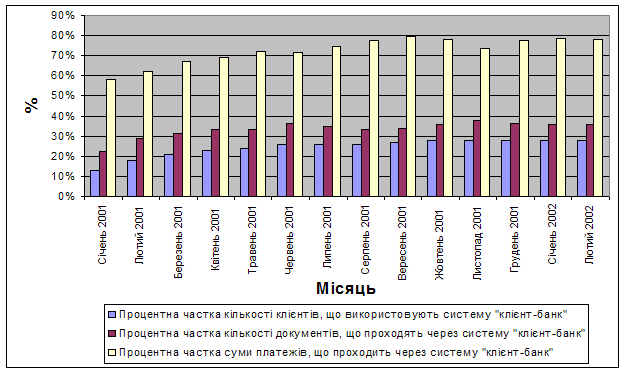

У другому розділі ми проаналізуємо складові системи розрахунків “клієнт-банк”. Визначивши особливості методики аналізу у першому підрозділі, розглянемо динаміку приросту клієнтів КФ АКІБ “УкрСиббанк” вцілому та тих, що використовують систему “клієнт-банк” зокрема за період з січня 2001року по лютий 2002 року включно. Проміжним підсумком такого дослідження стане кореляційно-регресійний аналіз залежності приросту доходів від системи “клієнт-банк” від приросту загальної кількості клієнтів. Такий розрахунок дозволить зробити прогноз динаміки приросту доходів від використання клієнтами системи “клієнт-банк” на майбутній період. Дослідження структури операцій в системі “клієнт-банк” надасть можливість виявити прихильників системи за ознакою організаційної форми підприємства. Дозволить розкрити ефективність використання системи, через показники співвідношення кількості документів, що проходять через систему “клієнт-банк” в загальній кількості розрахункових документів банку, а отже й ступінь зменшення навантаження на операційний персонал банку завдяки впровадженню автоматизації. Також ми прослідкуємо за часткою доходів, що отримується банком внаслідок використання системи “клієнт-банк” у загальній сумі доходів.

В третьому розділі нами буде запропоновано шляхи вдосконалення системи. Це як зовнішнє вдосконалення по відношенню до банку – державне регулювання, так і проведення реорганізацій всередині банку. До зовнішніх факторів віднесено можливість вдосконалення державного регулювання електронних розрахунків, як через створення законодавчої бази, так і за рахунок утворення нових державних органів. В банку ж шляхи вдосконалення можуть пролягати двома шляхами: через впровадження абсолютно нових технологій або ж через зміни у діючій системі. Перспективи таких напрямків буде розглянуто у другому підрозділі.

Шляхи автоматизації управлінської звітності, що стосується використання системи “клієнт-банк” висвітлено у четвертому розділі. Це розробка комплексу задач та їх практичне вирішення через написання макросу, що може бути застосований у банку.

Наостанок, підсумовуючи, розглянутий матеріал та проведений аналіз ми викладемо висновки, щодо перспектив розвитку даного продукту на банківському ринку України та в КФ АКІБ “УкрСиббанк” зокрема.

РОЗДІЛ 1

ТЕОРЕТИЧНИЙ ПІДХІД ДОСЛІДЖЕННЯ РОЗРАХУНКІВ В СИСТЕМІ “КЛІЄНТ-БАНК”

1.1. Загальна характеристика розрахункових операцій комерційного банку та місце в них системи “клієнт-банк”.

Розрахункове обслуговування є однією із сфер в якій банк надає свої послуги з найдавніших часів. Розрахункове обслуговування клієнтів є однією з трьох базових операцій банків, які класифікують їх як особливі фінансові установи, що називаються банками. Розрахункові операції полягають у забезпеченні руху грошових коштів на рахунках клієнтів банків згідно з їхніми розпорядженнями. Ці операції посідають особливе місце в банківській діяльності та економічній системі в цілому через те, що вони забезпечують успішне та ефективне функціонування економіки та перебіг економічних процесів як на мікро- так і на макрорівнях.

Розрахункове обслуговування тісно пов’язане з усіма іншими банківськими операціями. Будь-яка операція як активна, так і пасивна, так і надання інших послуг, обов’язково супроводжується здійсненням платежу.

За своїм характером ці операції є послугами і за них банки стягують плату з клієнтів у вигляді комісійної винагороди. Одержання таких доходів обходиться банкам відносно дешево і без значних ризиків для їх фінансового стану. Тому зростання обсягів розрахункових операцій є надійним і вигідним способом збільшення доходів і підвищення рентабельності банківської діяльності.

Для клієнтів банків розрахункові операції забезпечують одержання грошового еквіваленту за реалізовану продукцію або надані послуги, оплату необхідних ресурсів, виплату заробітної плати працівникам, оплату інших зобов’язань, накопичення та використання заощаджень тощо. Тому чим швидше та надійніше банки здійснюватимуть розрахункове обслуговування своїх клієнтів, тим кращі умови створюватимуться в останніх для відтворювального процесу, зміцнення платіжної дисципліни, оздоровлення фінансового стану. Визначальне місце у забезпеченні оперативності та надійності проведення платежів посідавє система “клієнт-банк”. Засоби електронної доставки платіжних доручень дозволяють скоротити до мінімуму процес пересилки документу та його обробку операціоністом банку перед відправленням на наступні стадії проведення операцій.

Важлива роль своєчасного здійснення грошових платежів у забезпеченні функціонування економіки кожної країни обумовлює необхідність створення спеціальних платіжних систем, спроможних надати всім економічним агентам (фізичним та юридичним особам) можливість виконати свої платіжні зобов’язання, включаючи можливість оперативно виконувати завдання дотримання платіжної дисципліни.

Відповідно до Закону України “Про платіжні системи та переказ грошей в Україні” платіжна система – це платіжна організація, члени платіжної системи та сукупність відносин, що виникають між ними при проведенні переказу грошей. Проведення переказу грошей є обов’язковою функцією, що має виконувати платіжна система. Внутрішньодержавна платіжна система – платіжна система, в якій платіжна організація є резидентом та яка здійснює свою діяльність і забезпечує проведення переказу грошей виключно в межах України, а міжнародна платіжна система – це платіжна система, в якій платіжна організація може бути як резидентом, так і нерезидентом і яка здійснює свою діяльність на території двох і більше країн та забезпечує проведення переказу грошей з однієї країни в іншу.

Встановлення в межах платіжної системи для всіх її учасників визначених законом норм та правил ставить їх у рівні умови і захищає інтереси кожного. Тому створення високоефективної, дієвої та надійної платіжної системи є одним із ключових економічних завдань держави. На сьогодняшній день у світовому масштабі найбільшої популярності набирають електронні платіжні системи, що дозволяють оперативно проводити розрахунки, а отже й прискорювати економічний розвиток компаній, держави, та економіки вцілому. Система “клієнт-банк” є засобом обміну інформацією в електронній платіжній системі країни, виконуючи функцію постачальника платіжних документів в електронному вигляді від клієнта банку до самої установи банку, а також зворотній зв’язок з доставкою інформативних та підтверджуючих матеріалів. Принцип побудови електронної платіжної системи показано на Рис. 1.1.1.

![]() Використання

електронних засобів доставки інформації

Використання

електронних засобів доставки інформації

![]() В т.ч.

використання системи “клієнт-банк”

В т.ч.

використання системи “клієнт-банк”

![]() Використання

паперових засобів доставки інформації

Використання

паперових засобів доставки інформації

Рис. 1.1.1. Типова схема побудови платіжної системи країни

Особливе місце в платіжних системах посідають банки. Вони не тільки беруть участь у них як звичайні платники та одержувачі коштів, а й як посередники в платежах, покликані якнайшвидше, в режимі реального часу доставити грошові кошти від платника до одержувача. Цю свою роль у платіжній системі банки виконують через сукупність розрахункових операцій, які, по суті, є ключовим елементом платіжної системи, і забезпечують функціонування всього грошового обороту.

В організації розрахункових операцій можна виділити три етапи:

· підготовка організаційних, технічних та технологічних передумов для здійснення платежу;

· підготування та передача інформації щодо платежу;

· переказування чи передавання грошей – сам платіж.

На першому етапі здійснюються такі дії, як відкриття в банках рахунків для учасників платіжної системи, створення систем зв’язку, приймання, оброблення, обліку та передавання інформації, емісія платіжних карток тощо. Система “клієнт-банк” приймає участь у розрахункових операціях банку вже на цьому етапі шляхом створення систем зв’язку, механізмів оброблення та передавання інформації.

На другому етапі виконується підготовка, забезпечення захисту, та перевірка на справжність інформації, що передається банку, необхідної для здійснення платежу на певних носіях, за допомогою певних інструментів. Електронні документи є складовою частиною інформації, що передається банку для виконання певних операцій. Система “клієнт-банк” допомагає формувати платіжні документи, виходячи з визначених правил побудови, шифрує інформацію задля захисту від злочинних дій третіх осіб та за допомогою вбудованої поштової програми переправляє документи до банку.

На третьому етапі здійснюється переказування грошей з рахунку платника на рахунок одержувача, приймання-видання готівки з рахунків клієнтів чи залік взаємної заборгованості.

Розрахункові операції банки здійснюють з урахуванням загальних принципів, на яких базується організація платіжних систем:

· економічні агенти (юридичні чи фізичні особи) – власники грошових коштів мають право вибору форми платежу (безготівково чи готівкою) в межах діючого законодавства та право вибору банку, в якому вони зберігають кошти і через який здійснюватимуть розрахунки, обираючи також і засоби доставки платежу до банку (паперовий носій чи електронний);

· зберігання коштів у банку та їх переказування здійснюється на банківські рахунки, які відкриваються клієнтам на їх прохання при згоді банка. Кожна особа має право відкрити декілька рахунків у різних банках. Доступ до кожного з клієнтських рахунків може бути здійснений за допомогою системи “клієнт-банк”;

· переказ коштів чи видача готівки здійснюється банком за розпорядженням власника в порядку визначеної їм черговості та в межах залишку коштів на рахунку, з застосуванням рукописного підпису розпорядження чи електронного цифрового підпису;

· форма переказування банком коштів по рахунку клієнта визначається самим клієнтом відповідно до форми безготівкових розрахунків, передбаченої в його господарському договорі з контрагентом, при невтручанні банку в договірні відносини між ними. Банк може лише пропонувати шляхи якомога кращого та оперативного виконання розрахунків;

· строк переказування банком коштів з рахунку визначається клієнтом відповідно до порядку його розрахунків з контрагентом, передбаченого в контракті. Безготівкові платежі між господарськими агентами будуються на принципі строковості і можуть бути достроковими, строковими і простроченими. Стосовно господарської операції, яка оплачується, платіж може бути: авансовим (попереднім), компенсаційним (робиться відразу після здійснення господарської операції), відстроченим (здійснюється через певний строк після операції);

· відносини між банком і клієнтом у процесі розрахункового обслуговування будуються на засадах партнерства і взаємної вигоди і здійснюються на підставі договору. Визнавання електронного підпису одне одним здійснюється на основі підписання окремого договору.

Дані принципи організації грошових розрахунків обумовлені закономірностями функціонування ринку і найповніше проявляються в країнах з розвинутою економікою, а в країнах з перехідними економіками ці принципи лише поступово утверджуються.

Відповідно до Закону України “Про банки і банківську діяльність” №2121-III від 07.12.2000р., розрахункові банківські операції – це рух грошей на банківських рахунках, здійснюваний згідно з розпорядженнями клієнтів або в результаті дій, які в рамках закону призвели до зміни права власності на активи.

Закон України “Про платіжні системи та переказ грошей в Україні” №2346-III від 05.04.2001 дає таке визначення розрахункового обслуговування – послуги, що надаються банком клієнту на підставі відповідного договору, укладеного між ними, які пов’язані із переказом грошей з рахунка або на рахунок цього клієнта, а також здійсненням інших операцій, передбачених договорами.

В свою чергу Національний банк України в Постанові “Про затвердження Інструкції про безготівкові розрахунки в Україні в національній валюті” №135 від 29.03.2001 дає наступне формулювання: розрахункове обслуговування – надання банком клієнту на підставі укладеного між ними договору послуг, які пов’язані з переказом коштів з рахунку та на рахунок цього клієнта, а також здійсненням інших операцій, передбачених договором.

Ці три визначення залишають місце, з точки зору законодавчого поля, на впровадження системи “клієнт-банк”. Вони вказують на те, що банківськкі послуги надаються на основі договірних засад, якими може бути передбачено і використання “клієнт-банку”.

Своєчасна і повна оплата поставленої продукції, виконаних робіт, зроблених послуг, інших боргових зобов’язань є однієї з головних передумов і ознак ефективного функціонування економіки в цілому і кожного її суб’єкта окремо. Тому в усіх країнах багато уваги приділяється організації грошових розрахунків, створюються особливі розрахунково-платіжні системи, у центрі яких знаходяться банки як спеціалізовані грошово-кредитні установи.

У залежності від форми використовуваних коштів усі розрахунки підрозділяються на дві сфери: розрахунки готівкою – що обслуговується законними грошовими знаками держави; безготівкових розрахунків – що обслуговується платіжними засобами. Сфера безготівкових розрахунків організаційно підрозділяється на міжбанківські розрахунки, що обслуговують відношення між банками, і на міжгосподарські розрахунки між клієнтами банків.

Важливе місце в розрахункових операціях посідають платіжні інструменти – певні носії інформації, що слугують банкам правовою підставою для здійснення грошових переказів на рахунки (платіжне доручення, платіжна вимога, вексель, платіжні картки тощо).

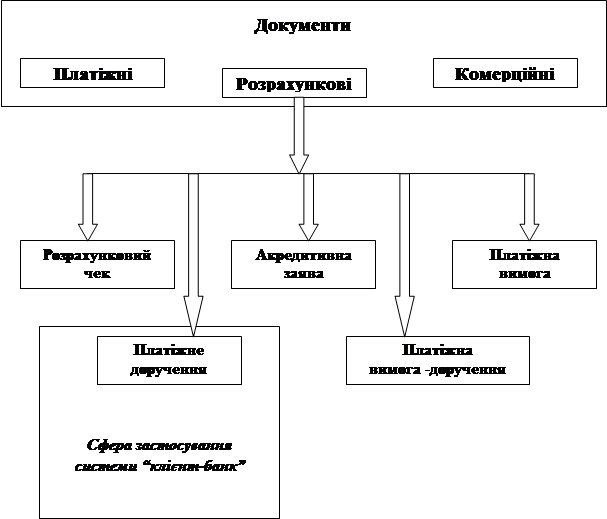

У сучасній практиці розрахунків застосовуються документи різного призначення. Усі їх можна згрупувати наступним чином: розрахункові, платіжні, комерційні.

1. Розрахунковими звичайно називають складені по установленій формі документи, що подають у банк юридичні особи з дорученням (або з вимогою) перерахувати з їхніх рахунків (або зарахувати на їхні рахунки) визначену суму грошей. Такими документами в Україні є:

· платіжне доручення,

· платіжна вимога,

· платіжне вимога-доручення,

· розрахунковий чек,

· акредитивна заява.

2. Платіжними називають складені по установленій формі і передані однією особою іншій документів з зобов’язанням (або наказом третій особі) сплатити визначену суму грошей пред’явнику документа. Типовим платіжним документом у наших умовах є вексель.

3. Комерційними прийнято називати документи, у яких дається характеристика відвантажених товарів, виконаних робіт, наданих послуг і який супроводжує їхнє переміщення від постачальника до покупця (платнику). До комерційних документів відносять рахунки-фактури, товарно-транспортні документи, сертифікати якості і походження, страхові поліси та ін. Звичайно на основі комерційних документів визначаються сума і правомірність платежів, що робляться за допомогою розрахункових і платіжних документів.

Рис. 1.1.2. Документальна сфера застосування системи “клієнт-банк”

З рис. 1.1.2. видно, що система “клієнт-банк” охоплює невеликий сегмент документів, що використовуються при розрахунках – лише платіжні доручення. Однак, статистичні дослідження визнають, що саме платіжні доручення забезпечують більше 90% руху грошових коштів у платіжній системі. Близько 70% цього руху забезпечують системи “клієнт-банк” комерційних банків. Зважаючи на такі цифри можна відмітити велику роль системи “клієнт-банк” у розрахункових операціях банку.

Розрахункові і платіжні документи в національній валюті, що подаються клієнтами в банк на паперових носіях, строго уніфіковані, мають єдину для всієї країни стандартну форму та установлений набір реквізитів. До обов’язкових реквізитів усіх розрахункових документів відносяться:

· найменування документа;

· номер документа;

· число, місяць, рік його складення;

· найменування платника й одержувача коштів, їхні ідентифікаційні коди відповідно до єдиного державного реєстру підприємств і організацій України, номера їхніх рахунків у відділеннях банку;

· найменування банків платника й одержувача коштів, їхнє місцезнаходження і номер МФО;

· сума платежу цифрами і прописом;

· призначення платежу: найменування товару, посилання на документ, на підставі якого здійснюється операція (договір, рахунок, товарно-транспортна накладна і т.д.) із указівкою його номера і дати.

· підпис відповідальних осіб платника і відбиток печатки, що проставляється на першому екземплярі документа незалежно від способу виготовлення розрахункового документа (у разі використання системи “клієнт-банк” даний реквізит замінюється електронним цифровим підписом;

· сума податку на додану вартість або запис «без податку на додану вартість».

Ці реквізити повинні бути присутні на платіжних документах незалежно від форми їхнього подання: чи то паперова, чи електронна. У тому випадку, якщо хоча б один із перерахованих вище реквізитів (якщо вони передбачені формою документа) не заповнений або заповнений неправильно, банк не приймає такий документ до виконання.

Банк платника приймає і виконує документи від клієнтів протягом операційного дня, час якого регламентується режимом роботи банку.

На всіх паперових розрахункових документах банк в обов’язковому порядку в правому нижньому куту проставляє дату надходження та виконання цих розрахункових документів.

Програмне забезпечення «Операційний день – RS-bank», дозволяє в режимі реального часу відслідковувати безготівкове надходження коштів на рахунки клієнтів і з обліком цих надходжень проводити платежі клієнтів.

Банк одержувача зобов’язаний зараховувати гроші на рахунки клієнтів не пізніше наступного робочого дня після одержання інформації з розрахункової палати. Користувачі системи “клієнт-банк” мають змогу практично в режимі реального часу спостерігати за надходженнями на свої рахунки за допомогою передачі електронних виписок з банку по рахунку клієнта, інші ж клієнти такої змоги не мають і, як правило дізнаються про нові надходження наступного робочого дня після формування паперової виписки по рахунку.

1.2. Етапи розвитку та принципи роботи системи “клієнт-банк”.

З розвитком сучасного ринку комп’ютерних технологій, банки не могли залишатись осторонь останніх наукових проривів цієї галузі, що відкривали величезні перспективи розширення своєї діяльності, діяльності клієнта, прискорення та спрощення розрахунків. Одним з перших видів банківських операцій, яких торкнулась банківська автоматизація – є розрахункові операції.

Саме система “клієнт-банк”, разом з міжбанківськими електронними розрахунками, швидким кроком увійшла до низки автоматизованих банківських процесів. Більше того, таких значних темпів розповсюдження не очікували навіть у самих оптимістичних прогнозах.

Хоча система “клієнт-банк” забезпечує рух лише невеликого кола розрахункових операцій – а саме рух розрахункових документів - вже сьогодні в Україні, при використовуванні системи лише третиною клієнтів, рух коштів через термінали “клієнт-банку” складає близько 70 % загального обороту коштів через банківську систему.

Внаслідок цього на поточний момент особлива увага приділяється запровадженню систем «клієнт-банк» на базі сучасних технологій.

Для більш детального охоплення розглядуваної теми, пропонуємо вдатись до історії виникнення та розвитку систем віддаленого користування рахунками, що беруть свій початок з широким впровадженням в банківську діяльність персональних комп’ютерів та комп’ютерних мереж.

Як і більшість нових банківських продуктів системи “клієнт-банк” беруть свій початок із Західної Європи та Сполучених Штатів Америки – країн з найрозвинутішими економіками та технологіями. І першими кроками було запровадження даних систем серед приватних клієнтів.

1. Однією з перших у цьому плані була американська система телефонної оплати рахунків (Telephone bill paying), впроваджена позиково-ощадними банками США.

Для телефонної оплати рахунків клієнт банку користувався спеціальним апаратом, з'єднаним з банківським комп'ютером, через який він міг оплачувати рахунки за товари, електроенергію, медичні послуги тощо. Спочатку, набравши спеціальний номер, клієнт підключався до банківського комп'ютера, а пізніше натисканням клавіш уводив номер свого рахунку, персональний ідентифікаційний номер, кодовий номер одержувача грошей і суму платежу. Якщо поточний рахунок одержувача знаходився в тому ж банку, він негайно кредитувався, якщо ні - одержувачу надсилався чек.

Платіж телефоном - одна з найдешевших послуг у системі автоматизованих платежів. Однак, як і в інших випадках, система скуповується лише тоді, якщо в ній діє багато учасників. Ця форма не отримала широкого поширення через інертність споживачів і торговельників, які не бажають змінювати існуючі форми розрахунків.

2. Надалі більш широкого застосування знайшло банківське обслуговування вдома, або «домашній банк» (Home banking). Йдеться про комплекс послуг щодо надання клієнтам банків фінансової інформації, а також здійснення за їх ініціативою різних банківських транзакцій з передаванням інформації телефонними каналами або через двосторонню систему кабельного телевізійного зв'язку.

В ідеальному варіанті ця форма послуг передбачала наявність у клієнта персонального комп'ютера, за допомогою якого він міг передавати банку розпорядження про оплату рахунків, у будь-який час викликати на екран інформацію про стан свого банківського рахунку з переліком усіх кредитових та дебетових проводок, здійснювати миттєве переміщення коштів на рахунки контрагентів, давати банку інструкції про автоматичне виконання майбутніх платежів тощо.

Подібна система була дуже зручна для клієнта та різко знижувала банківські витрати.

Спочатку процедура розрахунків здійснювалась за усною згодою та оформлялась письмово після отримання платежу; потім вдалося її частково автоматизувати, застосувавши клавіатуру, але до появи відеографії цей вид діяльності вимагав великої кількості персоналу.

3. Відеотекс - це система передачі зорової інформації телефонною мережею та її прочитання на екрані спеціального термінала або телевізора, підключеного належним чином.

В європейських країнах ця система була розроблена управліннями зв'язку, які мають монопольне право на всі види зв'язку. У США її розробили і впровадили телефонні компанії - виробники обладнання і самі банки.

«Домашній банк» міг функціонувати у пасивному (консультативному) або у діалоговому режимі. У консультативному режимі ця система дозволяла тільки читати інформацію. Для цього могла використовуватись радіотрансляційна або телефонна мережа чи кабельний зв'язок. У діалоговому режимі вона забезпечувала обмін розпорядженнями і запитами між абонентами та центром зв'язку. З цією метою можна було використовувати телефонний або кабельний зв'язок. «Домашній банк», що працював в діалоговому режимі, в основному пропонував абоненту інформаційні послуги, тобто клієнт міг отримати довідку про стан свого рахунку, про останні трансакції, про вартість портфеля цінних паперів. Через «домашній банк» можна було замовити чекову книжку, та виконувати всі класичні банківські операції після ідентифікації клієнта і перевірки його секретного коду за допомогою картки з мікропроцесором, для чого потрібно було встановити вдома читаючий прилад для карток. Одночасно з дистанційною оплатою набувала поширення практика дистанційної купівлі, тобто купівлі за допомогою замовлення телефоном чи кабельним зв'язком.

Зрозуміло, що експлуатація «домашнього банку» в діалоговому режимі вимагала попереднього встановлення зв'язку з банком і, як правило, внесення абонентної плати. Але для надання інших послуг можна було просто користуватися відеографічним зв'язком. «Домашні банки» зайняли важливе місце як реальний засіб зв'язку між населенням та фінансовими установами і як матеріальний засіб платежу, частково вступивши в конкуренцію з системою дистанційної оплати.

Найширшого розповсюдження набули «домашні банки» у Франції. Це було пов'язано з масовим розповсюдженням відеографічних терміналів міністерства зв'язку. Вони надали банкам ідеальну можливість для розвитку системи банківських послуг удома. Більшість банків надавало такі послуги. При впровадженні системи дистанційної оплати спочатку навіть використовувались одночасно картки з магнітною доріжкою або з мікропроцесором, однак достатній рівень надійності забезпечують тільки картки з мікропроцесором.

Поштова адміністрація Німеччини також запропонувала своїм клієнтам послуги через систему відеотекс. Однак, попри всі зусилля банків, у Німеччині населення менш схильне до прийняття системи «домашніх банків», ніж у Франції.

4. У Великобританії існувало кілька мереж «домашніх банків», які використовували одночасно телефонний зв'язок і відеозв'язок. При використанні телефону до звичайного телефонного апарата під'єднують спеціальну клавіатуру для надання тих самих послуг, що і за допомогою дисплея.

Американські банки проводили серію експериментів з метою популяризації Home Banking. У США, з причини великої децентралізації, не існувало національної мережі відеотекса, ряд банків створили свої власні служби «домашніх банків». У всіх цих системах користувачі (приватні особи або підприємства) вносили абонентну плату, а також, крім оплати телефонних переговорів, звичайно, повинні були сплатити комісійні за трансакцію, яку виконують на їх прохання. Для банку - це джерело доходів, але це також дуже важливе джерело доходів для підприємств або відділень зв'язку, оскільки тривалість телефонного зв'язку в таких випадках, як правило, істотно збільшується за рахунок часу побудови таблиць або малюнків, безпосередня користь від яких не завжди очевидна.

Певні надії покладались на інформаційну систему відеотекс, яка повинна була надавати споживачам великий обсяг рекламної та довідкової інформації каналами телевізійного зв'язку. Ці ж канали планувалось використовувати для передачі фінансової інформації. Звідси ще одна назва домашнього фінансового обслуговування - «Bank-Video». Більшість банків прагнули підключити до фінансового обслуговування вдома дрібних підприємців, які через домашні комп'ютери могли б оформляти доручення і погашення позик, переказувати кошти для оплати за товари тощо.

За оцінкою «Ваnk оf Аmегіса», потенційні можливості персонального обслуговування вдома дуже великі. Підраховано, що середній американець робить 30 безготівкових перерахувань на місяць, 20 з яких оплачуються чеком, а 10 - кредитними картками. Приблизно 10 мільярдів таких платежів може бути проведено системою «Ваnk-Vidео». Але ентузіазм споживачів щодо фінансового обслуговування вдома був невеликий. Причини незначного розповсюдження цієї форми розрахунків мають психологічний та економічний характер: усталені звички, відносно велика вартість транзакцій (12—15 доларів за місяць), побоювання нав'язування банками непотрібних послуг тощо.

5. Серед роздрібних електронних систем найбільш успішними були банківські автомати, які робили можливим цілодобове здійснення транзакцій і звільняюли клієнтів від втрат часу на поїздки до банку й очікування в черзі до касира. Інші форми не отримали масової підтримки користувачів і не змогли суттєво зруйнувати платіжні стереотипи, що склалися. Тим не менш, операційні переваги автоматизованих систем обслуговування банківських клієнтів, їх вплив на підвищення ефективності і продуктивності настільки суттєві, що майбутнє, без сумніву, - за ними.

В нашій країні найбільшого поширення набули системи “клієнт-банк”, що використовуються корпоративними клієнтами для доступу до свого рахунку, контролю над ним. Вони широко використовуються заради можливості термінового переказу коштів зі свого рахунку, не відходячи від свого робочого місця, тим самим швидко реагуючи на ринкову ситуацію та отримуючи додатковий дохід.

Такі системи почали з’являтись на Україні ще в 90-х роках і постійно змінюються з розвитком нових технологій, широким застосуванням автоматизації в банківській діяльності та на підприємствах. З плином часу ці системи стають доступними все більшому колу клієнтів, адже широке залучення користувачів системи знижує собівартість на одного користувача, а отже й ціни на даний вид послуг. Не рідко, в основному в процесі рекламних компаній, банки пропонують даний продукт безкоштовно, наряду з іншими розрахунковими операціями, як-то відкриття рахунку, його обслуговування, безкоштовне обслуговування системи “клієнт-банк”.

Що ж таке система “клієнт-банк” в розумінні вітчизняного споживача та надавачів даної послуги, виходячи зі сфери її найбільшого застосування?

Система “клієнт-банк” - це сукупність програмно-технічних комплексів, призначених для:

• оперативного ведення клієнтом своїх рахунків у банку;

• обміну платіжними документами та відповідною технологічною інформацією між банком та його клієнтами в електронній формі.

Система “клієнт-банк” в Україні розглядається як складова програм автоматизації банківської діяльності і, зокрема, як джерело надходження платіжних документів до загальнодержавних систем розрахунків (зокрема СЕП). Тому до систем «клієнт - банк» висувається ряд вимог, визначених Національним банком України, щодо дотримання ними стандартів електронних платіжних документів, сумісних зі СЕП, надання мінімального набору послуг, забезпечення певного рівня захисту інформації тощо.

На теперішньому етапі розвитку технологій захисту інформації, що передається через зовнішні канали зв’язку банку (а до них відноситься і система “клієнт-банк”) приділяється особлива увага, аж до залучення Служби безпеки України.

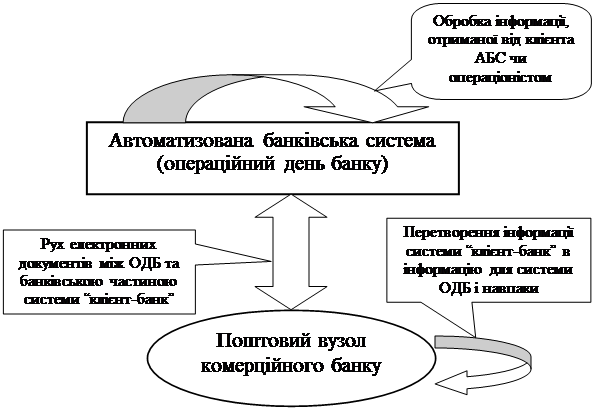

Схематично процес роботи системи “клієнт-банк” зображено на рис. 1.2.1.

Як видно з рисунку, основними складовими системи “клієнт-банк” є клієнтська частина та банківська частина. Розглянемо функції кожної з них:

«Банківська частина» - комплекс, що розміщений у банку. Його основні функції:

• ведення нормативно-довідкової інформації та забезпечення нею програмних комплексів клієнтської частини;

• розподіл прав доступу користувачів-клієнтів, реєстрація доступу клієнтів, запобігання несанкціонованому доступу;

• обмін платіжними документами з клієнтською частиною, з інформуванням клієнта про результати приймання його документів або їх відхилення (з обов'язковим повідомленням причин відхилення);

Банківська частина

Клієнтська частина

|

|

||||||||||

|

|

||||||||||

|

|||||||||||

Рис.1.2.1. Принцип роботи типової системи “клієнт-банк”.

• обмін платіжними документами з програмним комплексом ОДБ (зокрема, банківська частина системи «клієнт - банк» може бути одним з компонентів ОДБ), який власне і виконує розрахунки клієнта за документами, що отримані через систему «клієнт - банк», а також ведення рахунків клієнтів з відображенням фактично виконаних трансакцій;

• обмін із клієнтською частиною допоміжною технологічною інформацією та бухгалтерськими документами на зразок «виписка з рахунку», на основі яких клієнт має змогу отримати повну інформацію про стан свого рахунку та рух коштів на ньому;

• ведення протоколів роботи, архівів проведених (та відхилених) трансакцій.

«Клієнтська частина» — комплекс, що розміщений на підприємстві клієнта. Його функції:

• ведення необхідної нормативно-довідкової інформації;

• ведення значення рахунку клієнта, що є відображенням рахунку, який ведеться в банку, з максимально можливою точністю. Можливе ведення двох варіантів значень рахунку: з урахуванням тільки фактично проведених документів - фактичного, та з урахуванням «коштів у розрахунках» — прогнозованого;

• підготовка початкових платіжних документів (або автономно, або прийом їх із програми автоматизації бухгалтерії підприємства);

• обмін з банком платіжними документами;

• отримання відповідних платіжних документів з банку;

• обмін з банком технологічною інформацією та надання клієнту повної інформації про стан виконання розрахунків за кожним з платіжних документів, що проходить як через систему «клієнт-банк», так і за межами системи (наприклад, проведення документів цього клієнта в паперовій формі через операціоніста банку);

• ведення протоколів роботи, архівів проведених (та відхилених) трансакцій.

Можлива наявність окремої підсистеми телекомунікації, яка дозволяє побудувати банківську та клієнтську частини незалежно від конкретних засобів електронної пошти і внаслідок цього забезпечити функціонування програмного забезпечення системи «клієнт-банк» у різних телекомунікаційних середовищах.

В Україні вже існують системи «клієнт-банк», які є невід'ємною складовою програмного комплексу автоматизації бухгалтерії клієнта. Це дозволяє не тільки повністю автоматизувати бухгалтерський облік на підприємстві, а й побудувати єдину технологічну лінію для виконання всіх фінансових операцій підприємства.

Архітектура кожної конкретної системи «клієнт-банк» та специфіка технології її роботи перебувають в досить широкому діапазоні. Практично широка розробка та впровадження систем «клієнт-банк» в Україні тільки починається. Тому найближчими роками очікується різке зростання як кількості клієнтів, що користуватимуться цим сучасним видом послуг, так і рівня програмно-технічних розробок таких систем.

1.3. Огляд світової та національної законодавчих баз, що регламентують електронний документообіг

Правове регулювання електронного документообігу:

Хоч електронний документообіг в сучасному світі став глобальним і розгалуженим, далеко не всі відносини між його учасниками регулюються спеціальними законами або іншими юридичними документами. Розвиток електронного документообігу, пов'язаний не лише з технологією, а й із правом, потребує професійних підходів, чіткої взаємодії традиційно далеких одна від одної галузей знань.

У розвинутих країнах електронний документообіг вже став самостійною цариною юридичних взаємовідносин у внутрішній і міжнародній торгівлі, що спричинило кілька принципових правових наслідків:

• з'явилася однойменна правова категорія і ціла сукупність пов'язаних із нею понять: електронна угода, електронний підпис, електронні платежі, електронні гроші тощо;

• електронні повідомлення (або електронний обмін даними), що застосовуються для укладення та виконання угод, замінюють паперову договірну документацію, традиційну для комерційних операцій. Виникла проблема в розробці критеріїв обов'язкової форми електронних угод та необхідних вимог до процедури їх укладення;

• природа угоди принципово не змінилася — іншим став тільки спосіб її укладення і здійснення;

• на рівні звичаїв ділового обороту ствердився основний правовий принцип електронного документообігу, який полягає в тому, що сторони не вправі ставити під сумнів законність і дійсність угоди лише на тій підставі, то вона здійснена електронним способом.

Однак добитися гарантованого дотримання цього принципу не завжди вдається, що часто породжує значні юридичні труднощі. Зокрема, немає впевненості в тому, що всі положення такої угоди матимуть рівну юридичну силу в разі судового розгляду.

Глобальний і розгалужений характер економіки унеможливлює її регулювання в режимі реального часу будь-яким урядом або державною установою. Тому законодавство має бути зведене до мінімуму, стати послідовно міжнародним і прозорим, відповідати чітко визначеним цілям, забезпечувати довіру, ефективність та уніфіковані правила поведінки. Воно повинні визначити основні процедури визнання дійсності електронних угод, дії судових органів, щодо винесення вердиктів у позовах компаній або осбистостей, предметом розгляду якого є застосування електронного цифрового підпису та інше.

Досвід країн Західу у сфері правового регулювання електронного документообігу:

Нині найбільш значущими міжнародно-правовими документами у сфері електронного документообігу є:

• Модельний закон ЮНСІТРАЛ "Про електронну торгівлю".

Комісією Організації Об'єднаних Націй з права міжнародної торгівлі (ЮНСІТРАЛ) 1996 року розроблено зразковий звід правил — Модельний закон "Про електронну комерцію" (Model Law On Electronic Commerce). Це модель, за допомогою якої країни у національному законодавстві можуть вирішити основні проблеми, пов'язані з юридичною значимістю договорів, що укладаються за допомогою ЕОМ, з обов'язковою письмовою формою, підписом, оригіналом і копіями, зберіганням договірної документації в електронному вигляді, а також визнанням останньої як судового доказу. Правовий режим електронного обміну даними, передбачений у законі, грунтується на принципі так званого функціонального еквівалента.

Зміст такого підходу полягає в тому, аби проаналізувати цілі та функції традиційних юридичних вимог, що висуваються до упорядкування документів на папері, з метою встановлення, як їх можна досягти за допомогою методів електронної передачі даних.

Ідеться про те, що, включивши в національне законодавство процедури, передбачені Модельним законом для врегулювання ситуацій, коли сторони обирають електронні засоби передачі даних, держава створює правове середовище, нейтральне (без будь-яких переваг) стосовно різних носіїв інформації.

• Директива Європейського парламенту та Ради Європи від 13.12.1999 року про політику ЄС щодо електронних підписів.

Цей документ створює правові передумови для широкого використання електронного підпису (ЕП) у країнах Європейського Союзу. Серед пріоритетних — надання електронному підпису юридичної та доказової сили. (Зазначимо, що юридичні наслідки має викликати не сам факт використання ЕП, а обмін електронними документами, які містять електронний підпис, причому ці наслідки залежать від змісту документів. Отже, визнання юридичної сили необхідне щодо електронного документа. Стосовно ж доказової сили електронного підпису можна погодитися з підходом, відповідно до якого саме він може слугувати підтвердженням істинності електронного документа). При цьому в преамбулі наголошено, що в законодавчому регулюванні немає потреби, якщо ЕП використовується виключно в рамках систем, заснованих на угодах між обмеженою кількістю учасників (ідеться про закриті системи електронного документообігу).

Згідно зі статтею 5 зазначеної директиви держави-учасниці повинні забезпечити умови, за яких електронний підпис задовольняв би юридичні вимоги до даних в електронній формі тією ж мірою, якою власноручний підпис задовольняє вимоги до даних на паперовому носії. Крім того, держави-учасниці повинні в законодавчій формі визнати правомірність використання ЕП як доказу при судовому розгляді.

• Директива Європейського парламенту та Ради Європи від 08.06.2000 року про деякі правові аспекти інформаційних суспільних послуг, зокрема електронної комерції, на внутрішньому ринку (Директива щодо електронної комерції).

Цей документ регулює окремі види діяльності в комп’ютерних мережах на внутрішньому ринку ЄС. Зокрема, в ньому розглядаються державне регулювання, а також питання стосовно поширення комерційної та іншої інформації з комп’ютерних мереж, договори, які укладаються в електронній формі, та відповідальність інформаційних посередників.

Директива забезпечує правовий (у тому числі судовий) захист угод, укладених в електронній формі. Так, договір не може бути визнаний недійсним лише на тій підставі, що його укладено в електронному вигляді.

Усі названі документи є рамковими, тобто переважно вказують напрями розробки правового забезпечення та обмеження щодо правового регулювання, а не встановлюють конкретні норми. Принципи, закладені в них документах, можуть бути використані при розробці українського законодавства з урахуванням вітчизняних реалій.

Визначення електронного документообігу в законодавстві Росії:

Цікавим для України може виявитися досвід регулювання електронного документообігу в Росії, оскільки у цій країні економічне і правове середовище та рівень поширення комп’ютерних мереж є вельми схожими з нашими. Російське законодавство досить оперативно, хоча водночас лише частково і суперечливо "сприйняло" електронний документообіг. Останній поданий в основному у вигляді чотирьох юридичних конструкцій:

"електронний документ", "електронна форма угоди", "електронний цифровий підпис" та "електронні розрахунки".

Електронна форма угоди одержала правове визнання у сучасному цивільному законодавстві (стаття 434, пункт 2 Цивільного кодексу Російської Федерації). У цій статті зазначається: договір може бути укладений як у письмовій формі, так і шляхом обміну документами за допомогою "...телеграфного, телетайпного, телефонного, електронного або іншого зв'язку, який дає змогу вірогідно встановити, що документ виходить від сторони за договором". Таким чином, російським Цивільним кодексом визнаються й інші форми договору, крім традиційних документів на паперовому носії, що містять власноручні підписи сторін.

У російській практиці електронного документообігу поширеним засобом захисту інформації с електронний цифровий підпис. Останній одночасно служить підтвердженням достовірності переданої електронним шляхом документації, а також свідченням того, що її належним чином складено і підписано уповноваженою особою. Технологія цифрового підпису дає змогу захистити інформацію від несанкціонованого читання, зміни і підробки незалежно від ступеня захисту каналу зв'язку. Про електронний підпис ідеться не тільки в законі про інформацію, а й у Цивільному кодексі.

Електронний цифровий підпис згідно із законом про інформацію, інформатизацію та захист інформації і Цивільним кодексом РФ при укладенні комерційних договорів повинен відповідати таким вимогам:

• вказувати, ким підписано документ або повідомлення, та бути складним для відтворення будь-якою іншою, не уповноваженою на те, особою;

• ідентифікувати те, що підписано, і робити недоцільними підробку або зміну як підпису, так і підписаного;

• виконувати процедурну функцію, тобто символізувати вираз волі сторони за угодою (схвалення, дозвіл тощо, що підтверджує юридичну дійсність угоди).

Вищий арбітражний суд Російської Федерації листом від 19 серпня 1994 року роз'яснив, що у разі, коли сторони склали і підписали договір за допомогою електронно-обчислювальної техніки з використанням системи цифрового (електронного) підпису, вони можуть подавати до арбітражного суду докази щодо спірних питань, пов'язаних із цим договором, також завірені цифровим підписом. Якщо ж між сторонами виник спір щодо факту наявності договору й інших документів з електронним підписом, арбітражний суд повинен вимагати у них виписку з договору, де зазначено процедуру узгодження розбіжностей, а саме: яка сторона зобов'язана доводити ті або інші факти й достовірність підпису. З урахуванням цієї процедури арбітражний суд перевіряє достовірність поданих сторонами доказів.

Стан в Україні:

Регулююча роль держави в цьому питанні здійснюється через два державних органи: Національний банк України, який визначає вимоги технологічного характеру, включаючи безпечність розрахунків, та Департамент спеціальних телекомунікаційних систем та захисту інформації Служби безпеки України, що визначає вимоги по захисту інформації.

Одним з основних документів, що узаконив використання системи “клієнт-банк” є Постанова Національного банку України “Про затвердження Інструкції про безготівкові розрахунки в Україні в національній валюті” №135 від 29.03.2001, яка передбачає використання електронного платіжного доручення на рівні паперового із застосуванням електронного підпису на основі криптографії данних.

Однак, вперше цю тему було освітлено і чітко обговорено в Законі України “Про платіжні системи і переказ коштів в Україні” від 16 травня 2001року. Він визначив статус електронного документу та електронного цифрового підпису. Від того часу електронний платіжний документ та електронний цифровий підпис на цьому документі мають однакову юридичну силу з паперовим документом та підписом, зробленим від руки.

Електронний цифровий підпис є обов’язковим реквізитом електронного документу, безвідривно пов’язаний з його змістом, дає можливість підтвердити його цілісність та ідентифікувати особу, що його підписала. Відповідальність за достовірність інформації, що присутня в електронному документі, несе особа, що підписала даний документ.

У відповідності до вимог Закону переказ грошових коштів здійснюється банком після відповідної перевірки електронного цифрового підпису. У випадку недотримання вказаних вимог банк несе відповідальність за втрати, що зазнали суб’єкти переказу.

Оскількм електронний цифровий підпис уявляє собою сукупність данних, отриманих за допомогою криптографічних перетворень, то засоби, за допомогою яких були здійсненні дані криптографчні перетворення, повинні мати сертифікат відповідності. Така вимога присутня в Указі Президента України №505/98, який встановлює необхідність використання тільки сертифікованих криптозасобів для захисту інформації конфіденційного характеру. Схожі вимоги також присутні в проекті закону “Про електронні документи та електронний документообіг”, що було прийнято в першому читанні 20.09.2001р.

Підсумовуючи стан правового поля, що регламентує електронний документообіг в Україні, хотілося б відзначити значний прогрес та успіхи в цьому напрямку останнім часом. Скоріш за все це пов’язано з прийняттям Україною такого значного сегменту світового ринку, як електронна торгівля та електронні послуги. Зміни, що стали очевидними на рівні технологій, нарешті почали знаходити своє відображення у законодавчій базі.

Такі кроки, доведені до реального застосування у судовій практиці, допоможуть вітчизняним компаніям захистити себе як на національному ринку, так і на міжнародному, при цьому не втрачаючи конкурентоспроможності на такому значному сегменті ринку, який охоплює електронний документообіг.

Система “клієнт-банк” повністю побудована на використанні електронного документообігу. Враховуючи велику долю розрахунків країни, що проходить через дану систему, держава не може залишатись осторонь процесу формування законодавчого закріплення норм електронного документообігу. Визначення ж ключових моментів законодавчою базою дозволить перевести електронні розрахунки, в тому числі і з використанням системи “клієнт-банк” в абсолютно нове поле довіри – поле гарантії операцій з боку держави на рівні нормативно-правових документів.

РОЗДІЛ 2

ДОСЛІДЖЕННЯ ДІЮЧОЇ СИСТЕМИ АНАЛІЗУ ПРОВЕДЕННЯ ОПЕРАЦІЙ ПО СИСТЕМІ “КЛІЄНТ-БАНК”

2.1. Особливості методики здійснення аналізу проведення операцій по системі “клієнт-банк”.

В процесі економічного аналізу проведення операцій по системі “клієнт-банк” застосовується ряд спеціальних способів та прийомів, в яких, відображається його системний та синтетичний характер. Системність в економічному аналізі обумовлено тим, що всі досліджувані процеси розглядаються в багатогранності та внутрішній єдності. В ході такого аналізу визначаються й вивчаються зв’язки між сторонами й елементами, встановлюється, яким чином ці зв’язки в результаті взаємодії призводять до єдності досліджуваного процесу.

Всі способи та прийоми економічного аналізу можна умовно поділити на дві групи: традиційні та математичні. До першої відносяться такі способи та прийоми, котрі знайшли застосування практично з моменту виникнення економічного аналізу. Багато математичних способів і прийомів увійшли в коло аналітичних розробок значно пізніше, коли широкого застосування набули персональні комп’ютери.

Для нашого дослідження були використані як перші, так і другі.

До основних традиційних способів та прийомів економічного аналізу можна включити використання відносних та середніх величин, застосування порівняння, групування та індексного методу.

Відносні та середні величини широко застосовуються в процесі аналізу. Відносні величини, наприклад, мають більші переваги перед величинами абсолютними. Останні, в основному, слугують базою для обчислення відносних величин, що можуть виражати ступінь виконання плану, динамізм та пропорціональність процесів.

За допомогою середніх величин, що обчислені на основі масових даних про якісно однорідні явища, можливо, як вказувалось вище, визначити загальні тенденції та закономірності в розвитку економічних процесів.

Порівняння – найбільш ранній та найбільш поширений спосіб аналізу. Починається він із співвідношення явищ, тобто із синтетичного акту, за даними якого аналізуються явища, що порівнюються, виділяється в них загальне та відмінності, виникаюче в результаті аналізу загальне, в свою чергу, поєднує, тобто синтезує, узагальнюючі явища. Порівняння як робочий прийом пізнання того чи іншого явища, поняття, співвідношення застосовуються дуже широко. В економічному аналізі спосіб порівняння вважається одним з найважливіших, з нього й починається аналіз. Існують декілька форм порівняння: порівняння з планом, порівняння з минулим, порівняння з кращим, порівняння з середніми даними.

Важливою задачею аналізу діяльності банку є, як відмічалось вище, всебічна оцінка виконання плану. Цим обумовлена важливе значення способу порівняння фактичних показників з плановими. Безперечною умовою такого порівняння повинні бути співставність по змісту та структурі планових та звітних показників. Виявлені в результаті порівняння звітних показників з плановим відхилення є об’єктом подальшого аналізу. При цьому встановлюються обставини, пов’язані з якістю самого планування. Зокрема, значні позитивні відхилення від плану можуть іноді виникати в результаті заниженого або недостатньо завантаженого плану. Для забезпечення співставності результатів допускаються й розрахункове коригування планових показників. Так, можливо і повинно бути перераховано планові суми витрат по статтям як-то витрати на оплату праці співробітників, що задіяні на даному проекті, оренду каналів зв’язку, загальногосподарські витрати тощо.

Порівняння з минулим часом також широко застосовується при аналізі діяльності комерційного банку. Воно проявляється у співставленні показників одного дня, декади, місяця, кварталу, року тощо, з аналогічними періодами у минулому.

Порівняння з минулим часом пов’язано з великими труднощами, що викликані значними порушеннями умов співставності. Економічно неграмотним буде порівняння результати за різні проміжки часу. В нашому випадку, також, не слід порівнювати результати кварталів, адже повинно бути враховано сезонність попиту на банківські продукти, зокрема на систему “клієнт-банк”.

Порівняння з кращим – з кращими методами роботи і показниками, новими досягненнями – може здійснюватись як в рамках банку, так і поза його межами.

Групування є невід’ємною частиною практично будь-якого економічного дослідження. Воно дозволяє вивчати ті чи інші економічні явища в їх взаємозв’язку та взаємозалежності, виявити вплив найбільш впливових факторів, визначити ті чи інші закономірності та тенденції, притаманні цим явищам та процесам. Групування передбачає певну класифікацію явищ та процесів, а також факторів, що передують виникненню даних явищ.

Наукова класифікація економічних явищ, їх поєднання в однорідні групи та підгрупи можливе лише на основі їх ретельного вивчення. Неможливо групувати явища за випадковими ознаками, необхідно розкривати їх економічну природу. Те ж саме можна сказати й про причини та фактори, що впливають на ці показники. За допомогою теоретико-економічного аналізу встановлюється причинний зв’язок, взаємозалежність, взаємообумовленність, основні причини й фактори і лише після цього – характер їх впливу за допомогою групових таблиць. Неможливо складати групову таблицю для виявлення другорядного фактору, так як вона не дасть жодних важливих результатів.

Групування як спосіб аналізу може бути широко застосований середніми та центральними органами управління банком.

Значення методу статистичного групування в аналітичній роботі зростає в зв’язку із зростанням та удосконаленням управління банком, в зв’язку з виділенням окремих підрозділів банку, як єдиного організму, сукупність яких і створює результат банку вцілому.

Структурне групування використовується, як показує назва, при вивченні складу явища, аналізу пропорційності явищ тощо.

Аналітичне групування, що охоплює по суті типологічне та структурне, застосовується для виявлення взаємозв’язку, взаємозалежності та взаємодії між явищами, що вивчаються, об’єктами та показниками. Це групування можна вважати першим кроком кореляційного аналізу, оскільки останній передбачає першочергове встановлення наявності зв’язку між явищами, що вивчаються, визначення суттєвих ознак (факторів) та напрямків їх впливу.

Математичні в економічному аналізі, що отримали зараз широкий розвиток, відображають розвиток як самої економічної теорії, так і прикладної математики. При цьму створюється ряд нових направлінь, що пінтегруються з рядом математичних дисциплін (теорією ймовірності і математичної статистики, випадковими керуємими процесами, топологією, теорією чисел, математичною логікою та функціональним аналізом).

Застосування математичних методів при вивченні економічних процесів пов’язано з наступними явищами:

переходом від використання окремих економіко-математичних моделей до їх системи, що відображає різноманітні ієрархічні рівні функціонування, в нашому випадку, банку;

розширенням арсеналу засобів математичного аналізу економічних проблем;

ускладненням окремих передумов побудови окремих моделей та їх системи з ціллю найбільш адекватного та реального відображення існуючих взаємозв’язків;

економічною реалізацією математичних моделей (кількісним визначенням параметрів моделі на основі обробки звітної та нормативної інформації);

створенням єдиного інформаційно-технічного забезпечення всієї системи економіко-математичних моделей;

узагальненням (аналізом) практики використання методів математичного моделювання, включаючи вивчення методів проведення економічних експериментів;

збагаченням математичних методів новими підходами аналізу і синтезу явищ та процесів; переходом від класичного моделювання економічних процесів мовою математичного програмування до складних моделей ієрархічної організації динамічного характеру із стохастичними параметрами та змінними.

Розвиток математичних методів економічного аналізу не означає однак, що традиційні способи та прийоми, що були охарактеризовані вище, не мають жодного значення в процесі нашого аналізу. Потрібно розумне використання як перших, так і других прийомів та способів. Надмірна математична формалізація вивчаємого процесу користі не принесе.

Попередження на цей рахунок ідуть від самих математиків. Складний характер економічних проблем, за їхніми словами, не допускає формального підходу до їх рішення, потребує використання різноманітних методологічних засобів. Неможливо розраховувати на можливість за допомогою “однієї формули”, наприклад, за допомогою однієї математичної моделі, повністю вирішити всі проблеми, пов’язані з вивченням та управлінням певним економічним (в тому числі й банківським) процесом чи явищем. Оптимізаційні математичні методи необхідно вдало застосовувати не тільки з іншими математичними прийомами (цільовими програмами, імітаційними методами тощо), а й з традиційними засобами економічного аналізу, що дозволяють в ряді випадків більш конкретно й точно врахувати специфіку того чи іншого підрозділу або окремих операцій.

До математичних методів економічного аналізу можна віднести: графічні методи, кореляційний та регресійний аналіз, лінійне, динамічне та випукле програмування, математичні теорії ігр та масового обслуговування, матричні методи, методи імітації тощо. На наш погляд, для аналізу явища, що вивчається в данній роботі доцільно буде застосувати графічний метод та метод кореляційно-регресійного аналізу.

Графічний метод пов’язаний, насамперед, з геометричним зображенням функціональної та нефункціональної залежностей за допомогою геометричних фігур на площині. Графіки використовуються для швидкого та наглядного зображення залежностей.

В економічному аналізі застосовуються майже всі види графіків: діаграми порівняння, діаграми часових рядів, криві розподілу, графіки кореляційного поля тощо.

Особливо широко, для наглядного відображення динаміки явищ (а в аналізі з динамічними рядами доводиться дуже часто мати справу) використовується діаграми часових рядів.

Метод кореляційного і регресійного аналізу широко застосовується для визначення тісноти зв’язку між показниками, що не знаходяться у функціональній залежності. Кореляція показує ймовірну залежність між явищами; вона може бути виявлена як між двома кількісними явищами, так і між багатьма величинами. В останньому випадку доводиться мати справу з множинною кореляцією.

Безперечною умовою кореляційного та регресійного аналізу є забезпеченість статистичними данними, обгрунтованість застосування до вивчаємого явища відповідної ймовірностної схеми (практично це зводиться до вибору відповідного явища).

Тіснота зв’язку між явищами, що вивчаються, вимірюється кореляційним співвідношенням ( для криволінійної залежності). Для прямолінійної залежності обчислюється коефіцієнт кореляції.

В процесі аналізу нами буде розраховано ряд показників, коефіцієнтів, що характеризують явище багатогранно.

Так, при вивченні динаміки розвитку системи “клієнт-банк” у Київській філії Акціонерного комерційного інноваційного банку “УкрСиббанк”, ми розрахуємо наступні показники:

Абсолютне відхилення (базове)

А(б) = Кі – Ко,

де А (б) – абсолютне відхилення (базове),

Кі – кількість у звітному періоді;

Ко – кількість на початок періоду.

Абсолютне відхилення (ланцюгове)

А (л) = Кі – Кі-1,

де А (л) – абсолютне відхилення (ланцюгове),

Кі – кількість у звітному періоді;

Кі-1 – кількість у періоді, що передує звітному.

Темп росту (базовий)

Тр(б) = Кі / Ко * 100%,

де Тр(б) – темп росту (базовий);

Кі – кількість у звітному періоді;

Ко – кількість на початок періоду.

Темп росту (ланцюговий)

Тр(л) = Кі / Кі-1 * 100%,

де Тр(л) – темп росту (ланцюговий);

Кі – кількість у звітному періоді;

Кі-1 – кількість у періоді, що передує звітному.

Темп приросту (базовий)

Тпр(б) = Кі / Ко * 100% - 100%,

де Тпр(б) – темп приросту (базовий);

Кі – кількість у звітному періоді;

Ко – кількість на початок періоду.

Темп приросту (ланцюговий)

Тр(л) = Кі / Кі-1 * 100% - 100%,

де Тпр(л) – темп приросту (ланцюговий);

Кі – кількість у звітному періоді;

Кі-1 – кількість у періоді, що передує звітному.

Абсолютне значення одного проценту приросту

А% = А(б) / Тпр(б)

де А% - абсолютне значення одного проценту приросту;

А(б) – абсолютне відхилення (базове);

Тпр(б) – темп приросту (базовий);

Середнє арифметичне значення

Ксер = å Кі / n

де Ксер = среднє арифметичне значення показника К;

å Кі – сума значень К за звітний період;

n – кількість періодів.

Аналіз структури передбачає вивчення співвідношень, в першу чергу відсоткових, окремих частин цілого, а також порівняння цих частин з цілим. Також ціллю є вивчення пропорційності явищ, залежностей між структурами окремих процесів, тощо.

Кореляційно-регресійний аналіз використовує ряд математичних формул. Зокрема, першим етапом проведення кореляційно-регресійного аналізу є визначення тісноти зв’язку між факторами, що досліджуються:

r = d^2xy / dx * dy,

де, r – тіснота зв’язку між факторами (коливаєьться в межах від 0 до 1);

dx – середнє квадратичне відхилення фактору Х;

dy – середнє квадратичне відхилення фактору Y;

d xy – середнє квадратичне відхилення добутку факторів X та Y.

Середнє квадратичне відхилення обчислюється за формулою:

dx = SQR (å ((Xi – Xсер.)^2) / n),

де, SQR – функція корінь квадратний.

Залежність між середніми факторами визначається як лінійна і описується рівнянням:

(Yсер. = а0 + а1*Xсер.)

Надалі розв’язавши систему нормальних рівнянь:

n * a0 + a1 * åXi = åYi;

a0 * åXi + a1 * å(Xi^2) = å(Xi * Yi)

обчислимо параметри a0 та a1. Підставивши їх до вихідного рівняння ми зможемо прогнозувати залежність середнього приросту фактору Y від середнього приросту фактору X

Інформаційною базою для проведення данного аналізу нам послугував, насамперед, щомісячний звіт відділу автоматизації банківських процесів (див. Додатки), що надає безпосереднє уявлення як про кількість клієнтів, що користуються послугою “клієнт-банк” у динаміці, так і про об’єми операцій, що проходять через неї. На основі цих данних ми проведемо аналіз динаміки та структури розвитку системи “клієнт-банк”, а також кореляційно-регресійний аналіз певних показників.

Також в процесі аналізу нами буде використано фінінсову звітність банку, зокрема інтерес для нас має та його частина, що відображає рівень доходу від розрахункових операцій – балансові рахунки 611 групи. Маючи ці данні ми зможемо проаналізувати важливість, значущість доходів, отриманих від роботи клієнтів із системою “клієнт-банк” у загальному обсязі доходів від розрахункових операцій.

2.2 Аналіз динаміки розвитку системи “клієнт-банк” в Київській філії АКІБ “УкрСиббанк”.

З моменту утворення філії (1997 рік) до січня 2001 року систему “клієнт-банк” встановили в своїх офісах лише 29 клієнтів – будемо відверті система була далеко не популярною серед клієнтів банку. Це дало нам привід виключити вказаний період з розглядуваного, адже, починаючи з січня 2001 року настає нова епоха у розвитку та впровадженні системи серед клієнтів банку. Темпи впровадження системи набувають широкого розмаху і ці темпи зберігаються й по цей час – тому часовим горизонтом аналізу є період з січня 2001 року по лютий 2002 року включно.

Використовуючи прийоми та методи, розглянуті в першому підрозділі, та вивчивши звітність КФ АКІБ “УкрСиббанк”, ми можемо зробити аналіз динаміки розвитку системи “клієнт-банк” в даній установі.

Розвиток система отримала у 2001р. (до того часу у філії було лише 19 клієнтів, що користувались даною послугою – відповідно аналізувати попередній період буде недоцільно), отож і нами буде розглянуто період з січня 2001 року по лютий 2002 року включно.

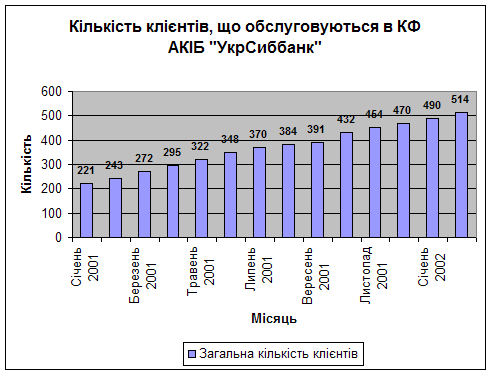

Розпочнемо з аналізу загальної кількості клієнтів, що обслуговуються в Київській філії АКІБ “УкрСиббанк”.

Таблиця 2.2.1

Кількість клієнтів, що обслуговуються в КФ АКІБ “УкрСиббанк”.

| Місяць | Кількість клієнтів на кінець місяця |

| Січень 2001 | 221 |

| Лютий 2001 | 243 |

| Березень 2001 | 272 |

| Квітень 2001 | 295 |

| Травень 2001 | 322 |

| Червень 2001 | 348 |

| Липень 2001 | 370 |

| Серпень 2001 | 384 |

| Вересень 2001 | 391 |

| Жовтень 2001 | 432 |

| Листопад 2001 | 454 |

| Грудень 2001 | 470 |

| Січень 2002 | 490 |

| Лютий 2002 | 514 |

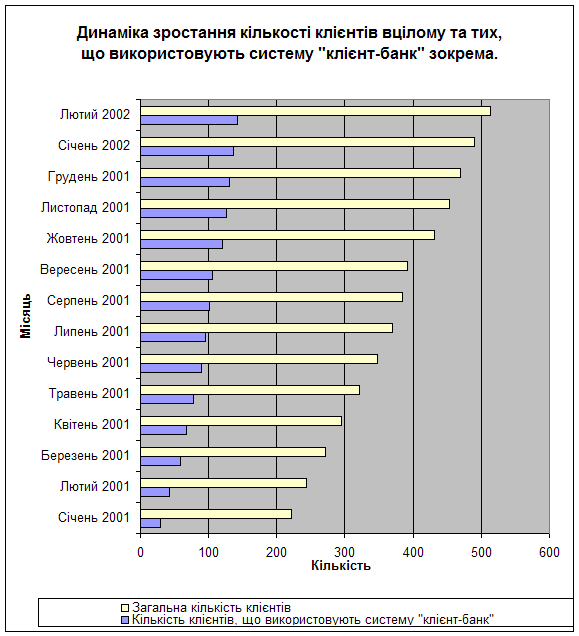

Неозброєнним оком помітно значне зростання кількості клієнтів, починаючи з початку 2001року – це ознаменовано приходом до керівництва філією нової команди, що зуміла завоювати довіру клієнтів: як промислових та технологічних гігантів (так званих “блакитних фішок”), так і середній та малий бізнес, аж до суб’єктів підприємницької діяльності – фізичних осіб. Саме малий та середній бізнес забезпечує банку основний приріст показника кількості клієнтів.

|

Використовуючи графічний метод аналізу наведемо подану інформацію у вигляді гістограми.

Рис. 2.2.1 Кількість клієнтів, що обслуговуються у КФ АКІБ “УкрСиббанк”

Графічний матеріал показує нам зростання розглядуваного показника на кінець періоду в порівнянні з його початком більш як у 2 рази.

Зростання відбувається на протязі усього розглядуваного періоду, що означає постіне перевищення кількості клієнтів, що відкривають свої рахунки в КФ АКІБ “УкрСиббанк” над кількістю вибувших клієнтів.

Так, якщо на початку досліджуваного періоду клієнтів було 221, то вже на початок літа 2001 року їх було більше 300, літній період, найменш активний приніс майже 100 клієнтів, а на кінець досліджуваного періоду ця цифра перебільшила 500 клієнтів.

Для виявлення розвитку динаміки показника необхідно прослідити за його приростом протягом розглядуваного періоду. Для цього необхідно розрахувати показники абсолютного приросту (як базового так і ланцюгового).

Таблиця 2.2.2

Абсолютні показники приросту кількості клієнтів КФ АКІБ “УкрСиббанк”

|

Місяць |

Кількість клієнтів на кінець місяця, Кі |

Абсолютне відхилення (метод базових підстановок) А(б) |

Абсолютне відхилення (метод ланцюгових підстановок), А(л) |

| Січень 2001 | 221 | 0 | 0 |

| Лютий 2001 | 243 | 22 | 22 |

| Березень 2001 | 272 | 51 | 29 |

| Квітень 2001 | 295 | 74 | 23 |

| Травень 2001 | 322 | 101 | 27 |

| Червень 2001 | 348 | 127 | 26 |

| Липень 2001 | 370 | 149 | 22 |

| Серпень 2001 | 384 | 163 | 14 |

| Вересень 2001 | 391 | 170 | 7 |

| Жовтень 2001 | 432 | 211 | 41 |

| Листопад 2001 | 454 | 233 | 22 |

| Грудень 2001 | 470 | 249 | 16 |

| Січень 2002 | 490 | 269 | 20 |

| Лютий 2002 | 514 | 293 | 24 |

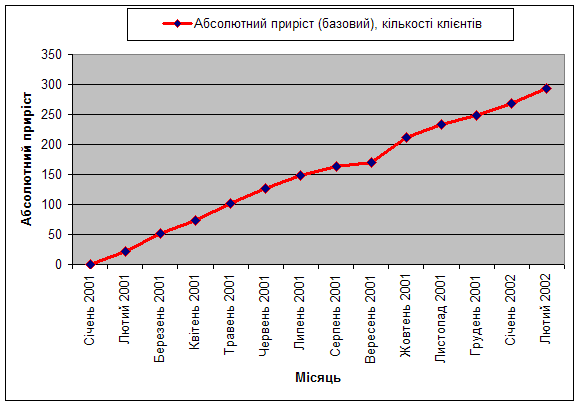

Зобразимо отримані данні, для більшої зрозумілості, також у графічному варіанті (Див. Рис. 2.2.2 на стор. ).

За допомогою даного графіку ми лише переконалися, що збільшення кількості клієнтів спостерігалося на протязі усього розглядуваного періоду, а отже не було жодного місяця, коли кількість новоспечених клієнтів була б меншою за кількість вибувших клієнтів, що є ознакою перспективного та процвітаючого банку.

Корпорації та суб’єкти підприємницької діяльності все більше почали дізнаватись про нову банківську структуру, яка набула слави установи, що йде

|

Рис. 2.2.2 Динаміка абсолютного приросту кількості клієнтів КФ АКІБ “УкрСиббанк” (метод базових підстановок).

назустріч своїм клієнтам, намагається полегшити їхнє фінансове життя, шляхом надання якісних послуг висококваліфікованими виконавцями.

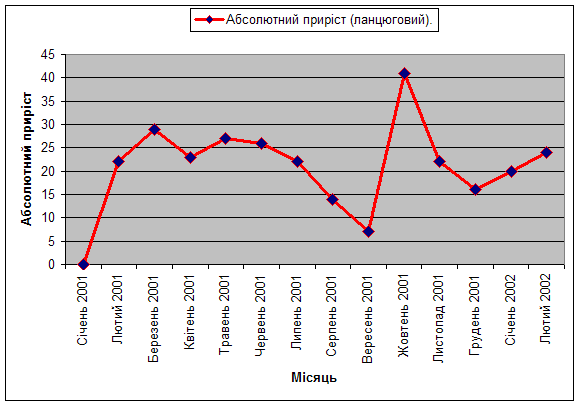

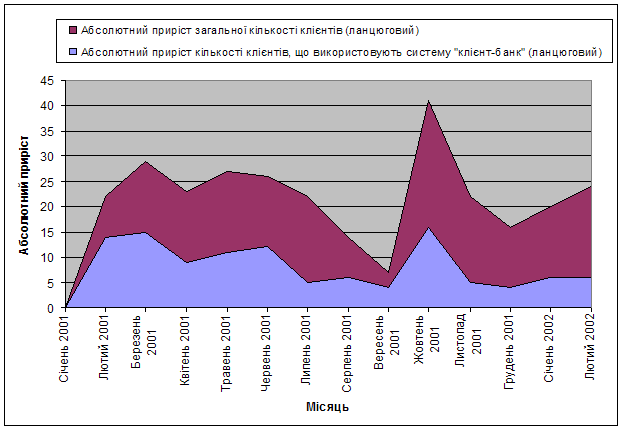

Значно цікавішим буде розглянути ланцюговий абсолютний приріст показника кількості клієнтів, адже він дозволить описати зміни всередині періоду (Див. Рис. 2.2.3 на стор. ).

Як видно з графіку приріст протягом періоду був далеко не тенденційним і легко можна відзначити значні перепади графіку, що відображають різкі коливання у фактичних темпах розвитку показника. Так, якщо у першому кварталі 2001 року зростання було поступовим із виходом на пік в останньому місяці кварталу – березні, то вже на початку другого кварталу починається певний спад, який вдається локалізувати і вийти на піковий показник у травні 2001р. (другому місяці кварталу), після чого знову

|

Рис. 2.2.3 Динаміка абсолютного приросту кількості клієнтів КФ АКІБ “УкрСиббанк” (метод ланцюгових підстановок).

розпочинається спад, який має тенденційний характер на протязі всього третього кварталу. Безперечно, такий розвиток подій викликаний порою року – літом, адже цей сезон завжди відзначався найменшою діловою активністю, що й доведено на графіку – значення показника абсолютного приросту на кінець третього кварталу падає до мінімального рівня за весь розглядуваний період, до 7 клієнтів. Однак наступний місяць четвертого кварталу цілком компенсує втрати попереднього місяця, виходячи на максимальне значення періоду – 42 клієнти. Після цього значення зменшується, але до рівня середнього значення за період, у грудні ж знову-таки падає ділова активність, що пов’язане із закінченням фінансового року – а отже значно більше уваги приділяється бухгалтерському обліку та звітності, аніж встановленню нових взаємовідносин з банками. Початок 2002 року за розвитком нагадує початок 2001 року – незначним зростанням протягом перших місяців, що наводить на думку про циклічність процесу.

Підсумовуючи абсолютний показник приросту ми можемо розрахувати середне арифметичне його значення за період:

Асер. = åКі / n = 293 / 13 = 23 клієнти.

Протягом розглядуваного періоду лише показники вересня та жовтня 2001 року мають значні відхилення від середнього значення, решта часу показує щільний зв’язок між щомісячними показниками та середнім значенням, що характеризує середні внутрішньосезонні коливання показника.

Цікавим також буде розглянути інші показники динаміки, а саме темп росту та темп приросту кількості клієнтів - а також абсолютне значення одного проценту приросту.

Таблиця 2.2.3

Темп росту та темп приросту кількості клієнтів КФ АКІБ “УкрСиббанк” за період січень 2001 року – лютий 2002 року.

| Місяць |

Кількість клієнтів, Кі |

Темп росту (базовий), Тр(б) |

Темп росту (ланцюговий), Тр(л) |

Темп приросту (базовий), Тпр(б) |

Темп приросту (ланцюговий), Тпр(л) |

| Січень 2001 | 221 | 100% | 100% | 0% | 0% |

| Лютий 2001 | 243 | 110% | 110% | 10% | 10% |

| Березень 2001 | 272 | 123% | 112% | 23% | 12% |

| Квітень 2001 | 295 | 133% | 108% | 33% | 8% |

| Травень 2001 | 322 | 146% | 109% | 46% | 9% |

| Червень 2001 | 348 | 157% | 108% | 57% | 8% |

| Липень 2001 | 370 | 167% | 106% | 67% | 6% |

| Серпень 2001 | 384 | 174% | 104% | 74% | 4% |

| Вересень 2001 | 391 | 177% | 102% | 77% | 2% |

| Жовтень 2001 | 432 | 195% | 110% | 95% | 10% |

| Листопад 2001 | 454 | 205% | 105% | 105% | 5% |

| Грудень 2001 | 470 | 213% | 104% | 113% | 4% |

| Січень 2002 | 490 | 222% | 104% | 122% | 4% |

| Лютий 2002 | 514 | 233% | 105% | 133% | 5% |

З отриманих даних ми можемо зробити певні висновки. Зокрема, кількість клієнтів, що обслуговується в КФ АКІБ “УкрСиббанк” за розглядуваний період зросла більш як у 2 рази, а точніше на 133%. Найбільші темпи приросту спостерігалися у лютому, березні та жовтні 2001 року, відповідно 12%, 10% та 10%. Найменший, як і в абсолютному прирості, показник належить вересню місяцю 2001 року – 2%, що викликано сезонним характером ділової активності клієнтів.

Цікавим є той факт, що темпи приросту у другій половині розглядуваного періоду темпи приросту дещо знижаються і в середньому за місяць складають близько 5%, в той час як в першій половині – ці показники були наближені до 8-9%. Це пояснюється низьким абсолютним показником кількості клієнтів на початку досліджуваного періоду та агресивним захопленням ринку. Друга ж частина показує, що темпи приросту перейшли на загальноринкові показники, адже в абсолютному вираженні зменшення показників не спостерігалося.

Абсолютне значення одного проценту приросту за увесь досліджуваний період складає:

А% = А(б) / Тпр(б) = 293/133% = 2,2 клієнти на 1% приросту,

Це означає, що 1% приросту кількості клієнтів в абсолютному вираженні складає 2,2 клієнти.