Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Курсовая работа: Рынок ценных бумаг

Курсовая работа: Рынок ценных бумаг

ОГЛАВЛЕНИЕ

Тема 1. Сущность и содержание биржевой деятельности

1.1 Биржевая торговля как основа биржевой деятельности

1.2 Функции биржи

1.3 Виды бирж

Тема 2. Характеристика биржевого механизма, особенности функционирования и регулирования биржевой торговли

2.1 Регулирование биржевой деятельности

2.2 Органы управления биржей

Тема 3. Теория и практика деятельности товарных бирж

3.1 Товарная биржа

3.2 Биржевой товар

3.3 Участники биржевой торговли

3.4 Сущность сделок на товарной бирже

3.5 Порядок заключения и исполнения сделок на товарной бирже

3.6 Техника проведения биржевого торга

Тема 4. Фондовая биржа и фондовый рынок

4.1 Фондовая биржа

4.2 Ценные бумаги как биржевой товар

4.3 Участники биржевого рынка, финансовые посредники

4.4 Сущность сделок на фондовой бирже

4.5 Виды сделок на фондовой бирже

4.6 Содержание и виды заявок на совершение биржевых сделок

4.7 Процедура листинга

4.8 Организация биржевой торговли ценными бумагами

4.9 Котировка ценных бумаг

Тема 5. Основы функционирования валютной биржи

5.1 Валюта как товар

5.2 Организация валютной биржи

5.3 Виды валютных сделок

5.4 Механизм заключения сделок с валютой

Тема 6. Фундаментальный и технический анализ

6.1 Фундаментальный анализ

6.2 Фондовые индексы

6.3 Цикл фундаментальных факторов

6.4 Технический анализ

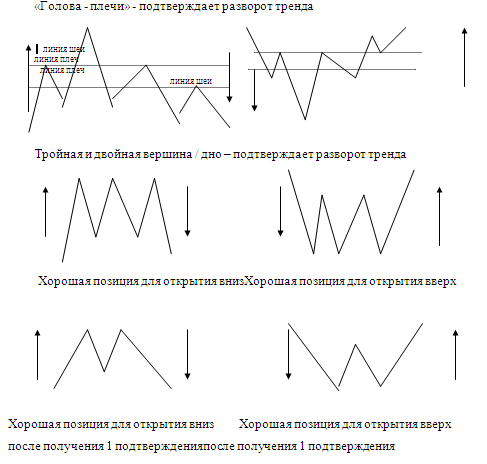

6.5 Графические модели

6.6 Трендовые индикаторы

Тема 7. Основы фьючерсной торговли

7.1 Понятие фьючерсной торговли

7.2 Механизм биржевой фьючерсной торговли

7.3 Хеджирование и биржевая спекуляция

7.4 Опционные сделки с фьючерсными контрактами

7.5 Порядок заключения и исполнения сделок с фьючерсными контрактами

Тема 8. Клиринг и расчеты на биржевом рынке

8.1 Сущность и функции клиринга и расчетов

8.2 Общее описание клиринга и расчетов

8.3 Основные виды рисков

8.4 Направления развития систем клиринга и расчетов

Словарь терминов

Темы для рефератов и вопросы к экзамену

Рекомендуемая литература

ТЕМА 1. СУЩНОСТЬ И СОДЕРЖАНИЕ БИРЖЕВОЙ ДЕЯТЕЛЬНОСТИ

1.1 БИРЖЕВАЯ ТОРГОВЛЯ КАК ОСНОВА БИРЖЕВОЙ ДЕЯТЕЛЬНОСТИ

Основой биржевой деятельности является биржевая торговля. Возникновение биржевой торговли объясняется потребностями развития, как производства, так и торговли. При этом торговлю следует рассматривать в качестве связующего звена между производством и внешней средой.

Связь производства с торговлей можно представить следующим образом:

![]()

|

|

|

Производство и торговля тесно взаимосвязаны между собой. Можно сказать, что торговля начинает и заканчивает производство. Поэтому производство и торговля предъявляют друг к другу определенные требования. Производству необходимо, чтобы определенные товары в согласованном объеме, ассортименте и нужного качества были поставлены к установленному сроку. В то же время торговля определяет, какую продукцию производить, в каком объеме, к какому сроку, для какого потребителя и т.д.

Как правило, с производством связана оптовая торговля, основными функциями которой являются:

1. изучение экономической конъюнктуры рынка и прогнозирование основных тенденций ее изменения;

2. работа с продукцией по достаточно широкой номенклатуре;

3. разбивка партий товаров на более мелкие по желанию потребителя;

4. упаковка партий товара;

5. хранение товара;

6. его доставка (транспортировка) до места назначения;

7. предоставление кредита клиентам в товарной форме;

8. предоставление арендных услуг;

9. предоставление информации и консультационных услуг (например, ценовой и технической информации, рекомендаций по установке, обслуживанию и продаже изделий).

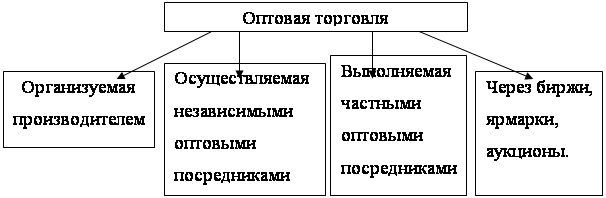

Каждому виду реализуемой продукции соответствует свой канал сбыта и организационная форма оптовой торговли. Наиболее распространенными можно считать следующие формы оптовой торговли:

Биржевая торговля выросла из обычного локального рынка и ярмарки. Для рынка характерны следующие черты: торговля производится регулярно (ежедневно); ее основой являются гласно (публично) проводимый торг и отсутствие ограничений для товаров, являющихся объектом купли-продажи; товар обязательно присутствует при проведении торга; обычно торговля ведется небольшими партиями и после операций купли-продажи товар сразу же передается из рук в руки, что исключает необходимость оформления специальных документов, подтверждающих смену собственника; цена на товар устанавливается на основе спроса и предложения, покупатель товара, как правило, является его же потребителем; локальные рынки обслуживают в основном небольшие территории.

Основными чертами ярмарки являются: ее эпизодический характер (ярмарки обычно проводятся один раз в год); ведение торговли в форме гласного (публичного) торга; торговля специфическими товарами по образцам, описанию каталогам, (причем товар, как правило, не присутствует). В связи с продажей товара крупными партиями с отсроченным сроком передачи его покупателю необходимы специальная документация, подтверждающая передачу права собственности на товар (договоры, контракты), особые нормы и правила проведения торга и органы, регулирующие и разрешающие споры. В этом случае цена на товар устанавливается в результате спроса и предложения.

Биржевая торговля вобрала в себя черты как обычной рыночной, так и ярмарочной торговли, она организуется торговцами для облегчения самого процесса торговли, для выработки ее более эффективного механизма, а впоследствии для защиты (хеджирования) интересов, как продавцов, так и покупателей от неблагоприятных изменений цен. Биржевая деятельность представляет собой форму коммерческой деятельности с целью получения прибыли. Она:

· концентрируется в местах производства и потребления товаров, т.е. в крупных промышленных и торговых центрах;

· ведется, по специфическим видам товаров, так называемым биржевым товарам, крупными партиями;

· ведется в отсутствие товара по образцам, описанию, каталогам, а также контрактами или договорами на их поставку в будущем и правом на заключение таких договоров в будущем;

· проводится регулярно, учитывает возможность концентрации спроса и предложения, продавцов и покупателей во времени и пространстве;

· отличается гласностью торгов, т.е. все желающие могут получить исчерпывающую информацию об объемах заключенных в процессе торгов сделок и складывающихся ценах;

· характеризуется свободным ценообразованием, т.е. формируются в соответствии со спросом и предложением имеющей место конкуренцией, они непостоянны и чутко реагируют на изменяющуюся конъюнктуру рынка;

· ведется биржевыми посредниками, которые могут выступать от имени и в интересах непосредственных производителей и потребителей товаров. Биржевое посредничество в биржевой торговле осуществляется исключительно биржевыми посредниками - брокерскими фирмами, брокерскими конторами и независимыми брокерами. Биржа как таковая не вправе выступать в качестве биржевого посредника;

· предусматривает отсутствие прямого государственного воздействия на процесс биржевого торга;

· ведется по единым исторически сложившимся и законодательно утвержденным правилам, действие которых регулирует складывающийся рынок (с использованием типовых документов для оформления и совершения сделок);

· осуществляется при наличии определенных требований к условиям поставки проданных товаров;

· вырабатывает два основных стандарта, характеризующих качество и цену товара, являющегося объектом купли-продажи.

С экономической точки зрения биржа - это организованный в определенном месте, регулярно действующий по установленным правилам оптовый рынок, на котором совершаются торговля ценными бумагами, оптовая торговля товарами по образцам и стандартам или контрактами на их поставку в будущем, а также валютой и редкоземельными металлами по ценам, официально установленным на основе спроса и предложения. Биржа является юридическим лицом, обладающим обособленным имуществом имеющим имущественные и личные неимущественные права и обязанности. Она может от своего имени заключать договоры и иные сделки, быть истцом и ответчиком в суде, государственном арбитраже, третейском (арбитражном) суде.

1.2 ФУНКЦИИ БИРЖИ

Биржа выполняет следующие функции:

1. Организация биржевых публичных торгов, а именно:

· организация биржевых торгов;

· разработка правил биржевой торговли;

· материально-техническое обеспечение торгов;

· квалифицированный аппарат биржи.

2. Разработка биржевых контрактов, которая включает:

· стандартизацию требований к качественным характеристикам биржевых товаров;

· стандартизацию размеров партий товаров;

· выработку единых требований к расчетам по биржевым сделкам.

3. Разрешение споров по биржевым сделкам.

В процессе биржевых торгов в силу самых различных причин (ошибка, попытка обмана, нечеткая работа обслуживающего персонала и т.д.) возможны случаи возникновения спорных ситуаций между участниками биржевой торговли, которые по своему характеру могут быть разрешены только на бирже и ее соответствующим нейтральным органом. Обычно это третейский суд или арбитраж.

4. Выявление и регулирование биржевых цен.

Биржа участвует в формировании и регулировании цен на все виды биржевых товаров. Концентрация спроса и предложения на бирже, заключение большого количества сделок исключают влияние нерыночных факторов на цену, делают ее максимально приближенной к реальному спросу и предложению. Биржевая цена устанавливается в процессе ее котировки, которая рассматривается как наиболее важная функция биржи. При этом под котировкой понимают фиксирование цен на бирже в течение каждого дня ее работы; регистрацию курса валюты или ценных бумаг; цену биржевых товаров. Котирование цен – это регистрация биржевых цен с их последующей публикацией.

5. Биржевое страхование (хеджирование) участников биржевой торговли от неблагоприятных для них колебаний цен.

6. Гарантирование выполнения сделок достигается посредством биржевых систем клиринга и расчетов. Для этого биржа использует систему безналичных расчетов путем зачета взаимных требований и обязательств участников торгов, а также организует их исполнение.

7. Информационная деятельность биржи. Важнейшей функцией биржи являются сбор и регистрация биржевых цен с последующим их обобщением и публикацией, предоставление клиентам, различным другим заинтересованным организациям, на международный рынок информации о наличии товаров по образцам и пробам обычно на основе сложившихся биржевых стандартов, ее публикация в газетах, журналах, информационных агентствах.

1.3 ВИДЫ БИРЖ

Для лучшего понимания особенностей работы бирж их необходимо классифицировать, т.е. объединить в определенные группы, соответственно выбранному признаку классификации (Таблица 1).

К признакам классификации бирж относятся:

· вид биржевого товара;

· принцип организации (роль государства в организации биржи);

· правовое положение (статус биржи);

· форма участия посетителей в биржевых торгах;

· номенклатура товаров, являющихся объектом биржевого торга;

· место и роль в мировой торговле;

· сфера деятельности;

· преобладающий вид биржевых сделок;

· характер деятельности.

В мировой практике в зависимости от вида биржевого товара принято выделять товарные и товарно-сырьевые, фондовые, валютные биржи и биржи труда. Согласно Закону РФ «О товарных биржах и биржевой торговле» под товарной биржей понимается организация с правами юридического лица, формирующая оптовый рынок путем организации и регулирования биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в заранее определенном месте и в определенное время по установленным ею правилам.

Фондовая биржа представляет собой постоянно действующий регулируемый рынок ценных бумаг. Она создает возможности для мобилизации финансовых ресурсов и их использования при долгосрочном инвестировании государственных программ и долга.

Для организации и обслуживания рынка иностранной валюты создаются специальные валютные биржи. Валютные биржи в силу своей специфики и роли на современном этапе наиболее жестко контролируются со стороны государства (в лице Банка России) в отличие от других видов бирж.

По характеру операций мировая практика биржевой торговли выделяет следующие виды бирж:

· реального товара;

· фьючерсные;

· опционные;

· смешанные.

Биржа реального товара характерна для начального этапа биржевой торговли, ее отличительными чертами считают регулярность возобновления торга, приуроченность торговли к определенному месту и подчиненность установленным правилам, торговлю массовыми, однородными, сравниваемыми по качеству товарами, отдельные партии которых взаимозаменяемы. На биржах реального товара совершение сделок осуществляется при отсутствии товара как такового на основе его описательной характеристики. При этом имеют место встречные предложений покупателей и продавцов. Самой существенной чертой биржи реального товара являются обязательная продажа и поставка товара после проведения торгов.

Расширение биржевой торговли привело к созданию бирж нового типа – фьючерсных бирж. Их образование отражает превращение биржи из рынка реального товара в рынок прав на товар.

Основными признаками фьючерсной торговли являются:

· фиктивный характер сделок;

· связь с рынком реального товара через страхование (хеджирование), а не через поставку товара;

· заранее строго определенная и унифицированная, лишенная каких-либо индивидуальных особенностей потребительная стоимость товара, согласованное количество которого отражается в биржевом контракте, который становится объектом торговли и представляет собой право на товар;

· полная унификация условий поставки товара;

· обезличенность сделки и заменимость их контрагентов, обеспечиваемая Расчетной палатой биржи.

Фьючерсные биржи являются своеобразными финансовыми институтами, обслуживающими торговлю. Чаще всего они создаются в местах наибольшей концентрации денежных ресурсов, т.е. в ведущих финансовых центрах.

Опционные биржи также играют большую роль в мировой экономике. Они используются для страхования участников биржевой торговли, так как дают возможность покупателям опционов ограничить возможные убытки при заключении биржевых сделок.

В зависимости от характера деятельности выделяются биржи прибыльные (коммерческие) и бесприбыльные (некоммерческие).

Поскольку биржи организовывались за счет объединения капиталов (денежных средств) относительно небольшого числа акционеров-инвесторов, они согласно долевому вкладу в уставный капитал ожидали получить определенную прибыль, обещанную им в виде дивидендов.

В большинстве случаев биржа создавалась как объединение продавцов для упрощения их операций на рынке. Поэтому первоначально извлечение прибыли от работы самой биржи не предусматривалось.

Таблица 1. Виды бирж.

| № | Признак классификации | Виды бирж |

| 1. | Виды биржевого товара |

Фондовые Товарные Валютные Биржа труда |

| 2. | Роль государства в организации торговли |

Государственные Частные |

| 3. | Правовое положение или статус биржи |

АО, ТОО, ООО, частное индивидуальное предприятие, некоммерческая организация |

| 4. | Форма участия посетителя в биржевых торгах |

Открытые Закрытые |

| 5. | Номенклатура товаров, являющихся предметом биржевого торга. |

Универсальные Специализированные |

| 6. | Место и роль в национальной торговле |

Национальная Международная |

| 7. | Сфера деятельности |

Центральные (столичные) Межрегиональные, Региональные (локальные) |

| 8. | Преобладающий вид биржевых сделок |

Биржа реального товара Фьючерсная Опционная Смешанная |

| 9. | Характер деятельности |

Прибыльные Бесприбыльные |

Контрольные вопросы по теме 1

1. Функции и формы оптовой торговли.

2. Перечислите основные черты ярмарочной торговли.

3. Перечислите основные черты биржевой торговли.

4. Дайте определение биржи, перечислите функции биржи.

5. Признаки классификации бирж.

6. Виды бирж.

7. Чем отличаются частные биржи от государственных?

8. Что отличает специализированную биржу от универсальной?

Задания для самостоятельной работы.

А. Выберите правильное определение для каждого термина из списка:

1. Биржа.

2. Фондовая биржа.

3. Биржевая деятельность.

4. Товарная биржа.

5. Котирование цен.

1. Форма коммерческой деятельности с целью получения прибыли.

2. Регистрация биржевых цен по биржевым правилам с их последующей публикацией.

3. Организованный в определенном месте, регулярно действующий по установленным правилам оптовый рынок, на котором совершаются торговля ценными бумагами, оптовая торговля по образцам и стандартам или контрактами на их поставку в будущем, а также валютой и редкоземельными металлами по ценам, официально установленным на основе спроса и предложения.

4. Организация с правами юридического лица, формирующая оптовый рынок путем организации и регулирования биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в заранее определенном месте и в определенное время по установленным ею правилам.

5. Организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов.

Б. Выберите правильный ответ (возможно несколько вариантов):

1. По форме участия посетителей в торгах биржи могут быть:

А. Открытые.

Б. Смешанные.

В. Закрытые.

2. Основные черты биржевой торговли:

А. Располагается в местах производства и потребления товаров.

Б. Ведется по каталогам.

В. Проводится эпизодически.

Г. Ведется биржевыми посредниками.

Д. Существует прямое государственное воздействие на процесс биржевого торга.

3. Котирование цен - это:

А. Ежедневное снижение биржевых цен.

Б. Страхование от неблагоприятных колебаний цен.

В. Регистрация биржевых цен с их последующей публикацией.

4. Функции биржи:

А. Разработка биржевых контрактов.

Б. Разрешение споров по сделкам.

В. Розничная торговля.

Г. Проведение гласных публичных торгов.

5. Биржевое страхование участников биржевой торговли от неблагоприятных для них колебаний цен называется:

А. Клирингом.

Б. Хеджированием.

В. Котированием.

В. Для каждой ситуации выберите один вариант ответа: “да “ или “нет”:

1. Торговля является связующим звеном между производством и внешней средой.

2. Биржа не может от своего имени заключать договора и сделки и быть истцом в суде.

3. Основными чертами биржевой торговли являются регулярность и гласность торгов, а также концентрация в местах производства и потребления товара.

4. Ведется, по специфическим видам товаров, крупными партиями.

ТЕМА 2. ХАРАКТЕРИСТИКА БИРЖЕВОГО МЕХАНИЗМА, ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ И РЕГУЛИРОВАНИЯ БИРЖЕВОЙ ТОРГОВЛИ

2.1 РЕГУЛИРОВАНИЕ БИРЖЕВОЙ ДЕЯТЕЛЬНОСТИ

Регулирование биржевой деятельности представляет собой определенное упорядочение работы бирж и заключение биржевых сделок на основе установленных правил и требований.

Развитие биржевой деятельности имеет два исторически сложившихся направления:

· регулирование со стороны государства (государственное регулирование);

· регулирование со стороны бирж и других участников рынка (использование принципа саморегулирования биржевого рынка).

Основные законодательные акты, которыми регулируется российский биржевой рынок:

· Основы гражданского законодательства, части I и II;

· Закон «О банках и банковской деятельности»;

· Закон «О Центральном банке Российской Федерации (Банке России)»;

· Закон «О товарных биржах и биржевой торговле»;

· Закон «О валютном регулировании и валютном контроле»;

· Закон «О государственном внутреннем долге Российской Федерации»;

· Закон об акционерных обществах;

· Закон о рынке ценных бумаг;

· Указы Президента по развитию рынка ценных бумаг;

· Постановления Правительства Российской Федерации, относящиеся к регулированию рынка государственных ценных бумаг.

Основные государственные, органы непосредственного регулирования биржевой деятельности:

· Федеральная комиссия по ценным бумагам и фондовому рынку;

· Федеральная комиссия по товарным биржам;

· Министерство финансов РФ;

· Центральный банк Российской Федерации.

Федеральная комиссия по ценным бумагам и фондовому рынку напрямую регулирует деятельность фондовых бирж. Федеральная комиссия по товарным биржам осуществляет регулирующие функции по отношению к товарным биржам и фьючерсной торговле. Центральный банк регулирует деятельность валютных бирж.

Министерство финансов устанавливает правила бухгалтерского учета, осуществляет выпуск государственных ценных бумаг и регулирует их обращение на биржах.

Составной частью государственного регулирования выступает лицензирование как биржи и организаций ее инфраструктуры, так и индивидуальных посредников биржевого рынка.

Лицензирование следует рассматривать как способ разрешения биржевой деятельности и контроля государства за соблюдением требований действующего законодательства РФ, предъявляемых к экономико-правовому и организационному статусу бирж.

2.2 ОРГАНЫ УПРАВЛЕНИЯ БИРЖЕЙ.

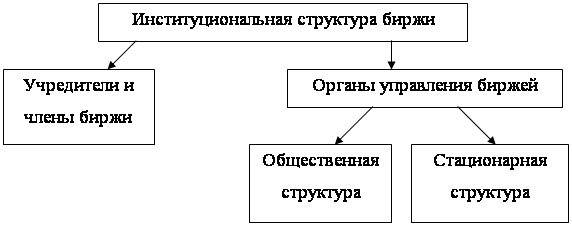

Управление биржей определяется ее институциональной структурой, которая может быть представлена следующей схемой:

Рис. 1 Институциональная структура биржи.

К учредителям биржи относят членов инициативной группы, выступающих в качестве организаторов биржи. Учредители подписывают учредительный договор о создании биржи и вносят первоначальные взносы. Учредителями могут быть как физические, так и юридические лица.

По закону РФ «О товарных биржах и биржевой торговле» в учреждении биржи не могут участвовать:

· высшие и местные органы государственной власти и управления;

· банки и кредитные учреждения, получившие в установленном порядке лицензию на осуществление банковских операций;

· страховые и инвестиционные компании и фонды;

· общественные, религиозные и благотворительные объединения (организации) и фонды;

· физические лица, которые согласно законодательству не могут осуществлять предпринимательскую деятельность.

Членом биржи считают того, кто участвует в формировании ее уставного капитала либо вносит целевые взносы в имущество биржи и стал ее членом в порядке, предусмотренном учредительными документами.

Член биржи обладает определенными правами, он может:

1. участвовать в биржевой торговле;

2. принимать участие в управлении согласно биржевым нормативным документам;

3. участвовать в распределении прибыли и получать дивиденды, если они предусмотрены учредительными документами;

4. сдавать в аренду свои права на участие в биржевой торговле (в установленном порядке и только одному юридическому лицу).

Число членов биржи ограничено, оно зависит от размера уставного фонда и номинальной стоимости одной акции. Акция дает возможность пользоваться правами члена биржи, Она выражает стоимость места на бирже. Место — это собственность члена биржи. Оно может быть продано, если член биржи выходит из ее состава, сдано в аренду. Стоимость места определяет Биржевой комитет, она зависит от спроса и предложения.

Согласно Закону "О товарных биржах и биржевой торговле" в России также предусмотрены две категории членов биржи:

· полные члены - с правом на участие в биржевых торгах во всех секциях (отделах, отделениях) и на определенное учредительными документами биржи количество голосов на Общем собрании членов секции (отделов и отделений) биржи.

· неполные члены - с правом на участие в биржевых торгах в соответствующей секции (отделе, отделении) и на определенное учредительными документами биржи количество голосов на Общем собрании членом биржи и Общем собрании членов секции (отдела, отделения) биржи.

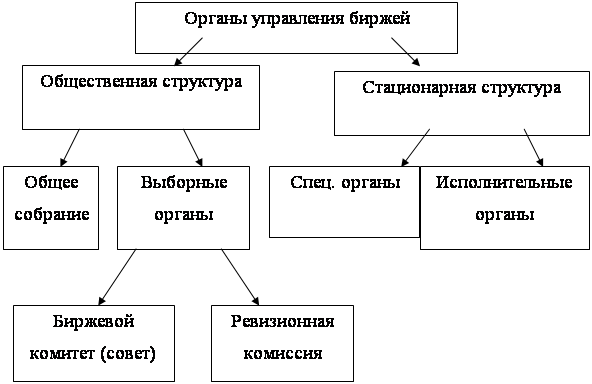

Органы управления биржи состоят из общественной и стационарной структур (Рис.2)

Рис. 2 Органы управления биржей.

Общественная структура представлена Общим собранием членов биржи и выборными органами, формирующимися на собрании членов биржи.

Общее собрание — это законодательный орган внутри биржевой деятельности, имеющий следующие функции:

· осуществление общего руководства биржей и биржевой торговлей;

· определение целей и задач биржи, стратегии ее развития, правил внутреннего распорядка;

· утверждение и изменение учредительных документов (договора, устава, правил торговли);

· выборы и утверждение Биржевого комитета (для ТОО) или совета (для АО) и Ревизионной комиссии;

· внесение изменений и дополнений в их персональный состав и структуру;

· утверждение результатов деятельности биржи и распределение прибыли;

· определение размера и порядка выплаты дивидендов, а также условий покрытия убытков;

· определение (уменьшение или увеличение) количества мест на бирже и установление квот для ее членов;

· утверждение решений Биржевого комитета (совета) о создании (управлении) товарных секций;

· прием новых членов биржи;

· утверждение сметы расходов на содержание Биржевого комитета (совета) и персонала биржи.

Биржевой комитет является контрольно-распорядительным органом текущего управления биржей, он охраняет интересы членов биржи, осуществляя текущий контроль над её деятельностью. Функциями Биржевого комитета (совета) являются:

· заслушивание и оценка отчетов Правления;

· внесение поправок в правила биржевой торговли;

· подготовка решений Общего собрания членов биржи;

· установление размера всех взносов, выплат, денежных и комиссионных сборов;

· подготовка решения о приеме или исключении членов биржи;

· организация и проведение квалификационных экзаменов для брокеров и т.д.

Ревизионная комиссия, осуществляет, контроль над финансово-хозяйственной деятельностью биржи. Ревизионная комиссия проверяет:

· выполнение установленных смет, нормативов и лимитов;

· своевременность и правильность платежей в бюджет;

· своевременность и правильность отчислений и выплат дивидендов;

· соблюдение биржей и ее органами управления законодательных актов и инструкций, а также решений Общего собрания членов биржи;

· соблюдение членами биржи правил биржевой торговли, содержание и условия заключения биржевых сделок;

· постановку и правильность оперативного, бухгалтерского и статистического учета и отчетности.

Специализированные органы - это комиссии биржи и ее коммерческие организации. Среди комиссий наиболее значительными являются Котировальная и Арбитражная.

Котировальная комиссия необходима для того, чтобы организовывать учет различных видов цен (спроса и предложения договорных, высших и низших, начальных и заключительных) при заключении биржевых сделок. На основе обобщения таких цен опрёделяются котировальные (справочные) цены, которые публикуются в биржевых бюллетенях и рассматриваются в качестве биржевого справочника.

В случае возникновения споров между покупателями, продавцами и брокерами в ходе заключения или исполнения биржевых сделок они могут обращаться в третейский суд – Арбитражную комиссию биржи для разрешения этих споров.

Важным подразделением стационарной структуры биржи может быть Расчетная палата.

Ее функции заключаются в оперативном и точном проведении расчетов по биржевым сделкам. Подобным подразделением на российской бирже являются расчетно-финансовые центры, без которых нормальная жизнедеятельность биржи невозможна.

Исполнительные органы каждой биржи весьма разнообразны. Они зависят от объема сделок, совершаемых на бирже, количества брокерских контор, работающих на ней, и вида товара, торговля которым осуществляется на бирже.

Контрольные вопросы по теме 2

1. Какие цели преследует регулирование биржевой деятельности?

2. Кем может осуществляться регулирование биржевой деятельности?

3. Чем отличается учредитель от члена биржи.

4. Как формируются органы управления биржей?

5. Что представляет собой общественная структура бирж?

6. Что представляет собой стационарная структура бирж?

7. Общее собрание и его функции.

8. Биржевой комитет и его функции.

Задания для самостоятельной работы.

А. Выберите правильное определение для каждого термина из списка:

1. Биржевой комитет.

2. Регулирование биржевой деятельности.

3. Учредители биржи.

4. Общее собрание.

5. Полные члены биржи.

1. Законодательный орган внутри биржевой деятельности, осуществляющий общее руководство биржей и биржевой торговлей, а также определяющий цели и задачи биржи, стратегии её развития, правила внутреннего распорядка, и т.д.

2. Контрольно-распорядительный орган текущего управления биржей, который охраняет интересы членов биржи и осуществляет текущий контроль над её деятельностью.

3. Члены инициативной группы, выступающие в качестве организаторов биржи.

4. Члены биржи, имеющие право участия в биржевых торгах во всех секциях биржи.

5. Определенное упорядочение работы бирж и заключение биржевых сделок на основе установленных правил и требований.

Б. Выберите правильный ответ (возможно несколько вариантов):

1. Права членов биржи:

А. Участвовать в биржевой торговле.

Б. Принимать участие в управлении, согласно нормативным документам.

В. Участвовать в распределении прибыли.

Г. Сдавать в аренду свои права на участие в биржевых торгах.

Д. Все перечисленное верно.

2. Органы управления биржи включают в себя:

А. Выборные органы.

Б. Исполнительные органы.

В. Природоохранные органы.

Г. Общее собрание.

3. Функции общего собрания:

А. Проведение расчетов по биржевым сделкам.

Б.Осуществление общего руководства биржей и биржевой торговлей.

В.Определение размера и порядка выплаты дивидендов, а также условий покрытия убытков.

Г.Организация учета различных видов цен.

Д.Утверждение результатов деятельности биржи и распределение прибыли.

4. Члены биржи это:

А. Те, кто участвует в формировании уставного капитала биржи, либо вносит целевые взносы в имущество биржи.

Б. Члены инициативной группы, выступающие в качестве организаторов биржи.

В. Разовые посетители, имеющие право находиться в биржевом зале.

5. Арбитражная комиссия:

А. Организовывает учет и публикацию цен.

Б. Разрешает споры по биржевым сделкам.

В. Является исполнительным органом биржи.

6. В учреждении биржи не могут участвовать:

А. Высшие органы государственной власти и управления.

Б. Банки и кредитные учреждения, получившие в установленном порядке лицензию на осуществление банковских операций.

В. Юридические лица.

Г. Физические лица, которые согласно законодательству не могут осуществлять предпринимательскую деятельность.

В. Для каждой ситуации выберите один вариант ответа: “да “ или “нет”:

1. Члены биржи могут сдавать в аренду свои права на участие в биржевой торговле.

2. Число членов биржи ничем не ограничено.

3. Акции биржи дают возможность пользоваться правами члена биржи

4. Для ведения биржевой деятельности, как брокеру, так и бирже не обязательно проходить процедуру лицензирования.

5. КТБ регулирует деятельность фондовых бирж.

ТЕМА 3. ТЕОРИЯ И ПРАКТИКА ДЕЯТЕЛЬНОСТИ ТОВАРНЫХ БИРЖ

3.1 ТОВАРНАЯ БИРЖА

Товарная биржа - это классический институт рыночной экономики, формирующий оптовый рынок товаров путем организации и регулирования биржевой торговли. Основным содержанием деятельности товарной биржи является создание наиболее благоприятных условий для заключения товарных сделок. Главной функцией товарной биржи считаются организация постоянно действующего товарного рынка и оказание посреднических и других услуг участникам биржевых торгов. Биржа как организация с правом юридического лица не выступает в сделках купли-продажи стороной, т.е. не осуществляет торгово-посредническую деятельность.

Для товарного рынка, как и любого другого, наиболее важными являются такие понятия, как спрос и предложение.

Спрос представляет собой требование на товары со стороны покупателя, заинтересованность в конкретных видах товаров; он ограничен, с одной стороны, их производственными потребностями, а с другой - платежеспособностью. Предложение - это совокупность товаров, которые предназначены для реализации (продажи). Основными ее источниками являются производство, сельское хозяйство; товарные запасы, импорт и прочие поступления.

Развитие товарных рынков привело к разделению их на рынки реального товара и рынки прав на товар. Первоначальный рынок прав на товар устанавливал отношения продавцов и покупателей по поводу передачи товара в будущем по ценам, которые устанавливались заблаговременно. Такие рынки позволяли продавцам иметь уверенность в реализации своего товара, а покупателям заранее планировать издержки, связанные с будущим приобретением нужной им продукции. Рынок прав на товар потребовал унифицированного подхода, как к самому товару, так и условиям его продажи и поставки в будущем. Поэтому рынок прав на товар охватывает небольшой круг товаров по сравнению с рынком реального товара.

3.2 БИРЖЕВОЙ ТОВАР

В Законе РФ "О товарных биржах и биржевой торговле" отмечается, что биржевой товар - это "не изъятый из оборота товар определенного рода и качества, в том числе стандартный контракт и коносамент на указанный товар, допущенный в установленном порядке биржей к биржевой торговле".

Таким образом, каждая биржа вправе самостоятельно устанавливать состав товаров, которые будут являться объектом биржевого торга. Однако при этом учитываются те требования, которые предъявляются к биржевым товарам практикой биржевой торговли.

Биржевой товар должен соответствовать следующим требованиям:

1. Биржевой товар должен быть массовым, т.е. выпускаться в достаточно большом объеме, большим числом производителей и закупаться большим числом потребителей.

2. Необходимым условием для биржевого товара является свободное ценообразование, т.е. цена на этот товар должна свободно устанавливаться в зависимости от конъюнктуры рынка, а также иных факторов (социальных, экономических, политических, форс-мажорных).

3. Биржевой товар - это продукция, прошедшая лишь первичную переработку, т.е. сырье или полуфабрикат.

4. Следующее требование, предъявляемое к биржевому товару, заключается в том, что на него можно легко установить требования по качеству, условиям хранения, транспортировке, измерению. Иначе говоря, этот товар легко стандартизировать, для того чтобы его можно было продавать без осмотра по образцам или техническому описанию.

Объектом биржевой торговли в настоящее время являются примерно 70 видов товаров. Их можно объединить в следующие группы и подгруппы, например:

1. сельскохозяйственные и лесные товары и продукты их переработки:

· зерновые (пшеница, кукуруза, овес, ячмень, рожь);

· масло семена (льняное, хлопковое семя, соя, бобы, соевое масло, шрот);

· живые животные и мясо (крупный рогатый скот, свиньи, мясо окорока);

· текстильные товары (хлопок, джут, шерсть, натуральный и искусственный шелк, пряжа, лен);

· пищевкусовые товары (сахар, кофе, какао-бобы, растительные масла, картофель, перец, яйца, арахис, концентрат апельсинового сока);

· лесные товары (пиломатериалы, фанера);

· натуральный каучук;

2. сырье и полуфабрикаты:

· цветные металлы (медь, олово, цинк, свинец, никель, алюминий и драгоценные металлы: серебро, золото, платина);

3. нефть и нефтепродукты.

3.3 УЧАСТНИКИ БИРЖЕВОЙ ТОРГОВЛИ

Участниками биржевой торговли являются брокеры, биржевые маклеры, старшие маклеры, помощники брокеров и биржевых маклеров. Кроме того, в операционный зал допускаются лица: персонал биржи, Главный управляющий, Председатель Правления, Государственный комиссар и Ответственный член Биржевого совета, а также лица, присутствие которых разрешено Биржевым советом.

Участников биржевой торговли следует отличать от присутствующих в торговом зале биржи. Присутствующих в зале условно можно разделить на следующие группы:

1) заключающие сделки;

2) организующие заключение биржевых сделок;

3) контролирующие ход ведения биржевых торгов;

4) наблюдающие за ведением торга.

Состав заключающих сделки определяется правилами биржевой торговли и может отличаться в зависимости от того, какой является биржа — открытой или закрытой.

На открытой бирже заключать сделки имеют право:

· •члены биржи и их представители;

· брокеры, аккредитованные на бирже;

· постоянные и разовые посетители, получившие право на участие в биржевых торгах.

На закрытой бирже заключать сделки имеют право:

· члены биржи и их представители;

· брокеры, аккредитованные на бирже.

Следует обратить внимание на то, что разовые и постоянные посетители ограничены в своих правах как участники биржевой торговли по сравнению с членами биржи и их представителями.

Во-первых, согласно законодательству постоянному посетителю предоставляется право на участие в биржевых торгах на срок не более трех лет. Во-вторых, число постоянных посетителей не должно превышать 30% от общего числа членов биржи. Кроме того, "постоянные посетители не участвуют в формировании уставного капитала и управлении биржей".

Вторую группу, организующих заключение биржевых сделок, представляют, прежде всего, сотрудники биржи, находящиеся (работающие) в зале. К ним относятся:

· маклеры, ведущие биржевой торг;

· операторы (помощники маклера), фиксирующие заключение сделок в своем кругу;

· сотрудники расчетной группы отдела организации биржевых торгов, помогающие брокерам оформить заключенную сделку;

· работники отдела (бюро) экспертизы биржи, организующие проведение экспертизы товаров, выставляемых на торг, и оказывающие необходимую консультацию участникам торгов;

· работники юридического отдела биржи, оказывающие необходимую консультацию при оформлении заключенных сделок и составлении биржевых договоров.

Группу контролирующих ход ведения торга составляют Государственный комиссар, а также представители бирж. Согласно Закону "О товарных биржах и биржевой торговле" Государственный комиссар на бирже осуществляет непосредственный контроль над соблюдением законодательства биржей и биржевыми посредниками. Поэтому он имеет право:

· присутствовать на биржевых торгах;

· участвовать в общих собраниях членов биржи и в общих собраниях членов секций (отделов, отделений) биржи с правом совещательного голоса;

· знакомиться с информацией о деятельности биржи, включая все протоколы собраний и заседаний органов управления биржи и их решения, в том числе конфиденциального характера;

· вносить предложения и делать представления руководству биржи;

· вносить предложения в Комиссию по товарным биржам; осуществлять контроль над исполнением решений Комиссии по товарным биржам.

Кроме Государственного комиссара ход биржевого торга могут контролировать: члены Биржевого комитета (совета), члены Ревизионной комиссии, старший маклер и начальник отдела организации торгов биржи.

Группу наблюдающих за ведением биржевого торга составляют так называемые гости. В их состав включаются представители прессы (постоянно аккредитованные на бирже или разовые), а также разовые посетители, не получившие права на заключение сделки, но имеющие право дать необходимое указание брокеру, выполняющему их поручения.

Каждая биржа может сама определить круг лиц, допускаемых в биржевой зал.

Члены российской товарной биржи — это физические и юридические лица, участвующие в формировании ее уставного капитала либо вносящие членские или иные целевые взносы в имущество биржи.

На товарной бирже могут быть две категории членов:

· полные члены - с правом на участие в биржевых торгах во всех секциях (отделах, отделениях) биржи;

· неполные члены - с правом на участие в биржевых торгах в соответствующей секции (отделе, отделении) биржи.

Члены биржи имеют место на бирже, дающее право самостоятельного заключения сделок без посредников. Место на бирже - это отдельный столик (кабина), оборудованный телефоном, телефаксом, компьютером с выходом на электронное информационное табло биржи. Каждое место имеет свой номер. Члены биржи могут сдавать свое место в аренду по установленным правилам биржи.

Центральной фигурой среди участников биржевой торговли считается брокер, который является связующим звеном между биржей и клиентами.

При проведении биржевого торга брокер имеет право:

· купить, или продать товар в соответствии с заказом клиента или по собственному усмотрению (если он выступает в качестве дилера);

· изменить цену и количество товара, предложенного для продажи;

· знакомиться с информацией, касающейся товаров, выставляемых в торг;

· воспользоваться услугами, оказываемыми биржей.

Обязанностями брокера являются:

· присутствие в зале в тот момент, когда объявляется товар, заявленный им для продажи или покупки;

· соблюдение правил биржевой торговли конкретной биржи;

· выполнение заказов клиента;

· регистрация и документальное оформление заключенной сделки;

· представление необходимой информации о биржевых торгах в брокерскую фирму (контору), от лица которой он работает на бирже.

3.4 СУЩНОСТЬ СДЕЛОК НА ТОВАРНОЙ БИРЖЕ

Биржевая сделка - это соглашение о взаимной передаче прав и обязанностей в отношении биржевого товара, допущенного к обращению на бирже, находящее отражение в биржевом договоре (контракте), заключенном участниками биржевой торговли в ходе биржевых торгов.

Основанием для заключения сделки является устное согласие брокера, высказанное им в процессе гласно проводимых торгов, зафиксированное маклером, обслуживающим товарную секцию на бирже.

Сделка считается заключенной с момента ее регистрации на бирже. При совершении сделки стороны согласовывают между собой ее содержание, т.е. круг вопросов, решаемых при ее заключении.

Условиями содержания сделки являются:

· наименование товара;

· его качество;

· количество товара (партия товара, лот);

· цена и форма оплаты да купленный товар;

· базис (форма) поставки (распределение расходов по транспортировке, хранению и страхованию товара, являющегося объектом сделки между покупателем и продавцом);

· местонахождение (пункт доставки) товара;

· срок исполнения сделки и условия поставки.

При совершении сделки обязательному оглашению подлежат три ее аспекта - наименование купленного товара, его количество и цена. Остальные условия содержания сделки могут не оглашаться и составлять ее коммерческую тайну.

В настоящее время современные российские биржи не имеют строго установленных требований в отношении количества товара, выставляемого на торг. В зарубежной же практике партия товара, включенная в один контракт, строго определена и учитывает потребности определенных групп покупателей и продавцов, а также ориентирована на емкость (вместимость) основных транспортных средств, используемых для перевозки данных грузов.

Существенным моментом сделки является цена товара. Сделка может заключаться:

1) по текущей цене биржевого дня (цена, зафиксированная в момент заключения сделки, — объявленная или установленная при аукционе);

2) по заданной цене;

3) по лимитной цене (в оговоренном пределе колебания цен: от и до);

4) по цене на определенную дату (первый день, второй, ….., последний день торга);

5) по справочной цене, зафиксированной на момент открытия или закрытия биржи.

Биржевые сделки, заключенные на товарной бирже, классифицируются по разным признакам. Одним из признаков является наиболее часто встречаемый объект торга, который может быть представлен как в качестве реального товара, так и в качестве контракта, предоставляющего право на товар или на его заключение. В соответствии с данным признаком биржевые сделки принято делить на две группы:

· сделки с реальным товаром;

· сделки без реального товара.

Сделки с реальным товаром подразделяют на: сделки на наличный товар, форвардные или срочные сделки, сделки с условием, бартерные сделки.

Сделками на наличный товар называют такие сделки, которые совершаются на товар, находящийся во время торга на территории биржи в принадлежащих ей складах или ожидаемый к прибытию на биржу в день торга до окончания биржевого собрания, а также на товар, находящийся на момент заключения сделки в пути; на отгруженный или готовый к отгрузке товар, находящийся на складе продавца.

Форвардные или срочные сделки - это взаимная передача прав и обязанностей в отношении реального товара с отсроченным сроком поставки. Они бывают двух видов:

Сделка с залогом - это договор, в котором один контрагент выплачивает другому контрагенту в момент его заключения сумму, определенную договором между ними в качестве гарантии исполнения своих обязательств.

Сделка с премией - это договор, при котором один из контрагентов на основании особого заявления до определенного дня за установленное вознаграждение (премию) получает право потребовать от своего контрагента либо выполнения обязательств по договору, либо полностью отказаться от сделки.

Сделки с условием — это соглашения, при заключении которых брокер должен выполнить определенные поручения клиента.

Бартерные сделки — это соглашение на товарообменные сделки с передачей права собственности на товар без платежа деньгами (натуральный обмен), т.е. сделки, при которых "товар" меняется на "товар" или "товар + деньги”.

Сделки без реального товара в настоящее время делятся на фьючерсные и опционные.

Фьючерсные сделки представляют собой взаимную передачу прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара. Их задачей, как правило, является не покупка или продажа, а выявление цены, страхование (хеджирование) сделок с наличным (реальным) товаром или получение в ходе перепродажи или после ликвидации сделки разницы от благоприятного изменения цен.

Отличительной особенностью фьючерсной сделки является то, что объектом выступает не товар, а биржевой контракт, предусматривающий куплю-продажу строго согласованного количества товара установленного сорта (марки) с минимально допустимыми отклонениями, поставляемого на определенных условиях оплаты транспортных средств. Фьючерсные сделки заключаются по стандартам еще не произведенного товара. Контракты по фьючерсным сделкам многократно заключаются и ликвидируются до тех пор, пока не подойдет срок поставки или указанный товаропроизводителем срок продажи.

Опционные сделки выступают логическим продолжением фьючерсных сделок. Отличительной их особенностью является то, что объектом сделок становится обязательство (право) купить или продать некоторое число фьючерсных или наличных контрактов по заданной цене в течение оговоренного срока в будущем (т.е. уступка прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на его поставку). Такое право приобретается за относительно небольшую сумму (премию-опцион) и дает возможность выполнить сделку по фиксированной цене при благоприятных условиях (получить прибыль) или отказаться от нее (потерять премию).

3.5 ПОРЯДОК ЗАКЛЮЧЕНИЯ И ИСПОЛНЕНИЯ БИРЖЕВЫХ СДЕЛОК

Порядок выполнения определенных видов работ, оформления установленных документов, необходимых для заключения биржевой сделки, можно представить в следующем виде:

1. Клиент (продавец и покупатель) ищет брокерскую фирму, которая могла бы представить его интересы на бирже.

2. После выбора брокерской фирмы клиент заключает с ней договор на оказание брокерских услуг (на брокерское обслуживание).

3. В соответствии с договором на оказание брокерских услуг между клиентом, с одной стороны, и брокерской фирмой - с другой, заключается договор-поручение или договор-комиссия на продажу или покупку конкретного товара.

4. Наряду или вместо договора-поручения (договора-комиссии) клиент может использовать заявку-предложение на покупку (продажу) реального (наличного) товара.

5. Если между клиентом и брокерской фирмой заключен договор-поручение, то к нему обязательно оформляется разовая или постоянная доверенность для проведения дел на бирже в интересах клиента.

6. Брокерская фирма должна иметь определенные гарантии от клиента, которые зависят от того, в качестве кого выступают клиенты (продавца или покупателя) и какой договор заключен между клиентом и брокерской фирмой (поручение или комиссия).

7. Условия связи между брокерской фирмой и клиентом (чтобы повысить ликвидность сделок, необходима оперативная связь между клиентом и брокером, для этого составляется специальный протокол о средствах связи).

8. Договор между брокерской фирмой и биржей на участие в биржевых торгах.

9. Заявка (предложение) брокера (брокерской фирмы) на продажу (покупку) определенного товара

10. Экспертиза товара и разрешение на допуск товара к торгам.

11. Информация о товарах, выставленных на торги по соответствующим товарным секциям.

12. Регистрация брокеров и допуск их в торговый зал

13. Заключение сделки в процессе гласно проводимых биржевых торгов.

14. Регистрация сделки. Заключенная сделка на бирже должна быть зарегистрирована в отделе регистрации сделок (организации торгов) как во время ведения торгов, так и в течение трех часов после их окончания. Сделка считается заключенной после ее регистрации.

15. Оформление сделки (юридическую силу сделка получает после ее оформления, т.е. составления биржевого договора).

16. Информация брокеров о заключенных сделках на бирже.

17. Регистрация заключенных сделок в брокерской фирме ведется либо ручным способом (на карточках, в книге), либо с помощью автоматизированной системы.

18. Оплата комиссионных бирже (размер комиссионных устанавливается каждой биржей отдельно).

19. Отчет брокера (извещение о заключенной сделке).

20. Расчеты клиента с брокерской фирмой.

21. Отгрузка (отправка) проданного товара покупателю

22. Расчет покупателя с продавцом.

Формы расчетов, применяемые между контрагентами, довольно разнообразны и связаны с использованием различных видов банковских и кредитных средств платежа. Порядок и форма расчетов определяются в договоре сторонами.

Расчеты между контрагентами производятся в основном: платежными требованиями-поручениями, платежными требованиями, аккредитивами, платежными поручениями, чеками, векселями.

3.6 ТЕХНИКА ПРОВЕДЕНИЯ БИРЖЕВОГО ТОРГА

Технический прогресс, развитие биржевого дела не изменили основу организации биржевой торговли. К ней относится строгое требование к тому, чтобы сделки совершались только в определенном месте - биржевом зале.

Особые требования предъявляются к биржевому операционному залу, в котором проводятся биржевые торги. Наиболее важными можно считать следующие.

1. Биржевой зал должен быть достаточно вместим.

2. Для заключения сделок по каждому виду товара отводится отдельный зал или участок.

3. В центре или у края кольца или ямы имеется возвышение, на котором находятся служащие биржи, ведущие биржевой торг и регистрирующие сделки и цены.

4. В зале должны быть специально оборудованные места (кабины) для тех, кто получил право торговать на бирже.

5. Для доведения необходимой информации до брокеров в операционном зале оборудовано специальное информационное табло.

6. Биржевой зал и каждое биржевое место оборудованы техническими средствами (телефонной, телефаксной связями), а также компьютером с выходом на электронное табло биржи.

7. Рядом с биржевым залом размещаются отделы работников стационарного аппарата биржи и хранилища информации о торгах:

8. В биржевом зале предусматриваются рабочие места для представителей информационных агентств, передающих оперативные биржевые новости.

Процедура биржевого торга, сложившаяся на товарных и фондовых биржах России, имеет следующий вид:

Маклер зачитывает наименование биржевого товара и его цену при поступлении заявок. Брокер проявляет интерес к товару, объявленному маклером, путем возгласа или поднятия руки. Брокер, выставивший товар на продажу, и брокер, проявивший к нему интерес, оговаривают между собой дополнительные условия сделки. При достижении согласия брокеры (брокер-продавец и брокер-покупатель) подписывают заявку, в которой заявлен товар, являющийся объектом сделки. С этого момента сделка считается заключенной. Подписанная двумя сторонами заявка передается маклеру, который регистрирует ее совершение своей подписью на заявке и проставляет время и дату регистрации. После этого оператор на кругу вводит информацию о зарегистрированной сделке в банк данных.

Контрольные вопросы по теме 3.

1. Дайте определение товарной бирже. Ее функции.

2. Биржевой товар. Перечислите характерные основные черты биржевого товара.

3. Какими чертами характеризуются вещественные биржевые товары?

4. Какие классы биржевых товаров выделяют в мировой практике?

5. Перечислите основные группы участников торгов и дайте им характеристику.

6. Права и обязанности брокера.

7. Каковы сущность и условия биржевой сделки?

8. Виды сделок с реальным товаром и без реального товара.

Задания для самостоятельной работы.

А. Для каждого термина подберите определение из списка:

1. Биржевая сделка

2. Товарная биржа

3. Биржевой товар

4. Сделки на наличный товар

5. Участники биржевой торговли

1. Брокеры, биржевые маклеры, старшие маклеры, помощники брокеров и биржевых маклеров.

2. Сделки, которые совершаются на товар, находящийся во время торга на территории биржи в принадлежащих ей складах или ожидаемый к прибытию на биржу в день торга до окончания биржевого собрания, а также на товар, находящийся на момент заключения сделки в пути; на отгруженный или готовый к отгрузке товар, находящийся на складе продавца.

3. Классический институт рыночной экономики, формирующий оптовый рынок товаров путем организации и регулирования биржевой торговли.

4. Соглашение о взаимной передаче прав и обязанностей в отношении биржевого товара, допущенного к обращению на бирже, находящее отражение в биржевом договоре (контракте), заключенном участниками биржевой торговли в ходе биржевых торгов.

5. Не изъятый из оборота товар определенного рода и качества, в том числе стандартный контракт и коносамент на указанный товар, допущенный в установленном порядке биржей к биржевой торговле.

Б. Для каждой ситуации выберите один вариант ответа: “да “ или “нет”:

1. Задачей фьючерсных сделок, как правило, является не покупка или продажа товара, а выявление цены, страхование (хеджирование) сделок с наличным (реальным) товаром или получение в ходе перепродажи или после ликвидации сделки разницы от благоприятного изменения цен.

2. Современные российские биржи не имеют строго установленных требований в отношении количества товара, выставляемого на торг.

3. Для заключения сделок по каждому виду товара отводится отдельный зал или участок.

4. Все условия сделки могут не оглашаться и составлять ее коммерческую тайну.

В. Дополните предложение:

Сделка с премией Сделка с условием

Сырье Бартерная сделка

Сделка с залогом Массовый

Свободное ценообразование Отсроченный срок поставки

1.____________________ договор, по которому один из контрагентов на основании одного заявления до определенного дня за установленное вознаграждение получает право потребовать от своего контрагента либо выполнения обязательств по договору, либо полностью отказаться от сделки.

1. Биржевой товар должен быть ________________, и прошедшим лишь первичную переработку, т.е. _____________ или полуфабрикат.

3. Необходимым условием для биржевого товара является, ____________________ т.е. цена на этот товар должна свободно устанавливаться в зависимости от конъюнктуры рынка, а также иных факторов (социальных, экономических, политических, форс-мажорных).

4. Форвардные или срочные сделки - это взаимная передача прав и обязанностей в отношении реального товара с __________________.

ТЕМА 4. ФОНДОВАЯ БИРЖА И ФОНДОВЫЙ РЫНОК

4.1 ФОНДОВАЯ БИРЖА

Фондовый рынок, или рынок ценных бумаг, представляет собой систему отношений купли-продажи различных финансовых активов или фондовых ценностей. Фондовый рынок подразделяется на первичный и вторичный. Термин "первичный рынок" относится к продаже, первичному размещению вновь выпущенных ценных бумаг с целью получения финансовых ресурсов для эмитента, в качестве которых могут быть правительство, местные органы власти, различные предприятия, организации и т.д. В роли покупателей на этом рынке выступают индивидуальные и институциональные инвесторы, к последним относятся государственные учреждения, инвестиционные и пенсионные фонды, инвестиционные банки, страховые компании, трастовые отделы коммерческих банков, траст-компании и т.д.

После того, как ценные бумаги новых выпусков размещены на первичном рынке, они становятся объектом перепродажи. Перепродажа ценных бумаг осуществляется на так называемом "вторичном рынке".

Как на первичном, так и на вторичном рынках имеется много путей продажи и покупки ценных бумаг. Главным из них является торговля ценными бумагами на фондовой бирже.

Фондовая биржа - это организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов. С организационно-правовой точки зрения фондовая биржа представляет собой финансовое посредническое учреждение с регламентированным режимом работы, где совершаются торговые сделки между продавцами и покупателями фондовых ценностей с участием биржевых посредников по официально закрепленным правилам.

К основным функциям фондовой биржи относятся следующие:

· мобилизация и концентрация свободных денежных капиталов и накоплений посредством продажи ценных бумаг;

· кредитование и финансирование государства и иных хозяйственных организаций посредством покупки их ценных бумаг;

· обеспечение высокого уровня ликвидности вложений в ценные бумаги.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных бумаг, их сбалансированность на основе биржевого ценообразования, реально отражающего уровень эффективности функционирования акционерного капитала.

4.2 ЦЕННЫЕ БУМАГИ КАК БИРЖЕВОЙ ТОВАР

Ценная бумага - это соответствующим образом оформленный документ, имеющий ряд обязательных реквизитов и выражающий имущественные (долговые) отношения между сторонами, подтверждающий право ("титул") на какое-либо имущество или денежную сумму. В зависимости от тех или иных условий, определяющих возможности реализации этих прав, выпускаются различные виды ценных бумаг.

Различаются денежные и инвестиционные (капитальные) ценные бумаги, обращающиеся соответственно на денежном рынке и рынке капиталов.

Денежные ценные бумаги - это коммерческие и финансовые векселя: банковские акцепты; краткосрочные коммерческие бумага, эмитируемые предприятиями и корпорациями; краткосрочные сберегательные и депозитные сертификаты, эмитируемые инками разных типов; казначейские векселя, эмитируемые от имени правительства на срок до одного года. Главная особенность этих бумаг состоит в том, что они могут одновременно исполнять и функции денег (т.е. быть кредитными деньгами), и являться инструментом краткосрочного инвестирования капитала с целью извлечения дохода.

К инвестиционным ценным бумагам относятся акции, краткосрочные и долгосрочные облигации правительства, местных органов власти, банков и промышленных корпораций, паи кооперативов, инвестиционные сертификаты, ипотеки (закладные под недвижимость). Экономическая роль инвестиционных ценных бумаг состоит в создании крупных капиталов для финансирования производства путем аккумуляции мелких капиталов и сбережений.

Инвестиционные ценные бумаги, в свою очередь, могут быть долговыми или долевыми обязательствами.

Отличительной чертой всех долговых обязательств являются возвратность, т. е. вложенный капитал возвращается владельцу по истечении определенного срока, и фиксированный доход. К долговым ценным бумагам относятся различные виды облигаций, сертификаты, ипотеки.

Как денежные, так и инвестиционные ценные бумаги в зависимости от порядка подтверждения прав владельца ценных бумаг при совершении с ними операций делятся на:

· ценные бумаги на предъявителя, простого предъявления которых достаточно для реализации и подтверждения прав владельцев (сюда относятся акции и облигации на предъявителя, простые складские свидетельства (варранты), коносамент на предъявителя, предъявительские чеки и др.);

· именные ценные бумага, права держателей, которых подтверждаются как на основе имени владельца, занесенного в титул бумаги, так и записи в соответствующей книге регистрации ценных бумаг, ведущейся эмитентом; к этой категории ценных бумаг относятся, прежде всего, именные акции, облигации и сертификаты;

· ордерные ценные бумаги, права держателей которых подтверждаются как предъявлением этих бумаг, так и наличием соответствующих передаточных надписей (например, векселя).

К основным характеристикам ценных бумаг следует отнести их массовость, стандартность и взаимозаменяемость. Ценные бумаги в большом количестве эмитируются широким числом акционерных обществ, предприятий, организаций и т.д. В итоге их общая масса, обращающаяся на рынке, является репрезентативной. Соответствие эмитированных ценных бумаг требованиям и параметрам, предусмотренным действующим законодательством, делает их взаимозаменяемыми и стандартными в пределах определенных групп и видов ценных бумаг. Особо важным обстоятельством, которое характеризует одни ценные бумаги биржевым товаром в отличие от других ценных бумаг, является тождественность каждой акции (облигации) одного выпуска другой, а также то, что они представляют определенную долю в акционерном (облигационном) фонде.

4.3 УЧАСТНИКИ БИРЖЕВОГО РЫНКА, ФИНАНСОВЫЕ ПОСРЕДНИКИ

В зависимости от характера экономического поведения субъектами рынка ценных бумаг могут быть эмитенты, инвесторы и финансовые посредники.

Эмитентом ценных бумаг является государство в лице центрального или местного органа власти (управления) или юридическое лицо (предприятие, учреждение, организация, компания), выпускающее (эмитирующее) ценные бумаги и несущее обязательства по ним перед владельцами ценных бумаг. В соответствии с действующим законодательством в РФ эмитентами могут быть государственные органы, органы местной администрации, предприятия и иные юридические лица (включая совместные и иностранные предприятия), зарегистрированные на территории РФ. Непременным условием допуска эмитента на фондовый рынок является государственная регистрация его правового статуса.

Инвестор — юридическое или физическое лицо, приобретающее ценные бумаги от своего имени и за свой счет. В соответствии с российским законодательством в качестве инвесторе могут выступать не только отечественные юридические и физические лица, но и иностранные. Инвесторы подразделяются на:

· индивидуальные (частные лица);

· корпоративные (предприятия, организации, учреждения и т.д.);

· институциональные (коллективные).

И эмитенты, и инвесторы, как правило, редко выходят самостоятельно на фондовый рынок. Чаще всего они прибегают к помощи профессиональных посредников.

Российское законодательство в качестве основного посредника на фондовом рынке утверждает инвестиционный институт - юридическое лицо, созданное в любой допускаемой Законом РСФСР "О предприятиях и предпринимательской деятельности" организационно-правовой форме и осуществляющее деятельность с ценными бумагами как исключительную. Инвестиционный институт может осуществлять свою посредническую деятельность на рынке ценных бумаг в качестве:

· финансового брокера;

· инвестиционного консультанта;

· инвестиционной компании.

Кроме того, на рынке ценных бумаг как профессиональные посредники могут выступать и коммерческие банки.

Различные инвестиционные институты выполняют определенные посреднические функции, предусмотренные действующим законодательством.

Финансовый брокер на рынке ценных бумаг выполняет функции при покупке и продаже ценных бумаг за счет и по поручению клиента на основании договора-поручения.

Инвестиционный консультант в сделках с ценными бумагами не участвует, а лишь оказывает клиентам консультационные услуги по вопросам выпуска и обращения ценных бумаг.

Спектр деятельности инвестиционной компании более широк: она организует выпуск ценных бумаг и выдает гарантии по их размещению в пользу третьих лиц; вкладывает средства в ценные бумаги, приобретая их от своего имени и за свой счет. Инвестиционные компании формируют свои ресурсы только за счет собственных средств, а свои собственные ценные бумаги они размещают только среди юридических лиц. Инвестиционным компаниям запрещено продавать собственные ценные бумаги населению, но они вправе ему оказывать брокерские и консультационные услуги.

Деятельность коммерческих банков в качестве профессионального посредника на рынке ценных бумаг регулируется Законом РФ "О банках и банковской деятельности". Конкретный перечень услуг и операций с ценными бумагами, который осуществляет банковское учреждение, предусмотрен его уставом.

Любой инвестиционный институт может действовать на рынке ценных бумаг как профессиональный посредник только на основании лицензии, выданной ему в порядке государственной регистрации.

Участников биржевой торговли ценными бумагами следует отличать от участников биржевых сделок. В фондовой сделке, будь она заключена в биржевом зале или вне его, всегда задействованы три стороны - продавец, покупатель, посредник. В биржевых же торгах участвуют главным образом посредники.

Операции на фондовой бирже могут осуществляться только ее членами. В биржевых торгах, помимо брокеров и дилеров, участвует еще и маклер, в функции которого входят сбор заявок, их обобщение, классификация, котировка ценных бумаг и объявление их курса.

4.4 СУЩНОСТЬ СДЕЛОК НА ФОНДОВОЙ БИРЖЕ

Сделками с ценными бумагами считаются действия участников операций с ценными бумагами, направленные на установление, прекращение или изменение их прав и обязанностей в отношении ценных бумаг.

Под биржевыми сделками понимают торговые сделки, заключенные в биржевом помещении в установленные часы работы биржи и имеющие своим предметом заменимые фондовые ценности, допущенные к обращению на бирже. Биржевые сделки заключаются при помощи официального курсового маклера или дилера, или иного, лица - полномочного представителя биржи, организующего биржевой торг и объявляющего котировки.

Технология биржевого процесса имеет следующую принципиальную схему.

Первый этап - оформление и регистрация заявок на покупку и продажу ценных бумаг.

Второй этап - введение заявок в. биржевой торг и их исполнение при заключении сделок в процессе биржевого торга.

Третий этап - регистрация биржевой сделки на бирже и расчеты по сделкам.

4.5 ВИДЫ СДЕЛОК НА ФОНДОВОЙ БИРЖЕ

Кассовые сделки

К кассовым относятся сделки с фондовыми ценностями, подлежащие исполнению немедленно ими в течение 2-3 (иногда до 7) дней после их заключения.

Существует две разновидности кассовых сделок: 1)Покупка с частичной оплатой заемными средствами. Эти сделки заключаются преимущественно игроками на понижение ("быками"). Покупка на заемные средства разрешается биржевыми правилами. В этом случае клиент оплачивает только часть стоимости акций, а остальная - покрывается кредитором. 2) Продажа ценных бумаг, взятых взаймы. Этот вид кассовых сделок используют, наоборот, игроки на понижение ("медведи"). Они продают взятые взаймы акции, которыми фактически не владеют. Если ожидание продавца оправдывается, и курс взятых взаймы акций падает, он покупает их и возвращает тому брокеру, который их ему одолжил.

Продажа бумаг, полученных напрокат, именуется на биржевом лексиконе «короткой продажей». В отличие от нее покупка акций в расчете на последующий, рост их курса именуется «длинной сделкой».

Срочные сделки

По механизму заключения срочные сделки, делятся на твердые (простые), фьючерсные, условные (опционы) и пролонгационные.

Твердые сделки обязательны для исполнения в установленный в договоре срок и по твердой цене. Они стандартизированы по форме. Преимуществом твердых сделок по сравнению с опционами и фьючерсами является то, что они заключаются на различные виды и объемы фондовых ценностей, а также в сроки в соответствии с реальными потребностями контрагентов.

Срочные сделки "на разницу" (или на разность) - это сделки, по истечении срока которых один из контрагентов должен уплатить другому сумму разницы между курсами, установленными при заключении сделки, и курсами, фактически сложившимися в момент ликвидации сделки. Такого рода сделки носят явно спекулятивный, "игровой" характер.

Финансовый фьючерс – это стандартная сделка, имеющая дополнительные преимущества по сравнению с простой срочной сделкой. Она заключается по установленным биржей правилам, и партнером в каждой сделке является биржа в лице Клиринговой (Расчетной) палаты. Биржа определяет правила, которые устанавливают:

· стандартные объемы контрагентов;

· стандартные даты поставки;

· виды надежных ценных бумаг, которые гарантируют надежную поставку.

Рынок фьючерсов имеет большую ликвидность, так как стандартные правила обеспечивают свободную торговлю сколь угодного количества участников. Поэтому торговля финансовыми фьючерсами имеет высокие темпы роста.

Условные сделки, или сделки с премией, — это срочные биржевые сделки, в которых один из контрагентов за установленное вознаграждение (премию) приобретают право на основании особого заявления, приуроченного к определенному дню, сделать тот или иной выбор (имеющий отношение к условиям исполнения сделки): исполнить сделку или отказаться от ее исполнения.

Опцион – это контракт между участниками сделки: продавцом (или автором) опциона и покупателем (или владельцем) опциона, что дает покупателю право купить, а продавцу продать ценные бумаги по заранее согласованной при заключении контракта цене (сделочная цена опциона) или право отказаться от сделки в течение или по окончании указанного периода. Право выбора остается за покупателем опциона, заплатившим в момент заключения сделки премию или его цену. Возможными потерями покупателя опциона является уплачиваемая премия.

Опцион покупателя (опцион - колл) предоставляет право плательщику купить ценные бумаги по заранее оговоренной цене или отказаться от сделки. Если премия дает возможность контрагенту, ее уплатившему, продать ценные бумаги или отказаться от сделки, то выписывается опцион продавца, или опцион - пут (с премией на сдачу или с обратной премией).

Пролонгационная сделка представляет собой внебиржевую срочную сделку. Одной стороной сделки выступает биржевой спекулянт, заключивший на бирже сделку на срок с целью получения курсовой разницы. Потребность в пролонгационной сделке возникает у биржевого игрока в том случае, если прогнозируемое им изменение курса не состоялось и ликвидация срочной сделки не принесет прибыли. Однако биржевой спекулянт рассчитывает, что его прогноз на изменение курса оправдается в ближайшем будущем, поэтому ему необходимо продлить условия сделки, т.е. ее пролонгировать. Таким образом, пролонгационная сделка заключается биржевым игроком с целью получения прибыли в конце ее срока от проводимых им биржевых спекуляций по договору срочной сделки, заключенному ранее.

4.6 СОДЕРЖАНИЕ И ВИДЫ ЗАЯВОК НА СОВЕРШЕНИЕ БИРЖЕВЫХ СДЕЛОК

Современный инвестор имеет возможность дать самые разнообразные поручения своему брокеру по заключению сделок с ценными бумагами, котирующимися на бирже. Заявки подаются либо накануне, либо в процессе биржевого торга.

Приказ, оформленный в форме заявки, - это конкретная инструкция клиента через брокера, поступающая к месту торговли.

При продаже ценных бумаг клиент одновременно направляет брокеру как заявку-предложение с поручением об их продаже, так и сами ценные бумаги, предназначенные для продажи, или сохранную расписку, заверенную руководителем и главным бухгалтером. Сохранная расписка содержит обязательство выдать ценные бумаги по первому требованию брокеру или другому лицу, имеющему доверенность от брокера. Брокер не принимает поручения на продажу ценных бумаг, если отсутствует гарантия того, что клиент обладает ценными бумагами.

Инвестор может поручить брокеру не только купить те или иные ценные бумаги наиболее предпочтительного с его точки зрения эмитента, но и оговорить в заявке условия, при которых должна состояться сделка. Поэтому текст заявки должен содержать необходимую информацию в форме приказов для брокера, заключающего сделку. Заявка должна содержать в себе пять групп указаний.

Во-первых, следует определить вид заказа, указывающий положение клиента в сделках как покупателя или продавца (заказ или предложение), зафиксировать номер договора, код брокера, вид ценной бумаги, наименование.

Во-вторых, необходимо указать количество ценных бумаг, т.е. определить объем заявки. В связи с существующей классификацией приказов они различаются на заявки, в которых указан лот, т.е. партия ценных бумаг, являющаяся единицей сделок

В третьих, в каждой заявке должен быть определен срок ее исполнения: текущее заседание биржи, перенос сроков, условия продления этих сроков и тип сделки (кассовая сделка - "спот", срочная сделка - "форвард"; опцион - колл, опцион - пут).

В-четвертых, важным условием каждой заявки является уровень цепы. Приказы классифицируются по типу: рыночный приказ, приказ, ограниченный условиями, стоп – заказ, и т.д.

Если клиент поручает брокеру купить или продать определенное количество ценных бумаг по текущему рыночному курсу, купить или продать определенные ценные бумага на фиксированную сумму по усмотрению брокера, либо предоставляет право брокеру действовать в рамках определенной клиентом суммы, оставляя выбор ценных бумаг, их количество, направление сделки, цену на усмотрение брокера, то брокер имеет право брать цену с рынка и, следовательно, выполнять данную заявку как рыночную.

Клиент, имеющий краткосрочные цели и желающий получить доход от перепродажи ценных бумаг, устанавливает ценовой лимит, т.е. цену, по которой должна состояться сделка, если брокер не сможет получить лучшую. В этом случае он предлагает брокеру купить ценные бумаги по фиксированному курсу или ниже или продать ценные бумага по фиксированному курсу или выше.

Приказ, содержащий "стоп - заказ", позволяет остановить торговлю ценными бумагами клиента, как только их цена выходит из определенного интервала. К такому приему клиент прибегает в том случае, если желает, чтобы брокер продавал его акции, но до тех пор, пока цена снизится до установленного в "стоп - заказе" предела, с целью сокращения убытков от падения цены. Напротив, если цена акции растет, а инвестор желает приобрести эти ценные бумага, то его брокер покупает их в тот момент, когда курс ценной бумаги совпадает с "лимит - ценой", на которой клиент просил остановить их покупку.

Исполнение заявок осуществляется в процессе биржевого торга.

4.7 ПРОЦЕДУРА ЛИСТИНГА

Процесс обращения фондовых ценностей на всех официально зарегистрированных фондовых биржах может осуществляться только с ценными бумагами, которые успешно прошли специальную биржевую процедуру, т.е. листинг (буквально "включение в список"). Всякой компании необходимо внести в лист (список) соответствующей биржи свои ценные бумаги, что является обязательной предпосылкой для пропуска к торговле.

Листинг конкретных видов ценных бумаг, т.е. факт их появления в биржевых списках, означает разрешение на участие их в торгах и даст им все те привилегии, которыми наделяется любая иная ценная бумага, уже задействованная в биржевой торговле.

К преимуществам листинга и соответственно участия в биржевых торгах относятся, прежде всего, высокая мартабильность, т.е. годность для реализации на рынке, повышенный уровень ликвидности, ценных бумаг, а также очевидные выгоды от относительной стабильности их цены.

Инвестор, покупающий ценные бумаги, включенные в котировальный лист биржи, может быть уверен, что получит достоверную и своевременную информацию о компании-эмитенте и рынке ее ценных бумаг.

Аналогично этому целый рад несомненных выгод и привилегий от внесения своих ценных бумаг в биржевые листы официально зарегистрированных фондовых бирж также извлекают и сами компании. Так, компании, внесенные в такие списки, получают большую известность и популярность (паблисити) среди лиц, занятых в сфере инвестиций, Как правило, банки, финансовые институты и сами брокеры крайне неохотно соглашаются заниматься подпиской на новые выпуски акций и иных ценных бумаг тех компаний, которые отвечают отказом на предложения о внесении их в биржевые листы хотя бы на одной официально зарегистрированной бирже. Котировка акций на бирже позволяет компаниям занять устойчивые позиции на рынке.