Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Дипломная работа: Аналіз впливу митної політики на здійснення діяльності суб'єктами ЗЕД України (на прикладі ВАТ "Херсонські комбайни")

Дипломная работа: Аналіз впливу митної політики на здійснення діяльності суб'єктами ЗЕД України (на прикладі ВАТ "Херсонські комбайни")

ДИПЛОМНА РОБОТА

"Аналіз впливу митної політики на здійснення діяльності суб'єктами ЗЕД України (на прикладі ВАТ "Херсонські комбайни")"

Херсон – 2006

Вступ

На сучасному етапі становлення торгових відносин важливе значення має державне регулювання зовнішньоекономічної діяльності. У зв'язку з необхідністю Україні зайняти своє місце у міжнародному державному регулюванні зовнішньої торгівлі, вона має вивчати та використовувати економічні механізми та інструменти, серед яких найбільш цивілізованим на даний час є митно-тарифне регулювання, якнайважливіший механізм державного регулювання зовнішньої торгівлі. У всьому світі воно є прикладом економічного регулювання і відповідає вимогам ринкової економіки.

Як переконує історичний досвід багатьох розвинутих країн, митна служба є неодмінним елементом високоефективної організації життя суспільства і перш за все функціонування його економіки. Вирішуючи цілу низку конкретних завдань, митна система стає значним важелем підтримки рівноваги і створення у суспільному виробництві найсприятливіших умов для розвитку власної економіки. Що до нашої країни, то поряд із цими завданнями митна система повинна стати і вже стає вагомим чинником ринкових перетворень.

Майже у всьому спектрі найважливіших проблем перехідної економіки вона вносить свою частку в позитивне їх вирішення. Це не важко помітити навіть за побіжного аналізу найбільш узагальнених результатів діяльності митної служби України. Так одною із характеристик економічного розвитку являється «правильна» митна діяльність. Тому потрібно, аналізуючи діяльність та залежність від неї економічних показників, звертати увагу на досвід країн учасниць ЗЕД з розвинутою економікою (за останні 50 років обсяг світової торгівлі збільшився у 14 разів, а виробництво тільки у 5,5 рази, каталізатором різкого збільшення обсягів світової торгівлі є значне зменшення середньозважених тарифів у торгівлі промислово розвинутих країн.

Як відомо, митна служба робить вагомий внесок до державного бюджету. При цьому загальні надходження від ДСМУ зростають. Так, якщо у 2004 році до державного бюджету було внесено 3,42 млрд. грн., то за 6 місяців поточного року вже 3,35 млрд. грн. При цьому особливо слід наголосити, що йдеться в основному про «живі» гроші, конче потрібні державі в умовах кризового стану економіки.

Зрозуміло, що відсутність власного досвіду, особливості перехідного періоду та недостатня готовність суспільства до ринкових відносин – усе це помітно вплинуло на недосконалість прийнятих правових норм, проте вони вже діють, і це є суттєвим досягненням нашої держави. Постійно триває процес подальшої розробки митного законодавства. Але для створення ефективної митної системи потрібно звертати увагу перш за все на вплив митної системи на зовнішньоекономічну діяльність країни та на стан економіки з цілому. Тому аналіз митної діяльності посідає одне з перших місць як у національній так і у світовій економіці.

Метою дипломної роботи є вивчення митної політики України, вплив її на регулювання зовнішньоекономічної діяльності, та внесення пропозицій щодо удосконалення митної системи в Україні на основі досліджень та аналізу митної діяльності країн – учасниць зовнішньоекономічної діяльності.

Для розкриття зазначеного дослідження слід вирішити такі задачі:

1. Проаналізувати митну політику та основні засоби її здійснення на Україні.

2. Вплив митної політики на економічні показники в країні.

3. Вивчити основні методи митного регулювання та їх вплив на зовнішньоекономічні відносини.

4. Визначити сильні та слабкі сторони митної системи на Україні.

5. Провести комплексний аналіз засобів регулювання торгових відносин як в країнах СНД так і в інших країнах – учасницях ЗЕД.

Об'єктом, на основі якого проводиться аналіз митної діяльності являється суб'єкт зовнішньоекономічної діяльності ВАТ «Херсонські комбайни».

Так як на даний час ця тема носить актуальний характер, тому вона досліджується в багатьох зарубіжних та вітчизняних виданнях: Хетес А.Н. «Українська митниця у 2005–2010 рр.», Яковенко А.Н. «Українська митниця – аналіз та перспективи».

Крім вищенаведеної літератури у дипломній роботі використовувались роботи таких авторів як: Герчикова, Смітт, Котляренко.

митний політика зовнішньоекономічний

1. Теоретико-методологічні засади управління митними платежами при здійсненні зовнішньоекономічної діяльності

1.1 Особливості сучасної системи регулювання ЗЕД

Однією з найважливіших особливостей сучасних національних систем регулювання зовнішньоекономічної діяльності є їх висока правова забезпеченість. Так, в Україні Постановою Кабінету Міністрів у 1994 році утворено Митно-Тарифну раду України, надано чинності Закону «Про Єдиний митний тариф». Окрім того зовнішньоторгова політика регулюється постановами Верховної Ради України й Указами Президента [2].

Друга, не менш важлива, особливість уніфікація системи регулювання зовнішньої торгівлі, яка базується на міжнародних договорах, конвенціях, угодах і правилах. Так, у законодавчому плані система регулювання спирається на ГАТТ, «Конвенцію ООН про договори міжнародної купівлі-продажу товарів», «Міжнародну конвенцію про спрощення і гармонізацію митних процедур» та цілу низку інших, які дозволяють суб'єктам зовнішньоекономічної діяльності України вести торговельні угоди, використовуючи накопичений світовий досвід.

Наступна особливість сучасних національних систем регулювання комплексний характер, який полягає у застосуванні багатьох взаємодіючих і взаємодоповнюючих інструментів регулювання, таких як економічне і адміністративне регулювання, а також валютно-фінансові заходи.

Структура інститутів, які керують зовнішньоекономічною діяльністю як у промислово – розвинутих країнах, так і у тих, що розвиваються, приблизно однакова. До неї за звичай входять Кабінет Міністрів, Міністерство зовнішньої торгівлі або зовнішньоекономічних зв'язків, митні органи. Центральний банк, Експортно-імпортний банк, Центральне статистичне управління, Міністерство закордонних справ, податкові відомства.

Міністерство зовнішньої торгівлі здійснює функції керування, регулювання і контролю в області зовнішньої торгівлі. Зокрема, деякими з його функцій є:

1) розробка проектів торгових договорів, угод і конвенцій з питань зовнішньої торгівлі;

2) регулювання і контроль діяльності експортно-імпортних об'єднань, торгових представництв за кордоном і на території України;

3) регулювання митної політики;

4) вивчення питань стосовно перевезень зовнішньоторгових вантажів і контроль виконання планів перевезення товарів;

5) видача експортних та імпортних ліцензій, реєстрація контрактів. Торгові представництва країни у іноземних державах захищають за кордоном права цієї країни у області зовнішньої торгівлі.

Центральний банк будь-якої країни відіграє важливу роль у керуванні зовнішньоекономічною діяльністю за допомогою валютно-фінансових інструментів і перш за все за допомогою регулювання курсу національної валюти, вплив якого при здійсненні валютних операцій досить великий. [15]

Експортно-імпортні банки здійснюють кредитні й розрахункові функції від імені держави, тому що кредитування зовнішньої торгівлі є важливим чинником у зовнішньоторговому процесі.

Митні органи державна установа, яка контролює експортно-імпортні на митному кордоні країни вони ведуть митну статистику, розробляють правила і процедури, справляють митні збори, мито і податки. Митні органи України безпосередньо здійснюють митну справу. Вони становлять систему органів управління митною справою (митну систему), яка включає митно-тарифну раду України, в свою чергу Державний митний комітет України виконує функції робочого апарату митно-тарифної ради, територіальні митні управління, митниці та інші митні установи України.

На митно-тарифну раду покладаються:

– розроблення пропозицій щодо основних напрямів митно-тарифної політики України, включаючи пропозиції про встановлення, скасування або зміну митних ставок, надання тарифних пільг і преференцій, а також про зміни в номенклатурі Єдиного митного тарифу України;

– підготовка та розгляд проектів законодавчих актів України і міжнародних договорів України щодо митно-тарифного регулювання;

– розроблення заходів, спрямованих на захист українського ринку при перевезенні на митну територію України і вивезенні за межі цієї території товарів.

Автомобільний транспорт, морські, річкові та повітряні судна митних органів мають розпізнавальний знак і прапор. Опис прапору і розпізнавального знаку затверджуються Верховною Радою України.

Державний митний комітет України створюється Президентом України. Положення про Державний митний комітет України затверджується Президентом України.

Територіальні митні управління створюються Кабінетом Міністрів країни. Створення, реорганізація і ліквідація митниць та інших митних установ України здійснюється Державним митним комітетом України за погодженням з Міністерством фінансів України.

Митні органи України у своїй діяльності взаємодіють з іншими державними органами, підприємствами, установами, організаціями та громадянами.

Державні органи, установи та громадські організації не мають права втручатися в службову діяльність митних органів України, крім випадків, передбачених законами України. (Стаття 5 із змінами, внесеними Законом №3892-ХЯ від 28.01.94)

Митні органи України при проведенні в життя митної політики позв'язують такі головні питання: використання засобів митно-тарифного та позатарифного регулювання при переміщенні через митний кордон України товарів та інших предметів;

вдосконалення митного контролю і оформлення товарів та інших предметів, що переміщуються через митний кордон України;

комплексний контроль разом з Національним банком України за валютними операціями;

здійснення заходів щодо захисту інтересів споживачів товарів і додержання учасниками зовнішньоекономічних зв'язків державних інтересів на зовнішньому ринку за участю Міністерства зовнішньоекономічних зв'язків України;

боротьба з контрабандою й порушенням митних правил;

співробітництво з митними та іншими органами зарубіжних країн, а також з міжнародними організаціями по питанням митної справи;

ведення митної статистики;

захист економічних інтересів України.

Міністерство закордонних справ здійснює зовнішньополітичне забезпечення зовнішньоекономічних інтересів національних експортерів та імпортерів, а Кабінет міністрів країни координує діяльність органів, які беруть участь у керуванні зовнішньоекономічною діяльністю. [19]

1.2 Здійснення митно-тарифної політики

Тарифне регулювання міжнародної торгівлі в Україні здійснюється за допомогою Закону України «Про Єдиний митний тариф».

Єдиний митний тариф України – це систематизований звід ставок мита, яким обкладаються товари та інші предмети, що ввозяться на митну територію – країни або вивозяться за межі цієї території.

Єдиний митний тариф України визначається згідно з цим Законом та міжнародними договорами України. Він базується на міжнародних визнаних нормах і розвивається у напрямі максимальної відповідності до загальноприйнятих у міжнародній практиці принципів і правил митної справи. Ставки Єдиного митного тарифу України є єдиними для всіх суб'єктів: зовнішньоекономічної діяльності незалежно від їх форм власності та територіального розташування.

Цей закон визначає порядок справляння мита при експорті та імпорті товарів, види мита, тарифні пільги і преференції [4]. Він також визначає, що нарахування мита відбувається на базі митної вартості товарів, яка являє собою ціну, фактично сплачену або ту, що належить до оплати за товари на момент перетину митного кордону України.

Загалом, митні тарифи будь-якої країни являють собою переліки товарів, з яких справляється мито. Ці товари об'єднані у групи за характером походження (рослинні, тваринні, промислові і т.ін) і за ступенем обробки товару. Проти кожного товару (або товарної позиції) зазначається розмір мита, яке з нього справляється.

Імпортний митний тариф – центральний інструмент митно-тарифного регулювання зовнішньоекономічної діяльності, який разом з внутрішньою податковою системою регулює економічний клімат країни.

Імпортний митний тариф застосовується з метою:

– створення сприятливих умов для розвитку вітчизняного виробництва;

– регулювання конкурентного впливу іноземних товарів на ринок України з метою розвитку рівної та справедливої конкуренції;

– формування раціональної структури споживчого ринку на основі фінансованої пропозиції внутрішніх та зовнішніх ресурсів;

– збільшення доходної частини Державного бюджету України;

– покращення спіну платіжного балансу держави;

– вирішення торгівельно-політичних завдань у взаємовідносинах України з поземними державами, їхніми союзами та групами, в тому числі при проведенні переговорів щодо приєднання України до ГАТТ та вступу її до Світової організації торгівлі (СОТ).

Реалізації зазначених цілей певною мірою повинна відповідати структура митного тарифу, котру умовно можна розподілити на три рівня ставок мита які існують на даний час. Кожний рівень повинен відповідати стадії обробки продукції-сировина, напівфабрикати та готові вироби. Це розподілення на рівні також в цілому відповідає основам побудови Гармонізованої системи опису та кодування товарів (далі – ГС) та Товарним номенклатурам (ТН ЗЕД) багатьох країн світу.

Якщо розглядати структуру за рівнем ставок, то у якості моделі можна взяти структуру, граничний рівень якої на даний час найбільш пристосований до економічних умов та проблем країн колишнього Радянського Союзу, зокрема:

– сировина та матеріали – 0–5%,

– напівфабрикати та комплектуючи вироби – 5–15%,

– готові вироби – 15–30%.

Імпортний тариф в Україні [8] будується на таких основних положеннях митно-тарифної політики, як:

1) «ескалація митного тарифу» – це підвищення ставок мита по мірі зростання ступеня обробки продукції;

2) «ефективний митний тариф» – це встановлення низьких ставок для – товарів, необхідних для розвитку виробництва з високою часткою новоствореної вартості;

3) поповнення доходної частини Державного бюджету за рахунок встановлення високих ставок мита для товарів з малою еластичністю попиту;

4) відповідно до теореми симетрії Лернера імпортне мито – це податок і на і на експорт, оскільки воно підвищує реальний курс національної валюти і робить експорт менш корисним;

5) здійснення структурної перебудови національної економіки і її розвиток повинні призвести до раціоналізації тарифу і поступовому зниженню ставок імпортного мита по мірі підвищення конкурентоспроможності внутрішнього виробництва, що поперед усім відображається на зростанні його експорту. Якщо експорт товару збільшується, то необхідно робити зниження ставок імпортного мита на сировину та комплектуючи, які використовуються для його виробництва, а зниження ставок на кінцеву продукцію може бути обумовлено торгівельно-політичними міркуваннями.

Формування діючого в певний відрізок часу митного тарифу повинно проводитись з врахуванням реального стану економіки країни. Для цього необхідно враховувати такі фактори: конкурентоспроможності вітчизняної продукції, можливості внутрішнього виробництва та строків освоєння продукції, ступені дефіцитності товару, рівень його виробничої та соціальної важливості, збереження та створення нових робочих місць, можливості залучення іноземних та стимулювання внутрішніх інвестицій тощо. В той же час врахування цих факторів може призводити до відхилень від наведеної вище візової схеми побудови тарифу. Також періодичність коригування діючих на певний момент часу ставок імпортного тарифу визначається на базі динаміки розвитку економіки країни.

Експортний митний тариф застосовується обмеженим колом країн, які мають виключні природні ресурси. Так, у 2000 році в Україні були введені експортне мито на шкіряну сировину, брухт кольорових металів, що потім було скасовано.

Експортні мита накладаються на експортні товари при випуску їх за межі митної території держави. У більшості розвитих країн експортного тарифу просто не існує, а в США його введення навіть заборонене конституцією. Експортний тариф застосовується в основному країнами, що розвиваються, і каїнами з перехідною економікою і накладається на товари традиційного експорту (кава в Бразилії, какао в Гані, нафта в Росії). Основними функціями експортного тарифу в цих країнах є:

– фіскальна – збір коштів до бюджету держави для фінансування видаткових статей. В окремих країнах, що розвиваються, за рахунок і імпортного тарифу збирається до половини прибутків бюджету;

– балансувальна – застосовується як правило у випадку існування і відповідної різниці у рівні внутрішніх регульованих цін і вільних цін світового ринку на окремі товари.

До 1994 року в Україні застосовувався експортний митний тариф на достатньо широку номенклатуру товарів, що мав на меті фіскальні функції. Починаючи з 1994 в Україні проводиться ліберальна експортна політика, яка має наступні принципи:

– нарощування експортного потенціалу та ліберальний експортний режим регулювання;

– дія експортного мита стосується невеликої номенклатури товарів протягом 2000 року – металобрухт; на даний час застосовуються ставки експортного мита на велику рогату худобу та шкіряну сировину, а також і проваджені з вересня 2003 року ставки на насіння деяких видів олійних культур);

– з 2000 року введення експортного мита має на меті заборонні функції щодо вивезення зазначених вище товарів, оскільки фіскальні надходження від його введення уданому випадку незначні [8].

Виходячи з цього, митом називається податок, який справляється у зв'язку з перетином товару кордону держави, здебільше, при ввезенні іноземного товару в країну.

Обкладення митом товарів та інших предметів, які переміщуються через митний кордон України, здійснюється відповідно до Закону України «Про митний тариф». Ставки митних зборів визначаються Кабінетом Міністрів України на підставі Митного кодексу України.

Мита і митні збори належать України, якщо інше не випливає з її договорів.

Економічна дія мита полягає у тому, що воно збільшує ціну іноземного товару, який ввозиться у країну, створює різницю, часто доволі значну, у ціні одного і того ж товару на світовому ринку, й водночас надаючи національним виробникам ідентичного товару переваги у конкурентній боротьбі з зарубіжними виробниками на внутрішньому ринку. Мито встановлюється наступними методами:

1) ставка мита встановлюється у формі процента від ціни товару. Таке мито називається митом від ціни або адвалерним;

2) ставка мита встановлюється у грошовому виразі у вигляді певної суми, яка справляється з маси, обсягу або штуки товару. Мито, виражене таким чином, називається специфічним;

3) мито яке поєднує обидва попередніх види митного обкладення зветься комбінованим.

У сучасних митних тарифах використовуються всі ці види мита, проте зони по-різному реагують на зміну цін. При зростанні цін грошові збори від адвалерного мита зростають пропорційно зростанню цін, а оскільки інфляція явище доволі поширене практично у всіх країнах, то ставки адвалерного мита є більш ефективними, ніж специфічне мито.

За своїм походженням мито може бути автономним або конвенційним. Автономне мито – те, яке утворюється постановами державної влади незалежно від будь-яких угод з іншими країнами.

Конвенційне мито створюється шляхом підписання угоди або договору з іншою державою.

Залежно від країни походження товару ставка мита може бути пільговою, повною або преференційною; окрім того, існує іще регулююче мито, таке як антидемпінгове, спеціальне і компенсаційне.

Спеціальне мито застосовується:

– як захисний захід, якщо товари ввозяться на митну територію України у таких кількостях або на таких умовах, які завдають чи загрожують завдати

шкоди вітчизняним виробникам подібних або безпосередньо конкуруючих товарів;

– як запобіжний захід щодо учасників зовнішньоекономічної діяльності, які порушують загальнодержавні інтереси в цій галузі, а також як захід для припинення недобросовісної конкуренції у випадках, що визначаються законами України;

– як захід у відповідь на дискримінаційні дії та (чи) недружні дії з боку іноземних держав проти України або у відповідь на дії окремих країн та їх союзів, які обмежують здійснення законних прав та інтересів суб'єктів зовнішньоекономічної діяльності України.

Ставка спеціального мита встановлюється в кожному окремому випадку.

Антидемпінгове мито застосовується у випадках:

– ввезення завдає чи загрожує завдати шкоди вітчизняним виробникам подібних або безпосередньо конкуруючих товарів чи перешкоджає організації або розширенню виробництва подібних товарів в Україні;

– вивезення за межі митної території України товарів за ціною, істотно нижчою за ціни інших експортерів подібних або безпосередньо конкуруючих товарів на момент цього вивезення, якщо таке вивезення завдає чи загрожує завдати шкоди загальнодержавним інтересам України.

Ставка антидемпінгового мита не може перевищувати різниці між конкурентною оптовою ціною об'єкта демпінгу в країні експорту на момент цього експорту і заявленою ціною при його ввезенні на митну територію України або різниці між ціною об'єкта демпінгу з України і середньою ціною українського експорту подібних або безпосередньо конкуруючих товарів на той період часу.

Компенсаційне мито застосовується у випадках:

– ввезення на митну територію України товарів, при виробництві або експорті яких прямо чи побічно використовувалася субсидія, якщо таке ввезення завдає чи загрожує завдати шкоди вітчизняним виробникам подібних або безпосередньо конкуруючих товарів чи перешкоджає організації або розширенню виробництва подібних товарів в Україні;

– вивезення за межі митної території України товарів, при виробництві або експорті яких прямо чи побічно використовувалася субсидія, якщо таке вивезення завдає чи загрожує завдати шкоди державним інтересам України.

Ставка компенсаційного мита не може перевищувати виявленого розміру субсидій.

Для встановлення фактів, що дають підстави для застосування спеціального, антидемпінгового і компенсаційного мита, проводиться розслідування.

Розслідування проводиться Міністерством зовнішньоекономічних зв'язків за заявою українських або іноземних заінтересованих державних органів, підприємств, організацій, а також з ініціативи Митно-тарифної ради України.

За результатами розслідування на підставах, передбачених статтями 12 13 і 14 цього Закону застосовуються спеціальне, антидемпінгове, здебільш компенсаційне мито [21].

Основним недоліком митного тарифу того часу була класифікація товарів тільки до чотирьох знаків Товарної номенклатури зовнішньоекономічної діяльності. Подібна структура побудови тарифу перешкоджала приєднанню України до Державної Угоди з тарифів і торгівлі. Тому виникла потреба у формуванні власної української версії, при цьому за основу була б взята гармонізована система опису і кодування товарів.

На сьогоднішній день введена дев'ятизначна класифікація товарної номенклатури. Це дає можливість упроваджувати гнучке регулювання захисту внутрішнього ринку захисними методами.

У той же час для ефективного функціонування механізму тарифного регулювання необхідне упровадження методів визначення митної вартості товарів, які імпортуються в Україну відповідно до принципів ГАТТ.

Одним з інструментів регулювання зовнішньоекономічної діяльності є нетарифне регулювання, яке полягає у необхідності видачі того чи іншого дозвільного документа незалежним державним органом, який має на то повноваження згідно з чинним законодавством України.

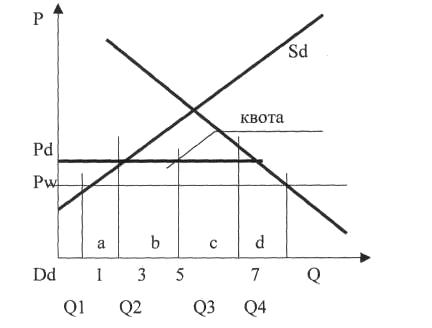

Ліцензії і квоти – головний метод нетарифного регулювання зовнішньоекономічної діяльності. Вони обмежують самостійність суб'єктів зовнішньоекономічної діяльності у відношенні вибору ринку і обсяг торгівлі, проте саме ці види зовнішньоекономічного нетарифного регулювання мають зараз найбільше поширення.

Рішення про введення режиму ліцензування і квотування експорту (імпорту) приймається Кабміном за поданням Міністерства економіки з визначенням списку конкретних товарів, що підпадають під режим ліцензування і квотування, та строків дії цього режиму. Квоти затверджуються – Кабміном, а їх реалізація здійснюється Міністерством зовнішніх економічних зв’язків і торгівлі України.

Кабмін щорічно приймає постанови, у яких відображено перелік товарів, експорт та імпорт яких підлягає квотуванню і ліцензуванню у поточному році. На виконання цих постанов Міністерство зовнішніх економічних зв'язків і торгівлі України видає наказ, який визначає порядок оформлення ліцензій і делегує повноваження своїм міським і обласним управлінням.

Постановою Кабінету Міністрів України від 5 січня 2002 року №7 Затверджені переліки товарів, зокрема передбачено ліцензування і квотування експорту коштовного каміння і дорогоцінних металів, а також їх відходів і брухту.

Згідно зі статтею 16 Закону України «Про зовнішньоекономічну діяльність», ліцензії на експорт зазначених товарів видаються Міністерством зовнішніх зв'язків і торгівлі, але, враховуючи виключний статус НБУ, уряд зробив виняток для цього інституту й дозволив йому здійснювати у разі потреби вивіз коштовного каміння і дорогоцінних металів без квот і ліцензій.

Головною причиною, яка змушує уряд зберігати режим ліцензування і квотування у відношенні вивозу цих товарів, є те, що Україна поки що не має достатнього запасу коштовного каміння і дорогоцінних металів, а окремі їх види не видобуваються у нашій країні зовсім.

З цієї причини Президент України навіть видав Указ від 7 травня 1999 року №561, яким забороняв вивіз брухту і відходів цих товарів, але, оскільки в Україні немає належних потужностей для їх переробки, то цей указ було трохи змінено, що давало змогу вивозити брухт дорогоцінних металів і коштовного каміння, але як давальницьку сировину. Окрім зазначених товарів уведено ліцензування і квотування також на експорт продукції текстильної промисловості й виробів з чорних металів. Введення квот на зазначені товари було спричинено обмеженнями ЄС, США та Індонезії у відношенні до певних видів товарів з України.

При здійсненні експортно-імпортних операцій особлива увага приділяється сертифікації продукції, тобто наскільки вона відповідає зразковим вимогам норм і стандартів, які діють у тій чи іншій країні. Відповідність продукції (товару), що ввозиться і реалізується на території України, обов'язковим вимогам норм і стандартів, що діють в Україні, має підтверджуватися сертифікатом свідченням про визнання іноземного сертифіката, виданим або визнаним Державним комітетом України по стандартизації, метрології і сертифікації уповноваженим (акредитованим) їм органом.

Державний комітет України по стандартизації, метрології і сертифікації на підставі виданих сертифікатів чи свідчень відповідності про визнання єдиного сертифіката включає сертифіковану продукцію в Єдиному реєстрі сертифікованої в Україні продукції.

Органи митного контролю здійснюють митне оформлення імпортних товарів на підставі зазначеного Єдиного реєстру в порядку, установленому Кабінетом Міністрів України.

Державний комітет України по стандартизації, метрології і сертифікації здійснює контроль за наявністю сертифікатів для товарів, що реалізуються юридичними або фізичними особами на митній території України. (Стаття 18 у редакції Закону №333/97-ВР від 11.06.97)

Сертифікація в Україні поділяється на обов'язкову, і добровільну та провадиться з метою:

1) запобігання реалізації продукції, шкідливої для життя, здоров'я і майна – громадян та навколишнього середовища;

2) сприяння споживачеві у компетентному виборі продукції;

3) створення умов для участі суб'єктів підприємницької діяльності у міжнародній економічній співпраці та міжнародній торгівлі.

Державну систему сертифікації створює Державний комітет України зі стандартизації, метрології і сертифікації – національний орган, який здійснює роботу по забезпеченню функціонування цієї системи.

Обов'язкова сертифікація має на увазі сертифікацію на відповідність обов'язковим вимогам нормативних документів і провадиться винятково у державній системі сертифікації.

Під час проведення сертифікації й у разі позитивного рішення органа із сертифікації заявнику видається сертифікат на право маркувати продукцію спеціальним знаком відповідності, а гроші, витрачені заявником на обов'язкову сертифікацію, відносяться на її собівартість.

Згідно із затвердженим «Порядком митного оформлення імпортних товарів, які підлягають обов'язковій сертифікації в Україні» від 11.04.97 №1211, обов'язковій сертифікації не підлягають товари, що ввозяться:

1) як подарунок;

2) у режимі тимчасового ввозу;

3) як гуманітарна і технічна допомога;

4) як інвестиції у статутний фонд учасників господарської діяльності;

5) у режимі реімпорту;

6) у режимі імпорту для подальшого реекспорту.

Підставою для митного оформлення у вільне користування товарів, що підлягають обов'язковій сертифікації, є сертифікат відповідності товару, виданий Держстандартом на конкретну партію товару.

Окрім того, існує також екологічний контроль, якому піддаються транспортні засоби, вантажі, промислова сировина, відходи виробництва, токсичні, хімічні, радіологічні та інші шкідливі для навколишнього середовища і здоров'я людей речовини.

У практиці країн-членів ГАТТ існують та використовуються, окрім щойно названих, такі нетарифні способи регулювання як:

– адміністративні обмеження зовнішньої торгівлі з метою виходу з важкої економічної ситуації (порушення рівноваги платіжного балансу, дефіцит товарів на внутрішньому ринку і т.ін);

– заходи проти недобросовісної конкуренції;

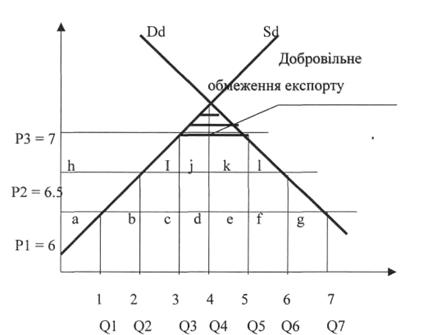

– добровільні обмеження експорту й імпорту;

– обмеження, які вводять з неекономічних міркувань: для захисту національної безпеки, охорони навколишнього середовища і т.ін.

1.3 Митне регулювання ЗЕД в Україні

Сучасний механізм митного регулювання зовнішньоекономічної діяльності в Україні представлений такими основними елементами як: митна вартість, вантажна митна декларація, механізм розрахунку й сплати митних зборів, мита, акцизних зборів і ПДВ.

Згідно з Постановою Кабінету Міністрів України від 05.10.98 «Про порядок визначення митної вартості товарів та інших предметів», митна вартість – це ціна, яка фактично сплачена або підлягає сплаті за товари чи інші предмети на момент перетинання митного кордону України.

При визначенні митної вартості у неї включається ціна товару, зазначена у рахунку-фактурі, а також наступні фактичні витрати, якщо вони не включені у рахунок-фактуру, у залежності від умов поставки цих товарів згідно з Правилами Інкотермс (у редакції 1990 року):

– на транспортування, завантаження, розвантаження, перевантаження і страхування до пункту перетинання митного кордону України;

– комісійні і брокерські;

– плата за використання об'єктів інтелектуальної власності, яка відноситься до цих товарів та інших предметів і яка має бути сплачена імпортером (експортером) прямо чи опосередковано як умова їх ввозу (вивозу).

Таким чином, правильне оформлення митної вартості багато в чому залежить як від фактурної вартості, так і від умов поставки. Згідно з Указом Президента України «Про використання міжнародних правил інтерпретації комерційних термінів» від 04.10.94 застосування правил «Інкотермс-90» є обов'язковим для усіх суб'єктів підприємницької діяльності при наданні ними зовнішньоекономічних договорів. Правилами обговорюються конкретні умови поставки, тобто хто, за чий рахунок здійснює транспортування продукції, фрахт, страхування вантажу, оформляє митні документи, проводить оплату податків зборів, як визначається ризик випадкової загибелі товару і т.ін.

Митною службою пропонується розроблена на основі правил система розрахунку митної вартості і основних видів витрат, які впливають на неї. Так, якщо пункт поставки знаходиться на митній території України, то фактурна вартість збільшується на витрати з доставки товару до місця вивозу з митної території України. А якщо пункт призначення – за межами митної території України, то фактурна вартість відповідно зменшиться на витрати і доставку для перетинання митного кордону України.

Таким же важливим для формування митної вартості є питання: до якої групи валют відноситься валюта ціни контракту. Треба пам'ятати, що становлення ціни у слабкій валюті ставить у більш вигідне положення покупця. У свою чергу, експортер виграє при виборі сильної валюти, яка має тенденцію до підвищення.

Іноді виникають проблеми з приводу можливості правильного визначення митної вартості товарів та інших предметів. У разі неможливості визначення митної вартості на основі наданих документів, митна вартість визначається на підставі цін на ідентичні товари, митне оформлення яких здійснювалося раніше. У разі неможливості визначення митної вартості товарів на підставі наданих документів і за відсутності інформації про ввіз ідентичних товарів митна вартість визначається на підставі ціни на подібні товари, митне оформлення яких здійснювалося раніше. У разі ж відсутності достовірної інформації органи митної служби мають право використовувати цінову інформацію, яка міститься у їх базах даних, у каталогах торгових фірм та інших і звідниках.

Вантажна митна декларація згідно з Положенням про Вантажну митну декларацію – це заява, яка містить відомості про товари та інші предмети і транспортні засоби та мету їх переміщення через митний кордон України або про зміни митного режиму стосовно цих товарів, а також інформацію, потрібну для здійснення митного контролю, оформлення, митної статистики, нарахування митних платежів. Вона застосовується під час декларування суб’єктами зовнішньоекономічної діяльності товарів та інших предметів, переміщуваних через митний кордон України.

Вантажна митна декларація заповнюється на товари, фактурна вартість яких перевищує суму, еквівалентну 100 дол. США, а також на товари, не від залежно від їх фактурної вартості.

Разом з ВМД подається її електронна копія, яка використовується для прискорення проведення процедури митного оформлення товарів і митної статистики зовнішньоекономічної діяльності.

При вивозі експортної продукції з митної території України митна вартість є базою для нарахування митних зборів. Розміри і ставки митних зборів встановлюються Кабінетом Міністрів України, ставки вивізного мита передбачені Законом України «Про Єдиний митний тариф», а акцизний збір непрямий податок на високорентабельні і монопольні товари, який включається у ціну товару) затверджується Верховною Радою України.

При нарахуванні податку на додану вартість база оподаткування операцій з продажу товарів визначається виходячи з їх договірної вартості, визначеної за вільними або регульованими цінами з урахуванням акцизного збору, вивізного мита, інших податків і зборів, за винятком ПДВ, які включаються в ціну товарів. Товари, імпортовані в Україну, так як і при експорті продукції, оподатковуються митним збором, ввізним митом, ПДВ і акцизним збором.

Ввізне мито справляється при здійсненні митного оформлення товарів, які возяться по вантажній митній декларації на територію України з метою вільного використання на цій території. Ввізне мито є диференційованим:

– до товарів та інших предметів, що походять з держав, які входять разом з Україною до митних союзів або утворюють з нею спеціальні митні зони, і в разі встановлення будь-якого спеціального преференційного митного режиму згідно і міжнародними договорами за участю України, застосовуються преференційні ставки ввізного мита, передбачені Єдиним митним тарифом України;

– до товарів та інших предметів, що походять з країн або економічних союзів, які користуються в Україні режимом найбільшого сприяння, котрий означає, що іноземні суб'єкти господарської діяльності цих країн або союзів мають пільги щодо мит, за винятком випадків, коли зазначені мита та пільги щодо них встановлюються в рамках спеціального преференційного митного режиму, застосовуються пільгові ставки ввізного мита, передбачені Єдиним митним тарифом України;

– до решти товарів та інших предметів застосовуються повні (загальні) ставки ввізного мита, передбачені Єдиним митним тарифом України.

ПДВ і акцизний збір сплачуються разом зі сплатою мита і митних зборів.

Проте, згідно з Постановою ВРУ від 19.09.97 «Про стимулювання виробництва автомобілів в Україні» ввізне мито й ПДВ не справляються при імпорті товарів, які використовуються для будівництва і виробничої діяльності підприємств з виробництва автомобілів і запасних частин до них з інвестицією (у тому числі іноземною) не менше 150 млн. дол. США [15].

1.4 Особливості проходження митного контролю та митного оформлення в Україні

Відповідно до порядку ведення обліку суб'єктів ЗЕД у митних органах, затвердженому Наказом Державного митного комітету України від 31.05.2000 р. №237 для здійснення ЗЕД, зокрема митного оформлення товарів, суб'єкту господарювання необхідно стати на облік у митному органі по місцю своєї державної реєстрації. Для постанови на облік в митних органах суб'єкт ЗЕД подає наступні документи:

1. Установчі документи з нотаріально завіреними копіями.

2. Свідчення про державну реєстрацію суб'єкта підприємницької діяльності.

3. Свідчення про реєстрацію як платника ПДВ.

4. Довідка органів статистики про занесення юридичної особи в Єдиний державний реєстр підприємств і організацій України і присвоєння кодів території і кодів форми власності.

5. Довідка уповноваженого банку про наявність розрахункового (гривневого) і валютного рахунків із вказівкою прізвища, ім'я та по батькові головного бухгалтера, а також телефонних номерів підприємства.

6. Наказ по підприємству про призначення працівників, відповідальних за роботу з митницею з вказівкою їхніх прізвищ, імен та по батькові, паспортних даних, зразків підписів.

7. Довідка про проведення декларування валютних цінностей (рахунків), що належать резиденту України і знаходяться за її кордоном.

8. Документ, що підтверджує право власності суб'єкта господарювання на його юридичну адресу.

9. Картки зі зразками підписів головного бухгалтера, керівника і зразками печатки.

Згідно зі статтею 83 Кодексу торговельного мореплавства України (КТМУ), введеного в дію постановою Верховної Ради (ВР) №227/94ВР від 09.12.1994 р., Херсонський морський торговельний порт забезпечує державні органи нагляду, митні органи, органи прикордонних військ необхідними приміщеннями і створює нормальні умови для їх роботи.

Порядок перетинання вантажів через митну границю України регулюється Митним кодексом України (МКУ) від 12.12.1991 р. №1970 XII, зі змінами та доповненнями до нього.

Після прибуття в порт судна, судновласник (агент) зобов'язаний надати митному органу необхідні для проведення митного контролю документи на транспортний засіб (судно), документи на перевезений вантаж, валюту, цінності і т.д.

Згідно зі ст. 35 КТМУ, судновими документами вважаються: судновий патент, свідоцтво про право власності на судно, обмірне свідоцтво, свідоцтво про мінімальний склад екіпажу, список пасажирів, судновий журнал, суднове санітарне свідоцтво, санітарний журнал, машинний журнал, ліцензію на право користування радіостанцією, свідоцтво про вантажну марку, журнал реєстрації заходів щодо запобігання забрудненню навколишнього середовища, та інші документи, передбачені міжнародними договорами України для суден, що плавають за кордон.

За недотримання термінів подачі документів у відповідності зі ст. 108 МКУ передбачені штрафи в розмірі від 1 до 10 мінімальних заробітних плат.

Після подання всіх необхідних документів, службові особи митного пункту в ХМТП починають митний контроль судна та вантажу. Під час митного контролю заборонено причалювання до судна інших суден та плаваючих засобів без відповідного дозволу службових осіб митниці. За несанкціоноване причалювання передбачено штрафи в розмірі від 0,5 до 1 розміру мінімальної заробітної плати.

Митний контроль проводитися в присутності службових осіб

підприємства та уповноважених представників вантажовласника. Службові особи

митниці можуть запрошувати до участі в митному обстеженні судна (вантажу)

відповідних спеціалістів. Крім того, митниця бере необхідні проби та зразки вантажу

для проведення його дослідження. Після проведення митного контролю, на вантажі

(суднові трюми) накладаються печатки, пломби та інші митні забезпечення.![]()

Останнім кроком митного контролю є митне оформлення вантажів та сплата вантажовласником необхідних митних зборів та мита. Обкладення митом вантажу здійснюється відповідно до ставок Єдиного митного тарифу України (ЄМТУ). Операції, що входять до митного оформлення і порядок їх здійснення визначаються Державним митним комітетом України (ДМКУ). Митні документи оформлюються українською мовою, або мовами митних союзів, якщо Україна є членом цих союзів. Зазвичай вантажі окрім митного контролю підлягають санітарному, фітосанітарному, радіологічному та іншим видам контролю. Митне оформлення може бути завершеним тільки після закінчення зазначених видів контролю.

Протекціонізм і лібералізація є основними формами зовнішньоекономічної політики держави.

Протекціонізм передбачає застосування державою комплексу усіх можливих способів у зовнішньоекономічній політиці для захисту національних виробників від зарубіжних конкурентів шляхом створення цільових (податки, митні збори і т.ін.) і нецільових (квоти, заборони і т.ін) бар'єрів для небажаних імпортерів та інвесторів.

В умовах перехідного періоду протекціонізм здійснюється у залежності від стану економіки тієї чи іншої країни. Під час збільшення виробництва, при стабільності внутрішнього ринку державні протекціоністські заходи не здійснюються, і, навпаки, криза в економіці, як правило, вимагає захисту національного виробника у створенні умов для його розвитку.

Лібералізація являє собою систему заходів, направлених на усунення або зниження бар'єрів на шляху міжнародної торгівлі. У основі концепції лібералізації лежить принцип порівняльної переваги, сформульований іще Адамом Смітом.

Цей принцип полягає у тому, що сукупний обсяг випуску продукції буде найбільшим тоді, коли кожний товар буде вироблятися у тій країні, де існує самий низький рівень витрат і собівартості.

В умовах перехідного періоду лібералізації зовнішньоекономічної діяльності також треба враховувати процеси створення цивілізованого ринку, завдання розширення вітчизняного експорту продукції та імпорту необхідних товарів для підтримки соціальної стабільності у суспільстві. Треба виділити також і можливість досягнення додаткової користі від лібералізації, яка полягає в тому, що остання стимулює конкуренцію й обмежує монополію. Конкуренція іноземних фірм у таких умовах посилюється й змушує вітчизняних виробників переходити на виробничі технології з мінімально низькими витратами, підвищувати якість продукції, застосовуючи нові методи виробництва, і таким чином сприяти економічному зростанню. Лібералізація торгівлі, крім того, дає споживачам можливість широкого вибору із запропонованого асортименту продукції.

За увесь час незалежності в Україні була проведена певна робота по створенню механізму регулювання зовнішньоекономічної діяльності як важливої передумови проведення ефективної зовнішньоекономічної політики держави. Основою цієї політики в умовах переходу до ринкових відносин стала відмова від адміністративних методів і перехід до застосування економічних методів регулювання. Проте в Україні це питання вирішувалося не зовсім послідовно, рішення приймалися, часто-густо без економічного і наукового підтвердження, без вивчення досвіду інших країн світу, які вже проходили цим шляхом, що принесло більше шкоди, ніж користі національній економіці.

Курс на вільну торгівлю шляхом лібералізації зовнішньоекономічної діяльності, багато в чому зумовлений бажанням виконати вимоги провідних міжнародних організацій, таких як МВФ, Всесвітній банк, ГАТТ/ВТО, останнього часу наштовхнувся на протидію зростання протекціонізму. Об'єднання цих форм зовнішньоекономічної діяльності – дуже важлива проблема. Тому дуже актуальним стає всебічне вивчення світового досвіду регулювання зовнішньоекономічної діяльності з метою створення оптимального протекціонізму як системи заходів з тимчасового захисту внутрішнього ринку та державної підтримки конкурентоспроможності вітчизняних підприємств. Формування економічно ефективної моделі зовнішньоекономічної діяльності України має на увазі пошук оптимальної комбінації заходів протекціонізму і лібералізації, які б відповідали стратегічним інтересам країни у системі взаємовідносин в рамках світової спільності.

2. Дослідження механізму управління митними платежами їх впливу на діяльність суб'єктів ЗЕД на базі ВАТ «Херсонські комбайни»

2.1 Митна діяльність України та країн-учасниць ЗЕД: порівняльний аналіз

В історії людства мито є одним із найдавніших податків. Як фіскальні, зони слугують отриманню прибутків державою, а як протекціоністські – захист внутрішньої вітчизняної економіки від небажаної конкуренції. Водночас країни, що підписали угоду про тарифи та торгівлю (ГАТТ), а тепер входять до Світової організації торгівлі (СОТ) досягли угоди про скасування митних податків, які використовуються з торгівельно-політичними намірами.

Як відомо, Україна проводить планомірну роботу щодо вступу в СОТ. Зокрема, Державна митна служба України протягом 5 років уніфікує митне законодавство відповідно до вимог СОТ. Оскільки фіскальна функція є однією з основних для митних органів, вона й першочергово потребує такої уніфікації з цілому. Над уніфікацією митних правил країни, які беруть участь у світовій торгівлі, а значить і контролюють переміщення товарів через кордони та стягують митні податки, працює всесвітня митна організація (ВМО).

Скажімо з часу створення ВМО Німеччина є її членом, активно здійснює гармонізацію митного права, намагається спростити митні формальності, полегшити контроль міжнародний товарообіг. По оцінкам економістів ефективність митної діяльності Англія, як давній торговець з розвинутими інтенсивними міжнародними економічними відносинами спростила митне законодавство та митне регулювання в цілому, і як Німеччина, Франція має високу питому вагу в Європейському союзі, членом якого Україна також прагне стати. По оцінкам економістів ефективність митної діяльності вищезазначених країн, оцінена на основі таких економічних показників як валовий внутрішній продукт, внутрішній валовий доход та інші складає (табл. 2.1).

Таблиця 2.1. Ефективність митної діяльності країн – учасниць ЗЕД

| КРАЇНИ | ЕФЕКТИВНІСТЬ (в%) |

| ФРАНЦІЯ | 62 |

| НІМЕЧЧИНА | 66 |

| АНГЛІЯ | 78 |

| ЯПОНІЯ | 70 |

| УКРАЇНА | 48 |

Основними інструментами митної служби щодо виконання нею фіскальних функцій насамперед є митний тариф, порядок визначення митної вартості, митні режими, преференції відповідно до походження товарів.

Митний тариф Німеччини та Англії забезпечує класифікацію товарів та визначення розмірів мита. За номенклатурою та величиною ставок митний тариф цілком відповідає Спільному митному тарифу Європейського союзу, який в свою чергу ґрунтується на Гармонізованій системі найменування та керування товарів (ГС), створеній в межах ВМО. ГС є міжнародною системою класифікації товарів, котру використовують понад 100 держав, яким належить 90% від усього обсягу світової торгівлі.

Указом Президента України від 06.04.96 №255/96 затверджено позицію трансформації митного тарифу України на 2000–2005 рр. відповідно до системи ГАТТ\СОТ [26]. Згідно з цією концепцією ухвалені подальші рішення щодо користування ставок мита. Найповніше вона реалізована в проекті нового Митного кодексу України, в якому, зокрема, поєднано та уніфіковано два основних нині діючих законодавчих документи: Митний кодекс та закон України «Про Єдиний митний тариф».

Проектом нового Митного кодексу передбачено запровадження системи побудови Митного тарифу України відповідно до вимог ГАТТ та визначено заходи щодо реформування системи управління зовнішньо-торгівельним механізмом України. Для більшої гнучкості та оперативності цього механізму проект передбачає надання права КМУ змінювати ставку мита у визначених Верховною Радою України межах.

Структури митних тарифів Німеччини, України, Англії та Франції, базуючись на Гармонізованій системі опису та кодування збігаються. Так митний тариф Німеччини розподілений на 21 розділ, 96 глав та понад 5000 – положень [27]. Крім точного визначення ставок мита вони є підґрунтям для складання уніфікованої зовнішньо-торгівельної статистики. За допомогою такої торгівельної системи можна замовити, продати та купити, застрахувати та перевезти будь який товар без зміни коду від виробника до кінцевого споживача.

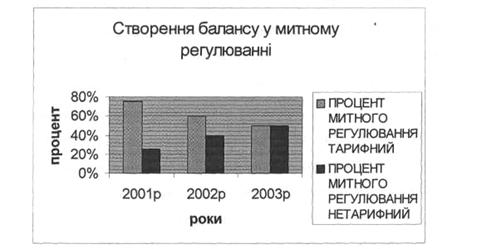

В Україні теж спостерігаються певні зрушення щодо поліпшення митного регулювання міжнародних торгових відносин. Україна з 2000 року веде переговори щодо приєднання до Генеральної угоди з тарифів та торгівлі ГАТТ) і вступу до Світової організації торгівлі (СОТ). У зв'язку з цим уже з 2000–2002 років національне законодавство України поступово приводиться до вимог ГАТТ і основних угод Уругвайського раунду (1994 року), основним лейтмотивом яких виступає лібералізація міжнародної торгівлі і зняття будь-яких обмежень в цій сфері [14]. Опираючись на показники (рис. 2.1), на основі яких можна відобразити ефективність митної діяльності України на – протязі 2000–2005 роках (на основі середніх економічних показників в Україні на зазначений період та зміною в законодавстві).

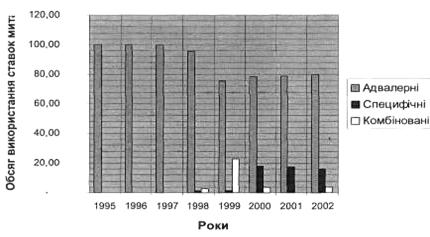

Таблиця 2.2. Структура ставок єдиного митного тарифу за період 1999–2006 рр.

| Види ставок мита | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| Адвалерні | 100,00 | 100,00 | 99,95 | 95,60 | 75,40 | 78,30 | 79,10 | 80,20 |

| Специфічні | - | - | - | 1,40 | 1,60 | 18,00 | 17,70 | 16,10 |

| Комбіновані | - | - | 0,05 | 3,00 | 23,00 | 3,70 | 0,03 | 3,70 |

Дивлячись на табл. 2.2 та на діаграму (рис. 2.1) можна побачити, що до 2000 року застосовувалися лише адвалерні ставки ввізного мита. У 2000 році рішеннями Уряду були запроваджені комбіновані та специфічні види ставок ввізного мита. У 2001 році комбіновані ставки почали активніше застосовуватися та становили 23%. Впровадження комбінованих та специфічних видів ставок ввізного мита було направлено на запобігання заниженню суб'єктами ЗЕД митної вартості товарів і на стримування ввезення низькоякісної продукції. Тобто, це був один з кроків щодо підтримки національного товаровиробника та захисту внутрішнього ринку. На даний час основу ставок ввізного мита складають адвалерні ставки. Специфічні і комбіновані ставки ввізного мита застосовуються до деяких товарів з 1 – 24 групи ТН ЗЕД та підакцизних товарів.

Зменшення показника специфічних та комбінованих видів мит також можливо пояснити реальними кроками виконавчої влади щодо вдосконалення порядку контролю за визначенням митної вартості та за уникненню у її заявлені у ВНД.

У першому півріччі 2005 року показники адвалерної, специфічної та комбінованої ставок ввізного мита залишались незмінними, а у 2006 році спостерігалось підвищення щодо використання адвалерних ставок у митному регулюванні (рис. 2.1).

|

Показник середньоарифметичної стави ввізного мита в Україні у 2003 році знизився на 1,7% і на 1.01.2004 року складав приблизно 11%, у 2004 році цей показник ще зменшився і склав близько 10%, що свідчить про загальну тенденцію зниження рівня оподаткування товарів ввізним митом, і характеризує на даний час перехід загального рівня тарифного захисту від помірного до відкритого (табл. 2.2)

Таблиця 2.2. Вплив рівня митного тарифу

| Вплив на імпорт | Заборон ний | Обмежувальний | Помірний | Відкритий | Вільний |

| Рівень тарифу | <40–100 | <25 | 10–15 | 0–10 | 0 |

У першому півріччі 2005 року показник номінальної ставки Єдиного митного тарифу не змінився і залишався таким, як і на початку року.

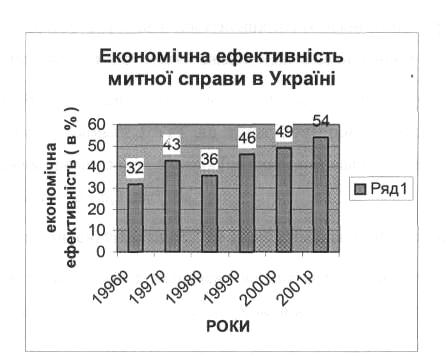

|

Рис. 2.2. Економічна ефективність митної політики на Україні

Аналізуючи цю діаграму можна зробити висновок, що ефективність митної служби зростає. Це відбувається з причини прагнення України до встановлення митного законодавства аналогічного країнам учасницям ЄС. Однією з причин спаду економічних показників в Україні у 2002 році є різке зниження тарифів на деякі імпортуємі товари, що спричинило дисбаланс в політиці протекціонізму та в митній політиці в цілому, тому керівництво встановило межу, яка підтримує баланс та служить регулюючим елементом – це середньо зважена ставка ввізного мита відношення ставки на певний товар (Рт), помноженої на обсяг імпорту цього товару, до загального обсягу всіх товарів. Наприклад:

ставка ввізного мита на відеопрогравачі - 15%

вартість відеопрогравача - 150 $ США

кількість товарів 8000 шт.

загальний обсяг імпортуємого товару за рік – 500000

Середньозважена ставка ввізного мита дорівнюватиме 24%

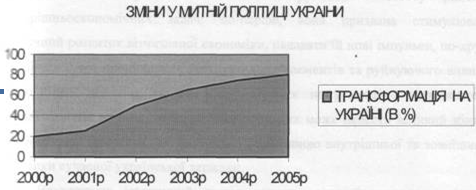

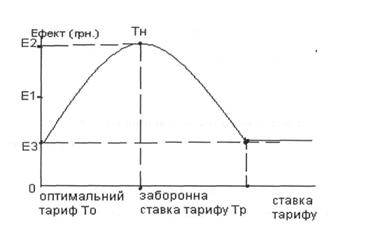

Кінцевою метою трансформації митного тарифу України є досягнення після закінчення перехідного періоду рівня середньозваженої ставки ввізного мита не більше ніж 14%. (рис. 2.3).

митний політика зовнішньоекономічний

Рис. 2.3. Митне обкладення на Україні

Необхідно зазначити, що за результатами Уругвайського раунду переговорів у рамках ГАТТ до кінця 2005 року середній рівень митного обкладення промислових товарів (за винятком нафти) повинен бути знижений на 38–40%, тобто з 6,3 до 3,9%.

В Україні ситуація інша, і це передусім пов’язано з станом її економіки.

На даний момент визначена верхня межа – це 30%. Кількість ставок ввізного мита, рівень яких перевищує встановлену межу, становить близько 20% від їх загальної кількості. Потрібно зазначити, що концепцією трансформації митного тарифу України передбачено поступове зниження верхньої межі, і наступний етап – це 20%. Проглядається тенденція до поступового зниження середньоарифметичної ставки ввізного мита, зокрема станом на 1 червня 2003 року ця цифра становила 12,72%, які встановлені ставки ввізного мита 30% і більше. Становить близько 20% від загальної кількості товарних підсубпозицій.

На даний час кількість товарних підсубпозицій, на які встановлена ставка мита 0%, в Тарифі нараховується близько 16%.

В основному на даний момент існує 7 тарифних коридорів з рівнями ставок 0, 2, 5, 10, 15, 20, та 30%.

Треба взяти до уваги що в таких країнах, як Німеччина та Франція для того, аби підприємства могли покладатися на однозначне використання митного тарифу, митні органи зазначених країн видають «офіційну довідку», яка є чинною в межах Європейського союзу. Правильна класифікація товару є важливим показником щодо не тільки суми визначення митних тарифів, а й для заборони на експорт. Повернення стягнених за експорт сум чи визначення походження товарів. Офіційні митно-правові довідки при цьому є засобом правового захисту.

Згідно з митними тарифами Англії та Німеччини ставки мита є – переважно адвалерними, в Україні теж переважає тенденція до використання таких ставок. Специфічні й комбіновані ставки мита переважно встановлені на сільськогосподарську та харчову продукцію, лікеро-горілчані і тютюнові вироби, продукцію легкої промисловості, автомобілі, відео техніку і на інші види здебільше високоліквідних товарів, які є традиційними об'єктами митної вартості. Відповідно, сума нарахованого мита залежить від митної вартості товарів, методи визначення якої можуть бути різними: звичайна конкурентна ціна, ціна угоди чи фактично зазначена ціна є різним вартісним втіленням будь-якого товару. Для забезпечення найновішої процедури в межах ГАТТ був розроблений кодекс про митну вартість, який використовується як Європейським союзом, так і багатьма іншими країнами. Крім того в митному кодексі Європейської співдружності питанням митної вартості виділено розділ 2, який цілком узгоджений із статтею ГАТТ. У Законі України «Про єдиний митний тариф» питанню митної вартості присвячена лише стаття 16. На практиці митні органи України керуються десятками нормативних документів, які тією, чи іншою мірою регулюють порядок визначення митної вартості.

Найбільша розбіжність цих документів із статтею 7 ГАТТ спостерігається у питаннях індикативних цін чи мінімальної митної вартості.

У Тарифі ставки ввізного мита вказуються в процентах від митної вартості товарів (мито адвалерне), в натуральному грошовому вираженні (мито специфічне) і в комбінованому вигляді, який поєднує в собі два попередніх.

У 2002 році з 9494 товарних підсубпозицій актами законодавства змінені лавки ввізного мита на 2714 товарних підсубпозицій (28.6% від загальної кількості), з них 1478 товарних підсубпозицій змінено постановою КМУ.

У проекті нового митного кодексу України питанням митної вартості та методології її визначення присвячено окремий 10 розділ з 15-ма статтями. Усі методи визначення митної вартості товарів, що оцінюються, відповідають принципам та положенням 7 статті. Крім того, новим Митним кодексом передбачено законодавче закріплення методів визначення митної вартості експортних та імпортних товарів і запровадження декларування митної вартості. Останнє повністю відповідає світовим нормам і сприяє значному поповненню державного бюджету України.

Митні режими, що застосовуються як Україною так і Німеччиною, за містом та охопленням напрямків цілком збігаються. Також схожі між собою митні режими Росії та України – це зрозуміло з причини тісних економічних політичних давніх зв'язків. Відмінності в митному законодавстві полягають в тому, що країни-учасниці ЄС такі як Англія, Німеччина, Франція схильні до зниження ставок ввізного мита та ведення політики лібералізму. Окрім того ці країни поступово трансформують митний кодекс і покладають в основу майбутнього митного регулювання нетарифний метод. Тобто в умовах зменшення дії на міжнародну торгівлю тарифних факторів зростає роль нетарифного регулювання. Складові цих методів:

1. Встановлення експортно-імпортних квот.

2. Ліцензування експорту і імпорту.

3. Експортні субсидії.

4. Недискримінація у зовнішній торгівлі.

Одним із позитивних рішень у Митному кодексі України є прийняття указу «Про створення територіальних митних управлінь» від 8 липня 1994 року. Тобто це указ, який затверджує створення регіональних, обласних митних відділів та відділів на митних підприємствах, здійснюючих великі обсяги операцій з пересуванням товару через кордони України та інших країн. Наприклад на ВАТ «ХБК» У 1999 році було створено такий відділ: «Відділ по оформленню митних декларацій», який мав важливе значення, так як скорочував витрати і час на митне оформлення при транспортуванні вантажів через митну територію України. Такі відділи були створені на великих підприємствах Миколаєва, Дніпропетровська, Запоріжжя. В середньому на таких підприємствах витрати на транспортування і доставку вантажу іноземному партнерові, (якщо це передбачено у контракті) на своє підприємство, знизились на 30%. Тобто при «вчорашніх» 100 грн. витрат на транспортування тепер підприємство витрачає 70 грн.

Приведемо приклад: за контрактом 29.04 2005 «ХБК» транспортує продукцію у Росію. Товар – килими у рулонах (по 50 метрів у кожному), кількість – 100. За контрактом товар треба доставити до споживача 1.05.2005. На митниці оформлення ВМД коштує 10$, при цьому огляд та оформлення товару у святкові дні коштує 15$, +митні збори, +ПДВ. Отже витрати на митне оформлення ВМД становить приблизно 40-45 $, + час мінімум 8–10 годин). На митному відділі у підприємстві процес митного оформлення спрощується, при цьому економиться 10-15$. Ця сума здається незначною, а якщо на місяць товар буде вивозитись за кордон 50-100 разів, то за рік ця сума буде становити 10000–18500$. Отже, як свідчить аналіз митних інструментів Німеччини, Англії, Росії, Франції, та порівняння їх з методами митної політики України, помітною є тенденція щодо уніфікації митного законодавства України з європейськими зокрема та світовим законодавством. Ця трансформація буде проводитись послідовно (рис. 2.4)

Рис. 2.4. Трансформація митної політики

Перспективи такої трансформації значною мірою стимулюються через зволікання з прийняттям нового Митного кодексу України, проект якого розроблено до вимог Всесвітньої митної організації. Але суперечності між застарілою законодавчою базою та підзаконними актами, якими керуються на практиці митні органи України, не дають змоги їм виконувати свої фіскальні функції повною мірою, що негативно впливає на процеси поповнення державного бюджету та зовнішньоекономічну діяльність в цілому.

2.2 Митно-тарифна політика України та її вплив на імпорт та експорт товару

Митну політику України у загальному вигляді можливо визначити як систему політично правових, економічних, організаційних та інших заходів, заправлених на реалізацію і захист зовнішньоекономічних інтересів держави з метою динамічного здійснення політичних та соціально-економічних перетворень за умов формування ринкових відносин.

Митна політика являється однією із основних частин зовнішньої політики держави. Але в умовах формування та розвитку ринкових відносин митна політика придбала значення інструменту і засобу рішення внутрішньо-економічних задач: по-перше, вона призвана стимулювати всебічний розвиток вітчизняної економіки, надавати їй нові імпульси, по-друге зберігати її від проникнення деструктивних елементів та руйнуючого впливу. Недооцінка значення усього набору митних інструментів – правових, організаційних митних, тарифно-контрольних може нанести великий збиток економічним інтересам, які являються серцевиною внутрішньої та зовнішньої політики сучасної української держави.

Враховуючи історичний досвід розвитку митної системи в цілому, порівнюючи його з формуванням сучасної митної системи в Україні, не можна недооцінювати роль інституту митно-тарифного регулювання.

На даний момент механізм існуючого митного регулювання на Україні не відповідає вимогам світової практики його застосування. Як показує світова практика, основними методами митно-тарифного регулювання являються:

1. Захист вітчизняного виробника у тих галузях промисловості, які чітко наладжені та функціонують в країні, а не хаотичне регулювання ввозу імпортних товарів, виробництво яких на Україні відсутнє або по причині географічного розміщення країни не можливе.

2. Поповнення державного бюджету за рахунок виконання суб’єктами ЗЕД експортно-імпортних операцій, причому не за рахунок збільшення розміру ставок мита а за рахунок збільшення обсягу угод зовнішньоекономічних операцій.

3. Можливість розрахунку економічності та ефективності запланованої зовнішньо – економічної операції. Для цього, незалежно від країни походження товару необхідно встановити максимальну специфічну ставку мита на кожний код товарної позиції для товарів, на які встановлена адвалерна ставка мита.

Таким чином якщо при ввезенні визначеного товару сума мита по адвалерній ставці, буде менш ніж сума при стягненні по максимальній ставці, то в цьому випадку повинен стягуватися еквівалент суми по максимальній специфічній ставці. Вживання такого механізму дасть можливість суб'єктам ЗЕД чітко і вірно розрахувати цілеспрямованість та ефективність плануємої зовнішньоекономічної операції, та буде сприяти видаленню такого способу уникнення оплати мита, як заниження митної вартості.

4. Крім того, необхідно враховувати наявність на внутрішньому ринку тих чи інших товарів, а саме обмежувати у визначені проміжки часу ввезення в країну товарів, виробництво яких на даний момент являється збитковим, або їх наявність на внутрішньому ринку покриває попит населення. Для вживання такого механізму необхідно «коефіцієнт ліквідності товару» (показник наявності товару на внутрішньому ринку) по кожному товару [24].

Суть цього коефіцієнту в тому, що чим більше або нижче показник «коефіцієнта ліквідності товару» тим у стільки ж разів більше або нижче адвалерна та максимальна специфічна ставка мита, в період вживання того чи іншого «коефіцієнта ліквідності товару».

Для правильного доцільного регулювання ввозу товару на сучасному етапі митної політики України такий метод встановлення мита: А) Для товару на який встановлена адвалерна ставка мита:

Т = ТП*СА*КЛ*СС*ВК*ЕТ*ВС (2.1)

де:

Т – митна вартість партії товару;

ТП – розмір суми мита;

СА – адвалерна ставка мита для конкретного товару;

КЛ – коефіцієнт ліквідності товару для коду даної позиції;

СС – максимальна специфічна ставка мита для конкретного товару;

ВК – курс НБУ іноземної валюти в валюті України;

ЕТ – об'єм партії товару в одиницях вимірювання, на які

розповсюджується ставка максимального специфічного мита;

ВС – курс НБУ еквівалента специфічної ставки мита у валюті України на день подання ВНД до митного оформлення;

Б) для товару, на який встановлена специфічна ставка мита:

ТП = ЕТ*СС*КЛ*ВС (2.2)

де:

ВС – курс НБУ еквівалента специфічної ставки мита у валюті України на день подачі ВМД на митне оформлення;

В) коефіцієнт ліквідності товару (КЛ) – характеризує наявність потрібної кількості товару на внутрішньому ринці у визначений період часу:

КЛ = В/100%

де:

В-показник заповнення внутрішнього ринку товаром (в%) на визначений період часу.

Г) показник заповнення внутрішнього ринку (В) – характеризує відношення пропозиції на товар на внутрішньому ринку на протязі певного періоду до попиту на цей товар.

В = (П/С)*100% (2.3)

де:

П – пропозиція товару на внутрішньому ринку;

С – попит на товар на внутрішньому ринку – кількість товару, необхідна для задоволення потреба у ньому на внутрішньому ринці.

Таким чином, якщо підставити у формулу (2.2) значення показника заповнення внутрішнього ринку (В) із формули (2.3), коефіцієнт ліквідності товару можна представити у виді наступної залежності:

КЛ = П/С (2.4)

Для розгляду такого методу розрахунку зафіксуємо постійними для товару наступні величини:

1. розмір мінімальної товарної партії;

2. розмір митної вартості мінімальної партії;

Для переводу валют з одної в іншу зафіксуємо для умовного товару наступні курси: 1 екю 1,16 дол. США, 1 екю – 5,5 грн., 1 дол., США 5 грн.

У запропонованій методиці усі розрахунки будемо проводити в дол. США, без застосовування курсів валют ВК та ВС.

Установимо постійні показники:

– розмір мінімальної партії (ЕТ) – 20040 кг.;

– розмір митної вартості мінімальної партії (Т) – 10000 дол. США.;

– ставка мита (при КЛ = 1) – 20% (СА0) але не менше 0,5 екю СС мах. 0) за кг.

Для приміщення методики розрахунку зафіксуємо попит (С) у товарі на внутрішньому ринку сталим і не залежним від часового періоду, у розмірі 1000 тонн.

Значення пропозиції (П) у товарі візьмемо любе, але з розрахунком сезонних умов його наявності на внутрішньому ринку у певні часові періоди.

Приклад методики розрахунку для періоду з 01.01 по 31.03.

Коефіцієнт ліквідності:

КЛ1 = П1/С1 = 625000/ 1000000 (кг) =0,625

Зміна ставки ввізного мита:

для адвалерної ставки:

СА1 = СА0 * КЛ1 = 20% * 0,625 = 12,5%

для специфічної ставки:

ССмах1 = ССмах0* КЛ1 (2.6)

= 0,5 (екю) * 0,625 = 0,3125 (екю)

Розмір суми мита при стягненні по адвалерній ставці (дол. США):

ТП (СА1) = Т*СА1 = 10000 (дол. США)*12,5% = 1250 (дол. США)

Розмір суми мита при стягненні по максимальній специфічній ставці (дол. США):

ТП(ССмах1) = ЕТ*СС мах1 (2.7)

20040 (кг) * 0,3125 (екю) = 6250 (екю)

або

ТП(ССмах1) = 6250 (екю) * 1,16 (дол. США) =7250 (дол. США)

Так як ТП(СА1) < ТП (ССмах1) то подальші розрахунки будемо вести, виходячи із значення ТП(ССмах1).

Кількість товару, необхідна для задоволення попиту на товар на внутрішньому ринку, тобто розрахункова величина зовнішньоторгового грузопотоку (кг):

У1 = С1 – П1 = 1000000 (кг) – 625000 (кг) = 375000 (кг)

Кількість мінімальних товарних партій, необхідних для задоволення попиту у товарі на внутрішньому ринку:

КЕТ1 = У1/ЕТ (2.8)

375000 (кг) / 20040 (кг) = 18,75

Сума надходжень в державний бюджет, при повному задоволенні попиту на товар на внутрішньому ринці, тобто, коли КЛ1 = 1, складе (дол. США)

По аналогії розраховуються показники для других періодів. Результати розрахунку приведені в табл. 2.3.

У тих випадках, коли КЛ >1, збільшення зовнішньоекономічного вантажопотоку не відбувається, так як на даний період пропозиція товару на внутрішньому ринку перебільшує попит на товар (цукор).

Ввозити додатково товари у цей період не доцільно та збитково, так як снує мінімальна вірогідність реалізації товару на внутрішньому ринці. Тому сума надходження грошових засобів від оплати ввізного мита буде мінімальною, тобто виходячи з розрахунку суми мита, оплаченої при митному оформленні одної мінімальної товарної партії (мінімально можливої величини зовнішньо-торгівельного вантажного потоку).

Таким чином проаналізуємо як з допомогою інструментів тарифного регулювання проводиться регулювання вантажопотоку та формування частини державного бюджету. Усі розрахунки ведуться з допомогою програмного засобу Місrosoft Ехсеl.

Таблиця 2.3. Розрахунок впливу зміни величини ввізного мита на економічні показники

| ПОКАЗНИКИ | ПЕРІОДИ | |||

| 1 | 2 | 3 | 4 | |

| 01.01.05 | 01.02.05 | 01.03.05 | 01.04.05 | |

| П, (кг) | 625000 | 1125000 | 875000 | 137500 |

| С, (кг) | 100000 | 100000 | 100000 | 100000 |

| КЛ | 0,625 | 1,125 | 0,875 | 1,375 |

| Розмір мінімальної товарної партії – ЕТ, (кг) | 20040 | 20040 | 20040 | 20040 |

| Зміна розміру ставки ввізного мита (СА та Ссмах) в залежності від КЛ | 12,5% але не менше 0,3125 екю за 1 кг | 22,5% але не менше 0,5625 екю за 1 кг | 17,5% але не менше 0,4375 екю за 1 кг | 27,5% але не менше 0,6875 екю за 1 кг |

| Сума при стягенні по адвалерній ставці мита – ТП (СА), (дол..США) | 1250 | 2250 | 1750 | 2750 |

| Сума при стягненні по специфічній ставці мита | 7250 | 13050 | 10150 | 15950 |

| Кількість товару, необхідного для задоволення попиту – У, (кг), тобто розрахункова величина зовнішньо-торгівельного вантажопотоку. | 375000 | 20040 | 125000 | 20040 |

|

Сума

надходжень в держбюджет |

135937 | 13050 | 63437 | 15950 |

| Кількість мінімальних товарних партій, необхідних для задоволення попиту-КЕТ. | 18,75 | 12500 | ||

На основі даних, одержаних в результаті проведеного розрахунку можна відобразити вплив величини пропозиції товару на внутрішньому ринку, на коефіцієнт ліквідності зроблено таблицю на основі якої створено та відображена залежність, яка показує, наскільки при зміні ставки мита змінюються і такі показники, як надходження грошових засобів при стягненні мита до держбюджету, імпорт товару а також, як з допомогою варіацій ставок мита на імпортний товар можна регулювати його надходження та ціноутворення.

Таблиця 2.4. Вплив величини пропозиції товару на внутрішньому ринку на коефіцієнт ліквідності

| ПРОПОЗИЦІЯ (ТИС ТОНН). | КОЕФІЦІЄНТ ЛІКВІДНОСТІ | РОКИ |

| 600 | 0,7 | 2002 р. |

| 1500 | 1,2 | 2003 р. |

| 900 | 0,85 | 2004 р. |

| 1400 | 1,38 | 2005 р. |

Таким чином можна зробити наступний висновок: збільшення пропозиції товару на внутрішньому ринці приводить до збільшення величини коефіцієнту ліквідності, котрий в свою чергу впливає на збільшення розміру ставки ввізного мита.

Крім того, коефіцієнт ліквідності, з допомогою зміни розміру ставки ввізного мита, справляє суттєвий вплив на величину зовнішньоторговельного вантажопотоку, що можна представити у виді наступної таблиці (табл. 2.5).

Таким чином із таблиці можна зробити наступний висновок: зменшення величини коефіцієнту ліквідності приводить до збільшення величини зовнішньоторгового вантажопотоку за допомогою зменшення ставки ввізного мита (коефіцієнт ліквідності прирівнюється до рівня ставок мита).

Таблиця 2.5. Вплив ставки мита на величину зовнішньоторговельного вантажопотоку

| Періоди | 01.01.05 | 01.02.05 | 01.03.05 | 01.04.05 |

| Пропозиція / вантажопоток (тис. тонн) | 325 | 300 | 287 | 275 |

| Ставка (в%) | 0,2 | 0,3 | 0,35 | 0,4 |

В свою чергу, зовнішньо-торгівельний вантажопотік впливає на величину надходжень грошових засобів в державний бюджет, від сплачення ввізного мита з ввезених товарів, тобто можливо прислідити залежність між величиною надходжень грошових засобів у держбюджет та коефіцієнтом ліквідності за допомогою таблиці (табл. 2.5).

Таблиця 2.6. Вплив величини ставки мита на надходження до держбюджету

| Періоди | 1 | 2 | 3 | 4 |

| Надходження до держбюджету (тис. грн.) | 1400 | 1000 | 800 | 400 |

| Ставка мита | 0,2 | 0,3 | 0,35 | 0,4 |

Таким чином можна зробити наступний висновок: зменшення коефіцієнту ліквідності а значить і ставки мита приводить до збільшення надходження грошових засобів до держбюджету.

Розглянув вищенаведений матеріал можна визначити що:

1. При збільшенні попиту на товар на внутрішньому ринку розмір стави ввізного мита повинен зменшуватися з метою насичення ринку таким товаром.

2. При коефіцієнту ліквідності можливо планування надходжень грошових засобів до держбюджету за рахунок регулювання вантажопотоку. Данні, отримані на основі розрахунків показують, що надходження до держбюджету залежить від розміру ставки ввізного мита.

2.3 Тарифні методи регулювання та їх вплив на економіку країни

Зовнішньоекономічна діяльність держави є реалізацією її співробітництва з іншими державами та інтеграцією у світове товариство. І завдяки тому, що кожна держава прагне обмежити надлишкову конкуренцію, її зовнішня політика використовує ті чи інші заходи протекціонізму.

Україні, як молодій країні необхідно дуже уважно ставитись до своєї зовнішньої політики, тому, що неправильні кроки можуть призвести до серйозних економічних наслідків.

Протекціонізм включає в себе тарифні та нетарифні заходи регулювання ЗЕД – головною його метою є зменшення попиту на імпортний товар, та збільшення його на товари-замінники вітчизняного виробництва.

Тарифні методи регулювання ЗЕД

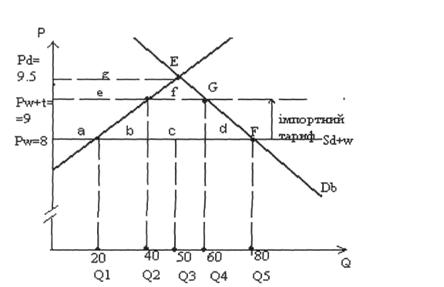

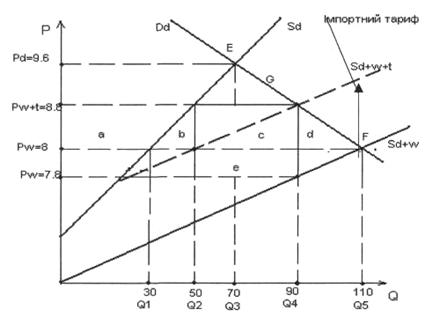

У переважної кількості країн митні тарифи застосовуються до імпорту товару з метою підвищення ціни імпортного товару та захисту тим самим внутрішнього ринку.

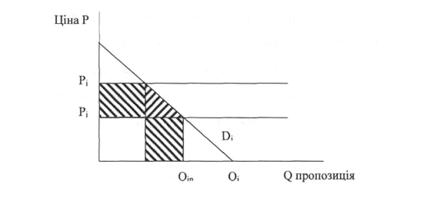

Згідно з поняттям міжнародної економіки важливою являється не сама форма, яку набуває митний тариф у кожному конкретному випадку, і навіть не рівень ставок по окремим товарам, а загальний рівень митного захисту країни. Якщо:

Р![]() – внутрішня ціна

товару,

– внутрішня ціна

товару,

Р![]() – середня

внутрішня ціна товару, котру треба підтримувати,

– середня

внутрішня ціна товару, котру треба підтримувати,

РІм – ціна, по якій товар імпортується,

Рх – ціна, по якій товар експортується,

Т![]() – ставка

специфічного тарифу,

– ставка

специфічного тарифу,

Т![]() – ставка

адвалерного тарифу,

– ставка

адвалерного тарифу,

Т![]() – ставка

змінного тарифу,

– ставка

змінного тарифу,

то внутрішня ціна після обкладення специфічним тарифом складе просто суму ціни, про якій товар імпортується, та ставки тарифу:

Р![]() = РІм + Т

= РІм + Т![]()

Звідки (2.9)

Т![]() = Рб – Рім-

= Рб – Рім-

Ставку специфічного тарифу завжди можна виразити в процентах від вартості одиниці товару, на імпорт якого він накладається, зробив тим самим схожим його з адвалерним тарифом складе:

Р![]() = РІм х (1+Т

= РІм х (1+Т![]() ),

),

Звідки (2.10)

Т![]() = Р

= Р![]() – РІм/ РІм

– РІм/ РІм

Якщо припустити, що експорт країни не обкладається митом та що імпорт усіх товарів обкладається митом по єдиній ставці, то формула 6.2 припускається, як узагальнена формула митного обкладення, яка показує, що рівень тарифу повинен бути рівний процентному перевищенню внутрішньої ціни товару над ціною, по якій такий же товар імпортується з-за кордону.

Змінний тариф [2.11], який сприяє підтримуванню постійного рівня внутрішніх цін, представляється як різниця між середньою внутрішньою ціною, рівень якої треба підтримувати, та імпортною ціною товара, яка може змінюватися. Ставка змінного тарифу теж змінюється та підтримує середній рівень внутрішньої ціни незмінним.

Т![]() =Р

=Р![]() - РІМ (2.11)

- РІМ (2.11)

Якщо врахувати, що тарифні ставки в усіх країнах диференційовані в залежності від того, які товари імпортуються, то особливе значення набуває визначення не номінального рівня тарифного захисту, а ефективного (див приклад 1).

Ефективна ставка тарифу – реальний рівень митного обкладення кінцевих імпортних товарів, обчислений з урахуванням мита, яким вони обкладаються. Тобто рівень митного захисту обчислюється наступним чином, якщо:

ТЕ – ефективний рівень митного захисту,

ТN – номінальна ставка тарифу на кінцевий продукт,

ТIм – номінальна ставка тарифу на імпортовані частини та компоненти,

Тf – номінальний рівень митного захисту,

А – доля вартості імпортованих компонентів у вартості кінцевого продукту, то

ТЕ=TN-Ах *ТІМ/(1-А). (2.12)

3 формули 2.12 виходить, що:

1 – якщо у виробництві продукту не використовуються імпортні компоненти (А = 0), ефективний рівень митного захисту дорівнює номінальному (ТЕ = Тf);

2 – якщо ставка митного тарифу на кінцеву продукцію та на імпортні компоненти однакова (Тf – ТIм), то ефективний рівень митного захисту знову дорівнює номінальному.

3 – якщо ставка митного тарифу на продукцію більше, чим ставка тарифу на імпортні компоненти, тоді ефективна ставка на товар більше номінальної; та навпаки:

4 – ставка ефективного рівня митного тарифу (ТЕ) зростає по мірі збільшення частки імпортних компонентів в продукції (збільшення коефіцієнту А);

5 – ставка ефективного рівня митного тарифу падає по мірі росту тарифу на імпортні компоненти (ТІМ); та навпаки: