Рефераты по международному публичному праву

Рефераты по международному частному праву

Рефераты по международным отношениям

Рефераты по культуре и искусству

Рефераты по менеджменту

Рефераты по металлургии

Рефераты по муниципальному праву

Рефераты по налогообложению

Рефераты по оккультизму и уфологии

Рефераты по педагогике

Рефераты по политологии

Рефераты по праву

Биографии

Рефераты по предпринимательству

Рефераты по психологии

Рефераты по радиоэлектронике

Рефераты по риторике

Рефераты по социологии

Рефераты по статистике

Рефераты по страхованию

Рефераты по строительству

Рефераты по таможенной системе

Сочинения по литературе и русскому языку

Рефераты по теории государства и права

Рефераты по теории организации

Рефераты по теплотехнике

Рефераты по технологии

Рефераты по товароведению

Рефераты по транспорту

Рефераты по трудовому праву

Рефераты по туризму

Рефераты по уголовному праву и процессу

Рефераты по управлению

Реферат: Валютный контроль

Реферат: Валютный контроль

Понятия, используемые в настоящей работе:

1. «Резиденты»:

а) физические лица, имеющие постоянное местожительство в Российской Федерации, в том числе временно находящиеся за пределами Российской Федерации;

б) юридические лица, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

г) дипломатические и иные официальные представительства Российской Федерации, находящиеся за пределами Российской Федерации;

д) находящиеся за пределами Российской Федерации филиалы и представительства резидентов, указанных в подпунктах «б» и «в» настоящего пункта.

2. «Нерезиденты»:

а) физические лица, имеющие постоянное местожительство за пределами Российской Федерации, в том числе временно находящиеся в Российской Федерации;

б) юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

г) находящиеся в Российской Федерации иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства;

д) находящиеся в Российской Федерации филиалы и представительства нерезидентов, указанных в подпунктах «б» и «в» настоящего пункта.

3. «Валютные операции»:

а) операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

б) ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из Российской Федерации валютных ценностей;

в) осуществление международных денежных переводов.

г) расчеты между резидентами и нерезидентами в валюте Российской Федерации.

4. «Текущие валютные операции»:

а) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности), а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

б) получение и предоставление финансовых кредитов на срок не более 180 дней;

в) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

г) переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства, а также другие аналогичные операции.

5. «Валютные операции, связанные с движением капитала»:

а) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

б) портфельные инвестиции, то есть приобретение ценных бумаг;

в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

г) предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности);

д) предоставление и получение финансовых кредитов на срок более 180 дней;

е) все иные валютные операции, не являющиеся текущими валютными операциями.

6. «Уполномоченные банки» – банки и иные кредитные учреждения, получившие лицензии Центрального банка Российской Федерации на проведение валютных операций.

7. «Экспорт товаров» – таможенный режим, при котором товары вывозятся за пределы таможенной территории Российской Федерации без обязательства об их ввозе на эту территорию.

8. «Валютная выручка» – валюта, переведенная или подлежащая переводу в пользу Экспортера нерезидентом в качестве оплаты за экспортируемые по внешнеторговой сделке товары.

Таможенный контроль за репатриацией валютной выручки от экспорта товаров.

Введение

Краткая история возникновения системы валютного регулирования.

Система валютного регулирования в России со времен СССР претерпела существенные изменения. В СССР она основывалась на монополии государства, которая заключалась в том, что права на совершение операций в валюте, включая само владение валютой, принадлежали исключительно государству. Все платежи и поступления в валюте осуществлялись в рамках валютного плана страны, а валюта как собственность государства продавалась и покупалась у советских организаций и граждан по фиксированному официальному курсу, установленному Госбанком СССР. Обращение валюты и валютных ценностей внутри страны, включая владение ими, преследовалось в уголовном порядке.

Валютное регулирование в СССР отражало все наиболее характерные черты валютной монополии государства. Наличие строго регламентируемого состава потенциальных участников внешнеэкономической деятельности, единственного банка (Внешэкономбанк СССР), осуществляющего международные расчеты, строжайшая централизация валютных поступлений и жесткий контроль за их использованием составляли систему валютного контроля без формального декларирования ее наличия и определения органов, осуществляющих такой контроль.

Ситуация изменилась во второй половине 80-х годов в связи с либерализацией в области внешнеэкономической деятельности, а следовательно, и появлением возможности использования предприятиями и организациями валютных средств, полученных в результате экспорта товаров, работ, услуг, либо приобретенных на внутреннем валютном рынке страны. Данные процессы активно стимулировались начавшейся в это же время широкомасштабной реформой банковской системы, приведшей к бурному росту разветвленной сети уполномоченных (получивших право на проведение валютных операций) банков, осуществляющих международные расчеты.

Однако, происшедшие изменения структуры государственного устройства СССР, образование суверенного государства Российской Федерации изменили приоритеты реализации основных направлений развития экономической политики, в том числе и в области валютного регулирования. Встала необходимость скорейшей разработки единого нормативного акта в области валютного законодательства, именно 9 октября 1992 г. был принят Закон РФ « О валютном регулировании и валютном контроле» № 3615-1 (далее Закон).

Введение Закона впервые определило само понятие «валютного контроля», при этом было установлено, что целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций, а также определены основные направления валютного контроля:

- Определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий и разрешений;

- Проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке РФ;

- Проверка обоснованности платежей в иностранной валюте;

- Проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте РФ.

Таким образом, Закон установил целый ряд направлений валютного контроля и регулирования, охватывающих практически весь спектр валютных операций резидентов и нерезидентов на территории РФ. В организационном и методологическом плане была поставлена задача организации и построения глобальной системы валютного контроля Российской Федерации.

Причины необходимости создания эффективного валютного контроля.

Появление в действующем законодательстве нормативной базы, регламентирующей валютные правоотношения резидентов и нерезидентов Российской Федерации, было обусловлено особенностями экономического развития государства, попыткой защиты национальной валюты РФ, а также необходимостью систематизировать большое количество так называемых «валютных ограничений» (норм, не позволяющих в ряде случаев свободно осуществлять валютные операции), «разрозненное» существование которых создавало определенные трудности как для их толкования, так и для их практического применения.

Конечно же, существование такой нормативной базы нуждается в мощной практической поддержке, то есть подразумевает наличие административного механизма, способного в случае необходимости создать условия для контроля за исполнением действующего законодательства при осуществлении валютных операций и в случае выявления нарушений привлечь к ответственности нарушителей. Необходимо отметить, что валютный контроль является только надстройкой системы валютного регулирования в целом (если такая система предполагает наличие валютных ограничений) и решает вполне конкретный задачи, поставленные перед ним в тот или иной момент экономического развития общества.

Итак, валютное регулирование, как часть денежно-кредитной политики государства, направлено на достижение и поддержание экономической стабильности в обществе, обеспечение экономической безопасности, установление порядка проведения операций с валютными ценностями и реализуется через механизм валютных ограничений и валютного контроля.

Компетенция таможенных органов в области валютного контроля.

Таможенные органы в области валютного контроля в мировой практике.

Валютный контроль активно использовался абсолютным большинством государств в критические для их экономики периоды, связанные с необходимостью восстановления хозяйства в послевоенные годы либо либерализации экономических отношений, в целях защиты финансовой самостоятельности, стабильности их денежной системы, укрепления курса национальной валюты, мобилизации валютных ресурсов.

В соответствии с особенностями развития различных стран при определении форм и методов валютного контроля существовали достаточно серьезные различия. Кроме того значительные расхождения наблюдались в сроках действия систем контроля, тактике отказа от валютных ограничений. Тем не менее, такие государства объединяло понимание того, что на определенном этапе развития, при умелом использовании этого механизма, валютный контроль может служить одним из важных элементов экономической политики государства, обеспечивающих стабильность и поэтапность рыночных реформ, сохранение валютных ресурсов государства на стадии сложного переходного периода.

Система валютного контроля достаточно успешно реализовывалась в различные периоды во Франции, Великобритании, Японии, Германии, Австрии, Италии, Новой Зеландии, Ирландии, Испании и во многих других государствах.

Системы валютного контроля, ограничивающие валютные операции с использованием административных мер, в настоящий момент функционируют, например, в Венгрии, Чехии и Словакии. В Греции и Португалии до настоящего момента существуют ограничения на операции, связанные с движениями капиталов. В Польше контроль за полнотой репатриации валютной выручки осуществляют уполномоченные банки при наличии либеральной заявительной системы открытия счетов резидентами за границей.

Таким образом, можно говорить о широком спектре тактических подходов при организации валютного контроля, которым может воспользоваться государство.

Необходимо отметить, что даже в случае формальной отмены валютного контроля, как правило, осуществляется хотя бы статистическое наблюдение за процессами, происходящими при движении капиталов, зачастую при этом используются механизмы ранее применявшиеся в валютном контроле (Германия, Япония). Эти же механизмы государства задействуют и для реализации задач, связанных с борьбой с «отмыванием грязных денег», чему в настоящий момент мировым сообществом уделяется чрезвычайно серьезное внимание.

Учитывая наиболее развитые механизмы валютного контроля, предлагается остановиться на рассмотрении опыта Бельгии и Франции в данном направлении.

Организация валютного контроля в Бельгии.

Система валютного контроля Бельгии функционировала в период с 1955 по 1990 гг. Ее основой стал так называемый «двойной валютный рынок», т.е. применение различных форм и методов регулирования текущих валютных операций и операций, связанных с движением капиталов.

Национальный банк Бельгии (БНБ) регламентировал операции на рынке текущих валютных операций, в том числе путем поддержания курса национальной валюты (только для целей текущих операций).

Операции, связанные с движением капиталов, осуществлялись на "нерегулированном" "свободном" рынке. Таким образом, риски осуществления «капитальных» операций из-за влияния рыночных факторов значительно превышали риски регулируемого рынка.

Основной орган валютного контроля – Бельгийско-Люксембургский институт валютного контроля (ИВК), которому парламентом Бельгии были делегированы серьезные полномочия. ИВК имел собственный бюджет, в который зачислялось 0,2% от суммы каждой сделки. Сотрудникам института было предоставлено право на осуществление расследований незаконных валютных операций и передачу материалов в судебные органы. В то же время имелась возможность не передавать дела в суд в случае, если нарушитель признавал свою вину и добровольно уплачивал штрафы.

Большая роль отводилась уполномоченным банкам, осуществляющим основную техническую роль по контролю за репатриацией валютной выручки.

Задача таможенных органов Бельгии сводилась к необходимости представления в ИВК таможенных деклараций, подтверждающих перемещение товаров через границу. Уполномоченный банк, в свою очередь, в случае осуществления валютных операций, связанных с организацией расчетов по внешнеэкономической сделке заполнял специальный формуляр, фиксируя основные условия платежа, позволяющие отнести данную операцию к разряду текущих или капитальных. Отчетность направлялась банками в ИВК в 3-х видах – при осуществлении расчетов, связанных с экспортом, импортом и транзитными поставками. Таким образом, банки контролировали направление проводимой операции в тот или иной сегмент валютного рынка, а участники ВЭД получали возможность либо использования льготного курса при осуществлении текущих операций, либо рыночного курса на рынке капитальных операций (разница достигала 2%).

ИВК помимо контрольных функций выполнял роль аналитического центра, обрабатывая данные таможенных органов и банков.

Система «двойного валютного рынка», при ее громоздкости и реальной возможности принятия (уполномоченными банками) субъективных решений, в то же время позволяла сделать привлекательным для иностранных инвесторов рынок капитальных операций, поскольку на данном сегменте валютного рынка завышенный курс позволял получать серьезную прибыль уже только за счет курсовой разницы.

Необходимо отметить, что при развитой системе контроля валютных операций, связанных с внешнеторговой деятельностью и основанной на сопоставлении данных таможенных органов и банков, эффективность контроля услуг была чрезвычайно мала и основывалась только на доверии к уполномоченным банкам.

Организация валютного контроля во Франции

В период с 1939 по 1989 гг. во Франции существовала одна из наиболее развитых и детально проработанных глобальных систем валютного контроля. В зависимости от складывающейся экономической и политической обстановки в указанное время наблюдались колебания от введения чрезвычайно жестких административных мер до почти полной их либерализации, вплоть до отмены контроля при осуществлении текущих валютных операций.

Ужесточение системы валютного контроля наблюдалось в периоды с 1939 по 1967 гг., май – октябрь 1968 г., октябрь 1968 г. – август 1969 г., 1973-1974 гг., 1981 г. Постепенное ослабление контроля, начиная с 1983 г. было завершено его отменой в конце 1989 г. Однако следует отметить, что законодательство Франции позволяет в случае необходимости в любой момент вновь ввести в действие как отдельные элементы валютного контроля, так и систему в целом.

Система валютного контроля Франции охватывала все виды валютных операций и распространялась на территорию Франции и государств, использующих французский франк в качестве национальной валюты («зона франка»), при этом особое внимание уделялось следующим вопросам:

¾ обязательная репатриация валютной выручки с ее 100% продажей за национальную валюту;

¾ осуществление всех видов валютных операций только через уполномоченные банки;

¾ осуществление валютных операций только после обоснования их необходимости в строго регламентированном порядке;

¾ контроль за валютообменными операциями, перемещением через границу валютных ценностей и национальной валюты;

¾ строгая регламентация операций, связанных с движением капиталов, включая осуществление как иностранных, так и французских инвестиций.

Непосредственная реализация контроля во Франции после 1969 г. была возложена на следующие органы.

1. Министерство финансов:

¾ Казначейское управление (разработка стратегических направлений в области валютного регулирования и контроля, контроль инвестиций);

¾ Главное таможенное управление (контроль за валютными операциями «коммерческого» характера, а также неторговыми операциями, связанными с перемещением через границу иностранной валюты, национальной валюты, ценных бумаг, платежных документов и фондовых ценностей в иностранной и национальной валюте, драгоценных металлов и камней; осуществление мероприятий по выявлению нарушителей и применению к ним санкций);

¾ Страховое управление (контроль за валютными операциями, связанными с исполнением договоров страхования).

2. Национальный банк Франции – «Банк де Франс» (регламентация и контроль операций финансового характера в иностранной и национальной валюте – кредиты, ссуды).

3. Уполномоченные банки или «избранные посредники» (контроль за исполнением валютных операций, осуществляемых через банки).

4. Министерство промышленности (вопросы патентования и приобретения нерезидентами французских промышленных предприятий).

Таким образом, во Франции вопросами валютного контроля в пределах своей компетенции занимался целый ряд уполномоченных органов валютного контроля, однако в виду серьезных объемов именно внешнеторговой деятельности основную «полицейскую» роль выполняли таможенные органы Франции, структурно входящие в состав Министерства финансов.

Основу контроля «коммерческих» операций (включая операции, связанные с предоставлением услуг) составляла двухуровневая схема:

¾ контроль уполномоченными банками («избранными посредниками»);

¾ контроль таможенными органами (в этих целях были созданы специальные подразделения).

Роль банков была чрезвычайно важна, поскольку все валютные операции осуществлялись только через них и имелась возможность предотвратить нарушение на стадии предварительной проверки операций. Предполагалась большая степень доверия к банкам, которые обязаны были информировать таможенные органы о всех нарушениях действующего законодательства.

В целях организации валютного контроля при осуществлении экспортных и импортных поставок товаров обязательным условием было «банковское домицилирование», то есть проведение всех расчетов по сделке только в конкретном уполномоченном банке по выбору клиента. В банке заводилось дело о домицилировании, которому присваивался специальный номер. Указанный номер в обязательном порядке фиксировался в едином административном документе (аналог ГТД) при таможенном оформлении товаров в целях дальнейшего направления данных о перемещении товаров через границу в банк-домицилиат. Одним из основных элементов непосредственного контроля было сопоставление банками таможенных документов и информации о реальных движениях валютных средств на счетах своего клиента.

Данные о любом нарушении установленных правил банк в обязательном порядке направлял в таможенные органы для проведения необходимого расследования и применения к нарушителям санкций.

На более позднем этапе организации контроля основу информационно-аналитической обработки базы данных валютного контроля составила специально созданная автоматизированная система, позволившая таможенным органам осуществлять глобальный контроль по каждой валютной операции.

Помимо валютного контроля информация, полученная в результате действия системы, активно использовалась для составления торгового и платежного баланса Франции.

Неотъемлемой частью организации валютного контроля было осуществление таможенными органами проверок бухгалтерской и иной отчетной документации участников ВЭД, позволяющее проверять достоверность данных, представляемых как предприятиями, так и банками.

Как будет видно далее система валютного контроля в РФ имеет прямую аналогию с французской моделью построения валютного контроля и места в ней таможенных органов.

Место таможенных органов в системе органов и агентов валютного контроля РФ.

Валютный контроль осуществляется органами валютного контроля (Центральным банком РФ, Государственным таможенным комитетом (ГТК) РФ и Правительством РФ) и агентами валютного контроля (организациями, которые в соответствии с законодательными актами Российской Федерации могут осуществлять функции валютного контроля).

При этом налагать штрафы, предусмотренные валютным законодательством, за нарушение законодательства о валютном регулировании имеют право только органы валютного контроля (в том числе и по представлению агентов).

Полномочия органов и агентов валютного контроля (статья 12 Закона "О валютном регулировании и валютном контроле"):

1. Органы валютного контроля в пределах своей компетенции издают нормативные акты, обязательные к исполнению всеми резидентами и нерезидентами в Российской Федерации.

2. Органы и агенты валютного контроля в пределах своей компетенции:

а) осуществляют контроль за проводимыми в Российской Федерации резидентами и нерезидентами валютными операциями, за соответствием этих операций законодательству, условиям лицензий и разрешений, а также за соблюдением ими актов органов валютного контроля;

б) проводят проверки валютных операций резидентов и нерезидентов в Российской Федерации.

3. Органы валютного контроля определяют порядок и формы учета, отчетности и документации по валютным операциям резидентов и нерезидентов.

Эти полномочия являются общими для всех органов валютного контроля. Помимо этого разные органы валютного контроля имеют отличные друг от друга полномочия, обусловленные их компетенцией, целями и задачами, а также структурно-организационной формой.

Рассмотрим полномочия отдельных органов и агентов валютного контроля.

Согласно Федеральному закону «О Центральном банке Российской Федерации» от 2 декабря 1990 г. N 394-1 в части валютного регулирования и валютного контроля Банк России выполняет следующие функции: осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами; организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки, которые в соответствии с законодательством Российской Федерации являются агентами валютного контроля, подотчетными Банку России. Центральный Банк Российской Федерации устанавливает условия открытия и ведения уполномоченными банками счетов резидентов в иностранной валюте, устанавливает порядок открытия счетов резидентов в иностранной валюте за пределами Российской Федерации.

В соответствии со ст.15 Федерального конституционного закона от 17 декабря 1997 г. N 2-ФКЗ "О Правительстве Российской Федерации", Правительство осуществляет в соответствии с Конституцией Российской Федерации, федеральными конституционными законами, федеральными законами, нормативными указами Президента Российской Федерации валютное регулирование и валютный контроль. Помимо полномочий указанных в ст. 12 Закона "О валютном регулировании и валютном контроле", Правительство определяет порядок совершения сделок с драгоценными металлами, природными драгоценными камнями, а также жемчугом, по согласованию с Центральным банком Российской Федерации определяет порядок предоставления и получения резидентами отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности).

Согласно Указу Президента РФ от 24 сентября 1993 г. N 1444, Федеральная служба России по валютному и экспортному контролю (ВЭК) является центральным органом федеральной исполнительной власти, образованным для реализации функций Правительства Российской Федерации по валютному и экспортному контролю, главная задача которого - проведение единой общегосударственной политики в области организации контроля и надзора за соблюдением законодательства Российской Федерации в сфере валютных, экспортно-импортных и иных внешнеэкономических операций. При этом, в отличие от ЦБ РФ, Федеральная служба России по валютному и экспортному контролю не наделена функциями по изданию обязательных для исполнения нормативных актов и установлению правил учета и отчетности по валютным операциям. Эти функции сохранены за Правительством России.

Таким образом, основными функциями ВЭК являются:

1) осуществление контроля за проводимыми в России резидентами и нерезидентами валютными операциями, за соответствием этих операций валютному законодательству, условиям лицензий и разрешений, а также за соблюдением ими актов органов валютного контроля;

2) проведение проверок валютных операций резидентов и нерезидентов в России.

В соответствии с возложенными задачами и функциями ВЭК РФ имеет право привлекать юридических и физических лиц в установленном порядке к ответственности за нарушение законодательства РФ и ведомственных нормативных актов, регулирующих внешнеэкономические операции.

С принятием 18 июня 1993 г. Таможенного кодекса (ТК) Российской Федерации валютное законодательство дополнено нормами, касающимися наделения ГТК РФ статусом органа валютного контроля, а иных таможенных органов - статусом агентов валютного контроля. Статьи 199-201 ТК России определяют компетенцию таможенных органов в области валютного контроля следующим образом.

Таможенные органы осуществляют валютный контроль за перемещением через таможенную границу Российской Федерации, за исключением периметров свободных таможенных зон и свободных складов, валюты Российской Федерации, ценных бумаг в валюте Российской Федерации, валютных ценностей, а также за валютными операциями, связанными с перемещением через указанную границу товаров и транспортных средств.

Таможенные органы Российской Федерации осуществляют валютный контроль в соответствии с валютным законодательством Российской Федерации и Таможенным кодексом применительно к таможенному контролю.

При выявлении таможенными органами Российской Федерации в ходе осуществления валютного контроля нарушений валютного законодательства Российской Федерации, являющихся одновременно нарушениями таможенных правил, либо правонарушениями, посягающими на нормальную деятельность таможенных органов Российской Федерации, лица несут ответственность в соответствии с Таможенным кодексом.

В иных случаях ответственность за нарушения валютного законодательства Российской Федерации, выявленные таможенными органами Российской Федерации, наступает в соответствии с валютным и другим законодательством Российской Федерации.

Согласно Закону РФ от 24 июня 1993 г. N 5238-I "О федеральных органах налоговой полиции", органы налоговой полиции имеют право пользоваться при исполнении служебных обязанностей правами, предоставленными законодательством агентам валютного контроля. Статус налоговой полиции как правоохранительного органа может ввести в заблуждение относительно ее полномочий в сфере валютного контроля. Следует подчеркнуть, что налоговая полиция пользуется правом агента, а не органа валютного контроля, и, следовательно, она не имеет права применять меры ответственности за несоблюдение валютного законодательства. Однако, согласно п.8 Указа Президента РФ от 14 июня 1992 г. N 629 "О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин", за незачисление валютной выручки от экспорта товаров на счета в уполномоченных банках предприятия подвергаются штрафу, налагаемому Государственной налоговой службой Российской Федерации (в настоящее время Министерство по налогам и сборам) или Инспекцией валютного контроля, в размере всей сокрытой выручки в иностранной валюте или рублевого эквивалента суммы штрафа по курсу Центрального банка. Суммы штрафа поступают в федеральный бюджет Российской Федерации.

Некоторыми функциями и полномочиями обладают также Министерство финансов, Министерство торговли, Федеральная комиссия по рынку ценных бумаг, Гохран.

Компетенция таможенных органов в области валютного контроля РФ.

ТК России дано определение компетенции таможенных органов в области валютного контроля: "Таможенные органы Российской Федерации осуществляют валютный контроль за перемещением лицами через таможенную границу Российской Федерации, за исключением периметров свободных таможенных зон и свободных складов, валюты Российской Федерации, ценных бумаг в валюте Российской Федерации, валютных ценностей, а также за валютными операциями, связанными с перемещением через указанную границу товаров и транспортных средств".

Важным условием валютного контроля за осуществлением внешнеторговой деятельности является перемещение через таможенную границу Российской Федерации предметов внешнеторговой деятельности – товаров, работ, услуг, информации, результатов интеллектуальной деятельности.

Объектами валютного контроля для таможенных органов являются: перемещение через таможенную границу Российской Федерации валюты Российской Федерации, ценных бумаг в валюте Российской Федерации, валютных ценностей, а также валютные операции, связанные с перемещением через указанную границу товаров и транспортных средств.

В качестве субъектов валютного контроля выступают участники валютного рынка – физические и юридические лица, являющиеся резидентами и нерезидентами. Применительно к валютному контролю при экспорте товаров, субъектами являются участники внешнеэкономической деятельности – экспортеры и их контрагенты.

Все таможенные органы осуществляют функции валютного контроля в пределах своей компетенции (ст. 10 ТК России). С этой целью в их составе действуют специально созданные структурные подразделения:

· в ГТК России – Управление валютного контроля;

· в региональных таможенных управлениях – отделы контроля таможенной стоимости и валютного контроля или отделы валютного контроля;

· в таможнях – отделы таможенного оформления и таможенного контроля, а также отделы контроля таможенной стоимости и валютного контроля, отделы валютного контроля;

· в таможенных постах – действуют таможенные инспекторы по валютному контролю.

В развитие законодательных норм, определяющих общую концепцию ведения валютного контроля, ГТК России и Банком России в последующем были приняты подзаконные акты, конкретизирующие технологию и организацию валютного контроля за экспортно-импортными операциями. К таким документам относятся следующие нормативные акты: Инструкция ЦБ РФ и ГТК РФ от 12 октября 1993 г. NN 19, 01-20/10283 "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки от экспорта товаров", Инструкция ЦБ РФ и ГТК РФ от 26 июля 1995 г. NN 30, 01-20/10538 "О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары", Приказ ГТК РФ от 11 марта 1997 г. N 110 "Об особенностях осуществления таможенного контроля и таможенного оформления товаров, перемещаемых через таможенную границу Российской Федерации при совершении внешнеторговых бартерных сделок", Положение об осуществлении контроля и учета внешнеторговых бартерных сделок, предусматривающих перемещение товаров через таможенную границу Российской Федерации (утверждено ВЭК РФ, МВЭС РФ, ГТК РФ 2, 9, 11 апреля 1997 г. NN 07-26/768, 10-83/1355, 01-23/6678), Письмо ГТК РФ от 21 августа 1997 г. N 01-15/16139 "О приказе ГТК России от 19.08.97 N 500 "Об осуществлении валютного контроля в отношении товаров, перемещаемых через таможенную границу Российской Федерации по контрактам, заключенным в счет государственных кредитов" и т.д.

Организация контроля за поступлением валютной выручки от экспорта товаров.

Законодательное определение экспорта товаров дано в ст. 97 Таможенного кодекса Российской Федерации: «Экспорт товаров - таможенный режим, при котором товары вывозятся за пределы таможенной территории Российской Федерации без обязательства об их ввозе на эту территорию».

Перечень требования таможенного режима «экспорт товаров» установлен в ст. 98 Таможенного кодекса Российской Федерации, при этом указанный перечень не носит исчерпывающий характер, а диспозиция данной статьи носит не только описательный, но и бланкетный характер, так как: «экспорт товаров осуществляется при условии... выполнения других требований, предусмотренных настоящим Кодексом и иными актами законодательства по таможенному делу».

Первым ведомственным документом, разработанным во исполнение Закона Российской Федерации "О валютном регулировании и валютном контроле" и Таможенного кодекса Российской Федерации в области валютного регулирования, стала "Инструкция о порядке осуществления валютного контроля за поступлением валютной выручки от экспорта товаров", утвержденная 12 октября 1993 г. Банком России (№ 19) и ГТК России (№ 01-20/10283).

Указанной Инструкцией установлена технологическая схема контроля, в которой, задействованы экспортер, обслуживающий его уполномоченный банк (им может быть любой орган, имеющий лицензию Банка России на проведение валютных операций), таможенные учреждения, оформляющие вывоз товаров, ГТК России, Банк России или его главное территориальное управление.

К актам законодательства по таможенному делу, устанавливающим требования, предъявляемые при экспорте товаров, относятся: Указ Президента Российской Федерации от 14.06.92 № 629 «О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин», Указ Президента Российской Федерации от 30.12.91 № 335 «О формировании республиканского валютного резерва РСФСР в 1992 году» и от 14.06.92 № 629 «О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин», Постановление Совета Министров - Правительства Российской Федерации от 06.03.93 № 205 «Об усилении валютного и экспортного контроля и о развитии валютного рынка», Инструкция от 12.10.93 Банка России № 19 и ГТК России № 01-20/10283 «О порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки от экспорта товаров» и ТК России.

Таким образом, законодательными актами Российской Федерации установлено не только требование об обязательном зачислении резидентами валютной выручки на счета в уполномоченных банках на территории Российской Федерации, но и конкретизировано это требование применительно к экспорту товаров.

В целях наиболее полной реализации данных положений ГТК России был издан ряд нормативных актов (в т.ч. Приказ ГТК России от 24.07.95 № 467), дающих разъяснения по применению действующих норм валютного и таможенного законодательства Российской Федерации и регламентирующих служебную деятельность должностных лиц таможенных органов Российской Федерации по данному вопросу.

В частности в п.1 Приказа ГТК России от 24.07.95 № 467 предписано исходить из того, что «...обязательное зачисление в установленном порядке на счета в уполномоченных банках всей валютной выручки от экспорта товаров в определенные законодательством сроки исполнения текущих валютных операций либо в сроки, определенные Центральным банком Российской Федерации для валютных операций, связанных с движением капитала (если иное не разрешено Центральным банком Российской Федерации), является требованием таможенного режима экспорта наряду с иными требованиями, установленными ст. 98 Таможенного кодекса Российской Федерации». При этом необходимо отметить, что Приказ ГТК России от 24.07.95 № 467 зарегистрирован в Министерстве юстиции Российской Федерации 08.08.95 № 923, законность его издания и регистрации подтверждена Верховным Судом РФ (Решение от 17.10.97 № ГКПИ 97-375).

Данная норма нашла свое подтверждение и в Указе Президента Российской Федерации от 18.08.96 № 1209 «О государственном регулировании внешнеторговых бартерных сделок» (п.7): «При осуществлении таможенного оформления и таможенного контроля товаров, вывозимых с таможенной территории Российской Федерации по внешнеторговым сделкам (включая бартерные сделки) в соответствии с таможенным режимом экспорта, исходить из того, что обязательный ввоз товаров, работ, услуг, результатов интеллектуальной деятельности, эквивалентных по стоимости экспортированным товарам, либо зачисление на счета в уполномоченных банках валютной выручки от экспорта товаров в установленном порядке (если иное не предусмотрено настоящим Указом и иными актами законодательства Российской Федерации) является требованием таможенного режима экспорта товаров в соответствии со ст. 98 Таможенного кодекса Российской Федерации».

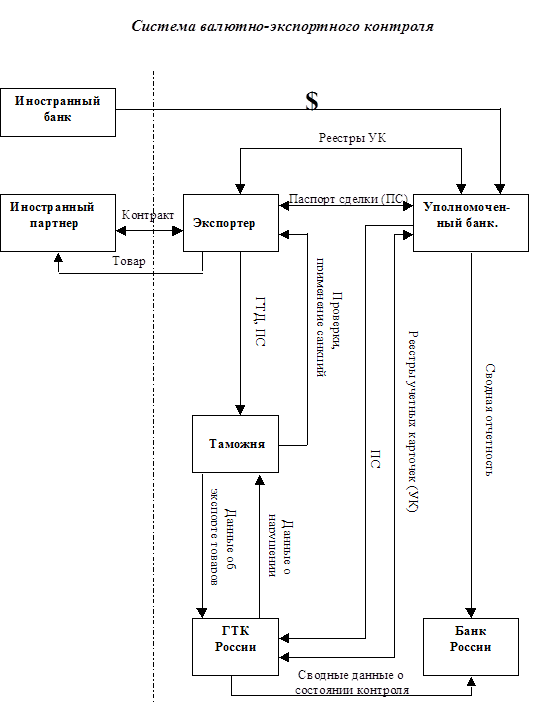

Валютно-экспортный контроль основан на сопоставлении информации, передаваемой таможенными органами, о стоимости экспортируемого товара и дате его перемещения через российскую таможенную границу и информации уполномоченных банков о размере валютных средств, поступивших за данный товар, и дате поступления валютной выручки (смотри Схему 1). Основой этого механизма является обязанность экспортера обеспечить зачисление валютной выручки от экспорта на свои валютные счета в уполномоченных банках Российской Федерации.

Совместной Инструкцией Банка России и Государственного таможенного комитета Российской Федерации от 12 октября 1993 г. № 19 и № 01-20/10283 (соответственно) "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки от экспорта товаров" (далее - Инструкция) предусмотрено оформление экспортером Паспорта сделки (ПС), являющегося базовым документом валютного контроля и содержащего сведения о внешнеторговой сделке, необходимые для осуществления этого контроля.

С подписанием ПС экспортер принимает на себя ответственность за полное соответствие сведений, приведенных в ПС, условиям контракта, на основании которого был оформлен данный ПС, а также за зачисление в полном объеме и в установленные сроки выручки от экспорта товаров по контракту, на основании которого был составлен ПС (пункт 3.2 Инструкции).

Постановлением Правительства Российской Федерации от 31.10.96 № 1300 «О мерах по государственному регулированию внешнеторговых бартерных сделок» (п.3) определено, что «...действие таможенного режима экспорта товаров завершается предъявлением товаров, ввезенных на таможенную территорию Российской Федерации, к таможенному оформлению либо подтверждением ввоза работ, услуг и результатов интеллектуальной деятельности, эквивалентных по стоимости экспортированным товарам, либо зачислением в установленном порядке на счета в уполномоченных банках валютной выручки от экспорта товаров, если иное не предусмотрено... актами законодательства Российской Федерации».

Ярким примером действия валютного законодательства является арбитражная практика, подтверждающая, что зачисление экспортной валютной выручки на счет в уполномоченном банке является обязательным условием таможенного режима экспорта (постановление Президиума Высшего Арбитражного Суда (ВАС) РФ от 22.07.97 N 2045/97).

Акционерное общество "Барнаульский аппаратно-механический завод" обратилось в арбитражный суд Алтайского края с иском о признании недействительным постановления Алтайской таможни о взыскании штрафных санкций, предусмотренных ст. 273 Таможенного кодекса РФ за нарушение таможенного режима экспорта. Нарушение состояло в невыполнении обществом обязанностей по зачислению валютной выручки на счет в уполномоченном банке на территории РФ.

Решением суда исковые требования АО были удовлетворены. Однако постановлением апелляционной инстанции решение суда было отменено, а обществу в иске отказано.

В протесте заместителя Генерального прокурора РФ постановление апелляционной инстанции предлагалось отменить, а первоначальное решение суда оставить в силе. При этом в обоснование отмены опротестованных судебных актов заместитель Генерального прокурора РФ ссылался на то, что, согласно ст. 200 , 201 Таможенного кодекса РФ, ответственность за нарушение валютного законодательства может быть применена к лицу таможенным органом лишь в случаях, когда данное нарушение одновременно является и нарушением таможенных правил. Заметим, что, согласно ст. 201 ТК РФ, при выявлении таможенными органами в ходе таможенного контроля нарушений валютного законодательства Российской Федерации, являющихся одновременно и нарушениями таможенных правил, виновные лица несут ответственность в соответствии с ТК РФ.

По мнению заместителя Генерального прокурора РФ, зачисление экспортером валютной выручки на счет в уполномоченном банке на территории Российской Федерации не предусмотрено Таможенным кодексом РФ в качестве обязательного требования таможенного режима экспорта. В данной связи неперечисление средств, полученных от экспорта товаров, не является нарушением таможенного режима и, следовательно, не влечет применения ответственности по ст. 273 ТК РФ.

Кроме того, валютное законодательство, предусматривая ответственность экспортеров по зачислению валютной выручки, не возлагает на них обязанности обеспечивать своевременность поступления валютных средств от покупателей экспортируемого товара.

Вместе с тем, с точки зрения заместителя Генерального прокурора РФ, Алтайской таможней к АО неправомерно применена ответственность за нарушение валютного законодательства, поскольку это входит в полномочия Центрального банка РФ и ГТК РФ.

Рассмотрев протест заместителя Генерального прокурора, Президиум ВАС РФ не нашел оснований для его удовлетворения и постановление апелляционной инстанции оставил в силе.

Выводы были сделаны ВАС РФ на основе следующих обстоятельств.

1. Как следует из материалов дела, АО "Барнаульский аппаратно-механический завод" осуществил экспортную поставку продукции в адрес болгарской компании "Технокриометалл". При этом в соответствии с паспортом сделки валютная выручка должна была поступить на текущий валютный счет экспортера не позднее 10 ноября 1994 г.

Отметим, что, согласно п. 3.1 инструкции ЦБ РФ, ГТК РФ от 12.10.93 N 19, 01-20/10283 "О порядке осуществления валютного контроля за поступлением в РФ валютной выручки от экспорта товаров", по каждому заключенному экспортером контракту оформляется один паспорт сделки, в котором, помимо прочего, указывается транзитный валютный счет, предназначенный для зачисления валютной выручки от экспорта продукции, а также дата поступления валютной выручки (расчетная дата поступления последнего платежа на транзитный счет экспортера по контракту, на основании которого составлен паспорт сделки, указывается в паспорте сделки в графе "Последний платеж").

2. Учитывая, что в указанный срок валютная выручка не поступила, а истец не предпринял в связи с этим надлежащих мер, Алтайская таможня применила штрафные санкции, предусмотренные ст. 273 ТК РФ. Напомним, что данной статьей установлена ответственность за несоблюдение ограничений, требований и условий таможенных режимов. Она выражается в виде наложения штрафа в размере от ста до двухсот процентов стоимости товаров и транспортных средств, являющихся непосредственными объектами правонарушения, с их конфискацией или без таковой либо с взысканием стоимости таких товаров и транспортных средств или без такового, либо с отзывом лицензии или квалификационного аттестата или без их отзыва.

В этой связи доводы заместителя Генерального прокурора РФ, изложенные выше, не находят оснований.

3. Согласно ст. 5 Закона РФ от 09.10.92 N 3615-1 "О валютном регулировании и валютном контроле" и п. 8 указа Президента РФ от 14.06.92 N 629 "О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин", валютная выручка от экспорта товаров (работ, услуг) подлежит обязательному зачислению на соответствующие счета в уполномоченных банках на территории РФ.

Из содержания этих правовых норм следует, что зачисление экспортерами валютной выручки на транзитные валютные счета в уполномоченных банках на территории РФ является обязательным условием экспортных операций. Указанное условие не только установлено законодательством, но и конкретизировано применительно к экспорту товаров.

4. Статья 98 ТК РФ, определяя требования при экспорте товаров, устанавливает, что экспорт осуществляется при соблюдении условий уплаты вывозных таможенных пошлин и иных таможенных платежей, соблюдении мер экономической политики и выполнении других требований, предусмотренных Кодексом и иными законодательными актами РФ по таможенному делу.

Таким образом, уплата вывозных таможенных пошлин не исчерпывает перечень требований при экспорте товаров и не ограничивает условий таможенного режима экспорта.

5. Согласно ст. 24 ТК РФ, в случае, когда Кодексом не предусмотрены положения, регулирующие отдельные вопросы применения таможенных режимов, ГТК РФ праве впредь до принятия соответствующих законодательных актов определять особенности правового регулирования таможенных режимов, а также устанавливать режимы, вообще не предусмотренные Кодексом.

Эти полномочия были реализованы ГТК РФ при принятии инструкции от 12.10.93 N 19, 01-20/10283 "О порядке осуществления валютного контроля за поступлением в РФ валютной выручки от экспорта товаров", где в п. 2.1 определено, что экспортеры обязаны обеспечить зачисление валютной выручки от экспорта товаров на свои валютные счета в уполномоченных банках на территории РФ. Кроме того, п. 3.2 Инструкции устанавливает, что с подписанием паспорта сделки экспортер принимает на себя ответственность за зачисление в полном объеме и в установленные сроки выручки от экспорта товаров.

Пунктом 7 указа Президента РФ от 18.08.96 N 1209 "О государственном регулировании внешнеторговых бартерных сделок" также подтверждено, что зачисление на счета в уполномоченных банках валютной выручки от экспорта товаров является требованием таможенного режима экспорта в соответствии со ст. 98 Таможенного кодекса РФ. В данном случае следует иметь в виду, что к обстоятельствам, свидетельствующим о принятии экспортерами мер по обеспечению зачисления экспортной валютной выручки на транзитный счет экспортера, согласно п. III.IV письма ГТК РФ от 24.11.95 N 01-13/16645 "О применении ст. 273 Таможенного кодекса РФ за нарушения валютного законодательства, являющиеся одновременно нарушениями таможенных правил", относятся следующие обстоятельства:

1) на стадии предконтрактной подготовки:

¾ выяснение через Торгово-промышленную палату, торговое представительство, официальные органы страны иностранного партнера либо иными способами его надежности и деловой репутации;

2) на стадии заключения соглашения:

¾ внесение в договор предусмотренных гражданским законодательством способов обеспечения исполнения обязательств (залог, банковская гарантия, поручительство и проч.);

¾ применение форм расчетов по договору, исключающих риск незачисления экспортной валютной выручки (предоплата, аккредитив и т.д.);

¾ разработка механизма разрешения возможных разногласий с четким указанием сроков досудебных способов защиты нарушенных прав и указанием, какой судебный орган будет рассматривать возникший спор;

¾ использование страхования коммерческих рисков;

3) после неисполнения или ненадлежащего исполнения контрагентом обязательств, но до выявления факта незачисления валютной выручки таможенными органами:

¾ ведение претензионной работы (предъявление претензии, переписка по факту незачисления валютной выручки по контракту с иностранной стороной);

¾ предъявление после ответа на претензию или истечения срока ответа искового заявления в судебные органы о взыскании с контрагента неуплаченной суммы;

¾ обращение в Банк России за получением разрешения о продлении срока поступления экспортной валютной выручки;

¾ обращение в уполномоченные органы за получением заключения об обоснованности незачисления экспортной валютной выручки.

Как следует из того же пункта письма ГТК РФ, принятие экспортером указанных мер, не повлекших зачисления валютной выручки, не может оцениваться как обстоятельство, свидетельствующее об отсутствии события или состава правонарушения данной категории, но учитывается при определении размера взыскания.

Кроме того, предпринятые экспортером меры после обнаружения факта незачисления валютной выручки от экспорта товаров или заведения дела о нарушении таможенных правил являются обстоятельством, смягчающим ответственность, только в том случае, если они повлекли устранение вредных последствий правонарушения (поступление валютной выручки).

6. Таким образом, Президиум ВАС РФ признал, что зачисление экспортерами валютной выручки на транзитный валютный счет в уполномоченном банке служит условием таможенного режима экспорта. При этом экспортер обязан не только зачислять на счет в уполномоченном банке на территории РФ полученную валютную выручку, но и принять все необходимые меры для ее получения от покупателя экспортируемого товара.

Незачисление валютной выручки, равно как и непринятие необходимых мер для ее получения, являются нарушениями таможенного режима экспорта и подпадают под действие ст. 273 ТК РФ, устанавливающей ответственность за несоблюдение ограничений, требований и условий конкретного таможенного режима.

Помимо сказанного, добавим, что юридическим фактом, с которым связано возникновение правоотношений между экспортером и государством в лице таможенных органов, является представление в таможенные органы паспорта сделки в качестве документа, необходимого для помещения товаров и транспортных средств под таможенный режим экспорта. При этом отношения между экспортером и государством выражаются в принятии экспортером обязанностей по выполнению требований законодательства РФ о зачислении в установленные сроки всей суммы валютной выручки от экспорта товаров на счета в уполномоченных банках и, одновременно с этим, в возложении государством на таможенные органы обязанностей по осуществлению контроля за поступлением валюты.

Таможенный режим экспорта может быть завершен надлежащим образом только после зачисления валютной выручки от экспорта товаров.

7. Довод заместителя Генерального прокурора РФ об отсутствии у таможни полномочий по привлечению к ответственности за нарушения валютного законодательства также не может служить основанием для удовлетворения протеста, поскольку в рассматриваемом случае истец привлечен к ответственности за нарушение таможенных правил в порядке, установленном Таможенным кодексом РФ.

Согласно ст. 8 ТК РФ, таможни относятся к таможенным органам РФ, которые в соответствии со ст. 365 ТК РФ вправе выносить постановления о наложении взыскания за таможенные нарушения.

Таким образом, таможенная служба - практически единственный государственный орган, правомочный решать вопрос о привлечении к ответственности лиц за нарушения валютного законодательства РФ, являющиеся одновременно нарушениями таможенных правил, поскольку ни таможенным, ни административным, ни иным законодательством РФ не определены другие органы, правомочные решать этот вопрос.

8. Поскольку факт непоступления выручки подтверждается материалами дела, а истец его не опровергает и доказательств принятия необходимых мер для обеспечения получения и зачисления выручки на счет в уполномоченном банке на территории РФ не предоставлено, Президиум ВАС РФ посчитал, что Акционерное общество "Барнаульский аппаратно-механический завод" правомерно привлечено таможней к ответственности, предусмотренной ст. 273 Таможенного кодекса РФ.

Таким образом, таможенный режим «экспорт товаров» может быть завершен надлежащим образом только после выполнения всех требований, предъявляемых к данному режиму, в том числе и требования о зачислении валютной выручки от экспорта товаров.

Ответственность резидентов за нарушение предписаний валютного и таможенного законодательства.

Субъектами ответственности за нарушение валютного законодательства являются резиденты, включая уполномоченные банки.

Взыскание штрафов и иных санкций производится органами валютного контроля, в том числе по представлению агентов валютного контроля, с юридических лиц - в бесспорном порядке, с физических лиц - в судебном.

Согласно ст. 201 ТК России при выявлении российскими таможенными органами в ходе осуществления валютного контроля нарушений валютного законодательства, являющихся одновременно и нарушениями таможенных правил, виновные лица несут юридическую ответственность, конкретный вид которой зависит от характера совершенного противоправного деяния. Несоблюдение требования обязательного зачисления экспортерами на свои счета в уполномоченных банках всей валютной выручки от экспорта товаров в сроки, определенные законодательством для совершения валютных операций, квалифицируется по ст. 273 ТК России ("Неправомерные операции с товарами и транспортными средствами, помещенными под определенный таможенный режим, изменение их состояния, пользование и распоряжение ими"), поскольку такое нарушение выражается в несоблюдении требований режима экспорта (ст. 98 ТК России). Таможенные органы решают вопрос о заведении и принятии к производству в отношении лиц, осуществивших экспорт товаров и не обеспечивших принятие мер к получению и зачислению валютной выручки от экспорта товаров на их счета в уполномоченных банках, дела о нарушении таможенных правил по ст. 273 ТК России.

В соответствии с п. III письма ГТК РФ от 24.11.95 N 01-13/16645 "О применении ст. 273 Таможенного кодекса РФ за нарушения валютного законодательства, являющиеся одновременно нарушениями таможенных правил" таможенным органам следует исходить из того, что:

1. Для помещения под таможенный режим экспорта товаров экспортер обязан произвести их таможенное оформление, уплатить таможенные платежи и предъявить по требованию таможенного органа РФ декларируемые товары. Он должен также представить ГТД (грузовую таможенную декларацию), содержащую сведения, требуемые для контроля за зачислением валютной выручки, иные документы и дополнительные сведения, необходимые для таможенных целей (ст. 173 ТК РФ), в число которых входит надлежащим образом оформленный паспорт сделки. Без представления таможенному органу паспорта сделки (его копии) товары, вывозимые с таможенной территории РФ по внешнеторговым контрактам, предусматривающим расчеты в валюте иной, чем валюта Российской Федерации, не могут быть помещены под таможенный режим экспорта.

2. Данные о незачислении экспортером всей или части валютной выручки от экспорта товаров, полученные таможенными органами от уполномоченных банков, свидетельствуют о наличии признаков нарушений таможенных правил, предусмотренных ст. 273 ТК РФ и выразившихся в несоблюдении требований таможенного режима экспорта. Заведению дела о нарушениях таможенных правил должна предшествовать соответствующая проверка.

3. Нарушениями таможенных правил не могут быть признаны факты незачисления всей экспортной валютной выручки или ее соответствующей части, связанные:

- с возвратом в сроки исполнения текущих валютных операций ранее вывезенного в таможенном режиме экспорта товара в РФ - при условии подтверждения факта его ввоза таможенными органами;

- с поступлением экспортной валютной выручки в другой уполномоченный банк - при условии идентификации таким банком поступивших средств применительно к экспортным поставкам товаров, за которыми осуществляется валютный контроль;

- с уменьшением стоимости товара из-за несоответствия качества поставленного товара условиям контракта - при наличии письменного подтверждения МВЭС РФ, ТПП РФ либо иных уполномоченных органов;

- с несоответствием количества товара, указанного в ГТД, количеству, указанному в товарно-сопроводительных документах, подтверждаемым коммерческими актами транспортных организаций;

- с несоответствием стоимости, указанной в ГТД, фактически уплаченной сумме из-за изменения стоимости товара на международных биржах после его таможенного оформления, если такое изменение предусматривалось условиями контракта и проч.

Обязательным условием признания перечисленных случаев обстоятельствами, исключающими производство по делу о нарушении таможенных правил, является их документальное подтверждение, а также возможность проверки таможенными органами достоверности представленных документов.

Кроме того, в соответствии с п. III.V письма состав нарушения таможенных правил, предусмотренного ст. 273 ТК РФ, выразившегося в несоблюдении требования таможенного режима экспорта об обязательном зачислении всей валютной выручки на счета в уполномоченных банках, характеризуется следующим:

- субъектом рассматриваемого правонарушения могут быть только российские юридические лица и индивидуальные предприниматели;

- объектом правонарушения являются экономические интересы Российской Федерации;

- непосредственным объектом нарушения таможенных правил являются товары, помещенные под таможенный режим экспорта;

- данное правонарушение может быть совершено как путем бездействия (экспортер не принял мер, обеспечивающих зачисление на счета в уполномоченных банках валютной выручки), так и путем совершения действий, недостаточных для обеспечения зачисления в установленном порядке на счета всей валютной выручки от экспорта товаров в установленные сроки либо прямо повлекших за собой возможность для покупателя уклониться от выполнения предусмотренных договором условий платежа и др.

В целом изложенные выше рекомендации ГТК РФ по применению действующего законодательства не исключают обязанности должностных лиц таможенных органов РФ при производстве дел о нарушении таможенных правил и их рассмотрении руководствоваться иными требованиями и положениями Таможенного кодекса РФ, несоблюдение которых может повлечь отмену постановлений таможенных органов.

Отсутствие порядка привлечения экспортера к ответственности по п. 2 ст. 14 Закона «О валютном регулировании и валютном контроле» не лишает органы валютного контроля права применять такую ответственность (Постановление Президиума ВАС РФ от 20.05.97 N 5898/96).

Акционерное общество "ОКАбанк" обратилось в арбитражный суд Воронежской области с иском к региональному центру Федеральной службы РФ по валютному и экспортному контролю о признании недействительным его решения о применении штрафных санкций в сумме 50 тыс. долл. США за нарушение валютного законодательства.

Решением арбитражного суда АО в иске было отказано, однако федеральный арбитражный суд Центрального округа это решение отменил как принятое по неисследованным доказательствам и направил дело на новое рассмотрение.

Президиум ВАС решение суда первой инстанции поддержал исходя из следующего.

1. Как следует из материалов дела, ответчиком была проведена проверка соблюдения валютного и таможенного законодательства АО "ОКАбанк", в ходе которой установлено нарушение порядка учета валютных операций.

2. Нарушения состояли в следующем. На текущий счет клиента банка - компании "Орликом" поступила иностранная валюта в сумме 150 тыс. долл. США. Эта сумма направлена компании "Орликом" американской фирмой по контракту о совместной коммерческой деятельности в производственной сфере и строительстве жилья с целью приобретения ценных бумаг.

Вместе с тем в мемориальном ордере указано, что поступившая сумма является выручкой компании от продажи товаров, а в банковской расшифровке движения валютных средств на счете компании "Орликом" зафиксирована как поступление в уставный фонд компании.

3. В этой связи по результатам проверки региональный центр Федеральной службы РФ по валютному и экспортному контролю принял решение о взыскании с компании "Орликом" штрафа в сумме 50 тыс. долл. США на основании п. 2 ст. 14 Закона РФ "О валютном регулировании и валютном контроле".

Заметим, что, согласно указанной норме, резиденты РФ, включая уполномоченные банки, а также нерезиденты, в случаях отсутствия учета валютных операций, ведения учета валютных операций с нарушением установленного порядка, непредставления или несвоевременного представления органам и агентам валютного контроля необходимых документов и информации несут ответственность в виде штрафов в пределах суммы, которая не была учтена, учтена ненадлежащим образом или по которой документация и информация не представлены в установленном порядке. При этом порядок привлечения к ответственности в указанных случаях, предусмотренных настоящим пунктом, устанавливается Центральным банком РФ в соответствии с законами Российской Федерации.

4. Принимая решение об удовлетворении исковых требований АО "ОКАбанк" о признании недействительным решения регионального центра Федеральной службы РФ по валютному и экспортному контролю, арбитражный суд первой инстанции руководствовался п. 2 ст. 14 Закона РФ "О валютном регулировании и валютном контроле". А поскольку порядок привлечения к ответственности в случаях, предусмотренных этим пунктом, в настоящее время не установлен, суд посчитал, что ответчик не имел права применять к истцу штрафные санкции.

Между тем тот факт, что порядок привлечения к ответственности по п.2 ст. 14 Закона не установлен, не лишает органы валютного контроля права применять ответственность к резидентам и нерезидентам РФ.

При таких обстоятельствах оснований для признания недействительным решения регионального центра Федеральной службы РФ по валютному и экспортному контролю в части применения к АО "ОКАбанк" штрафных санкций в сумме 50 тыс. долларов США у арбитражного суда не имелось.

Очень часто бывают случаи, когда предприятия-экспортеры подлежат ответственности за нарушение порядка зачисления валютной выручки от экспорта товаров (работ, услуг) на счета в уполномоченных банках в Российской Федерации в случае, если часть валютной выручки была перечислена в счет уплаты таможенных пошлин непосредственно на счет таможни.

В соответствии с п.8 Указа Президента Российской Федерации от 14.06.92 № 629 «О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин» валютная выручка от экспорта или реализации за иностранную валюту на территории Российской Федерации товаров (работ, услуг) подлежит обязательному зачислению на счета в уполномоченных банках на территории Российской Федерации, если иное не разрешено Центральным банком Российской Федерации.

За нарушение указанного порядка зачисления валютной выручки предприятия подвергаются штрафу, налагаемому Министерством по налогам и сборам Российской Федерации (Государственной налоговой службой Российской Федерации), в размере всей сокрытой выручки в иностранной валюте или рублевого эквивалента суммы штрафа по курсу Центрального банка.

В том случае, если организация, являясь участником внешнеэкономических сделок, в счет заключенных контрактов в отдельных случаях производила зачисление валютной выручки в части экспортных пошлин на счета ГТК России, минуя свои транзитные счета, это не может рассматриваться как сокрытие валютной выручки, поскольку средства поступали в федеральный бюджет через счета в уполномоченных банках в Российской Федерации в полном объеме.

Таким образом, применение к такой организации санкций за нарушение порядка зачисления валютной выручки на счета в уполномоченных банках Российской Федерации, предусмотренных названным Указом, неправомерно, однако необходимо учитывать, что перечисление части валютной выручки в счет уплаты таможенных пошлин непосредственно на счет таможни может привести к занижению объема реализации, а следовательно, к сокрытию налогооблагаемой базы по местным налогам и платежам в дорожные фонды.

Ответственность экспортеров за незачисление валютной выручки на счета в уполномоченных банках.

Согласно пункту 2 Приказа ГТК России от 24 июля 1995 г. № 467 "О порядке применения нормы права, установленной ст. 273 Таможенного кодекса РФ" непосредственным объектом правонарушения считается только тот товар либо его часть, валютная выручка от экспорта которого не была зачислена в установленном порядке на счета в уполномоченных банках.

Санкция ст. 273 ТК России предусматривает назначение основного взыскания в виде штрафа в размере от 100 до 200% стоимости товаров и транспортных средств, являющихся непосредственными объектами правонарушения, вместе с дополнительным взысканием в виде конфискации таких товаров и транспортных средств, либо взыскания их стоимости, либо отзыва лицензии (квалификационного аттестата) или без дополнительного взыскания.

Неоднократно от участников ВЭД поступали запросы с просьбой разъяснить: требуется ли от органов или агентов валютного контроля при привлечении к ответственности за незачисление в установленном порядке валютной выручки от экспорта товаров доказывать факт сокрытия указанной выручки от налогообложения или от обязательной продажи?

Абзац 1 п.8 Указа Президента Российской Федерации от 14.06.92 № 629 «О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин» устанавливает, что валютная выручка от экспорта или реализации за иностранную валюту на территории Российской Федерации товаров (работ, услуг) подлежит обязательному зачислению на счета в уполномоченных банках на территории Российской Федерации, если иное не разрешено Банком России.

Абзац 2 п.8 названного Указа устанавливает, что за нарушение указанного порядка зачисления валютной выручки предприятия подвергаются штрафу, налагаемому Министерством по налогам и сборам Российской Федерации (МНС России) или Инспекцией валютного контроля, в размере всей сокрытой выручки в иностранной валюте или рублевого эквивалента суммы штрафа по курсу Центрального банка.

В п.2 Официального разъяснения от 04.11.93 № 1 ГПУ Президента Российской Федерации отдельных положений Указа Президента Российской Федерации № 629 изложено, что санкции, предусмотренные абз.2 п.8 Указа, применяются в случаях незачисления валютной выручки на счета в уполномоченных банках на территории РФ, если такая выручка квалифицируется как сокрытая. Под сокрытой валютной выручкой в смысле указанной нормы понимается выручка, умышленно не зачисленная должностными лицами хозяйствующих субъектов на счета в уполномоченных банках на территории РФ в целях уклонения от обязательной продажи части валютной выручки или от налогообложения. Наличие указанных целей устанавливается проверкой соответственно органов (агентов) валютного контроля либо органов ГНС России. При отсутствии указанных целей факт незачисления валютной выручки на счета в уполномоченных банках на территории РФ не может служить основанием для применения санкций, предусмотренных п.8 Указа.

Вместе с тем в Письме Главного управления валютного регулирования и валютного контроля Банка России от 24.02.95 № 12-86 (информационное № 1) дано другое определение сокрытой валютной выручки: «Под сокрытой выручкой в иностранной валюте следует понимать выручку, не зачисленную на счета в уполномоченных банках на территории РФ, независимо от отражения ее в бухгалтерском учете предприятий, если иное не разрешено Центральным банком Российской Федерации».

Отсутствие необходимости установления органами МНС России факта сокрытия валютной выручки от налогообложения или от обязательной продажи подтверждается в постановлениях Президиума Высшего Арбитражного Суда Российской Федерации.

Таможенные органы привлекают к ответственности лиц за нарушение валютного законодательства (заключающееся в незачислении валютной выручки от экспорта товаров), являющееся одновременно нарушением таможенных правил (заключающимся в несоблюдении требования таможенного режима экспорта), на основании ст. 273 Таможенного кодекса Российской Федерации. В п.2 названного выше Официального разъяснения идет речь только о штрафах, взыскиваемых на основании абз.2 п.8 Указа Президента Российской Федерации от 14.06.92 № 629.

Таким образом, в настоящее время при привлечении к ответственности за незачисление в установленном порядке валютной выручки от экспорта товаров доказывать факт сокрытия указанной выручки от налогообложения или от обязательной продажи не требуется.

Арбитражная практика показывает, что ответственность за незачисление экспортной выручки применяется за сам факт ее незачисления на счет в уполномоченном банке и не связана с уклонением от обязательной продажи ее части государству либо от уплаты налогов (Постановление Президиума ВАС РФ от 13.05.97 N 1296/96).

Совместное советско-японское предприятие "Океан" обратилось в арбитражный суд Приморского края с иском о признании недействительным решения ГНИ по Приморскому краю в части применения штрафа за незачисление иностранной валюты на счет в уполномоченном банке на территории РФ.

Решением арбитражного суда иск был удовлетворен, однако в протесте Генерального прокурора РФ данный судебный акт предлагалось отменить.

Президиум ВАС РФ удовлетворил внесенный протест по следующим основаниям.

1. Как видно из материалов дела, в результате проверки соблюдения СП "Океан" налогового законодательства ГНИ по Приморскому краю установила факт незачисления валютной выручки за 1992 г. на счет в уполномоченном банке на территории РФ и использования ее на закупку оборудования и эксплуатационные расходы. В этой связи налоговая инспекция применила к предприятию ответственность, предусмотренную п. 8 указа Президента РФ от 14.06.92 N 629 "О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин".

Напомним, что, согласно п. 8 Указа N 629, за нарушение порядка зачисления валютной выручки от экспорта или реализации за иностранную валюту на территории РФ товаров (работ, услуг) на счета в уполномоченных банках на территории РФ предприятия подвергаются штрафу. Он налагается Госналогслужбой РФ или инспекцией валютного контроля в размере всей сокрытой выручки в иностранной валюте или рублевого эквивалента суммы штрафа по курсу Центрального банка РФ. Эти средства поступают в федеральный бюджет Российской Федерации. При этом уплата штрафа не освобождает предприятия от обязательного перевода валютной выручки на счета в уполномоченных банках РФ.

2. Признавая решение ГНИ недействительным, арбитражный суд сослался на то, что суммы валютной выручки не были занижены (сокрыты) ни от налогообложения, ни от обязательной продажи ее части государству. Кроме того, ответственность в виде отнесения на расчеты с бюджетом сумм незачисленной валютной выручки не предусмотрена законодательством и применена ГНИ с превышением своих полномочий. Однако Президиум ВАС РФ признал выводы суда первой инстанции не соответствующими действующему законодательству.

3. Согласно п. 8 Указа Президента РФ N 629, валютная выручка от экспорта или реализации за иностранную валюту на территории Российской Федерации товаров (работ, услуг) подлежит обязательному зачислению на счета в уполномоченных банках на территории РФ, если иное не разрешено Банком России. За нарушение указанного порядка установлена ответственность юридических лиц в виде штрафа в размере всей сокрытой выручки, налагаемого как инспекцией валютного контроля, так и органами Госналогслужбы РФ. При этом ответственность предусмотрена за сам факт незачисления валютной выручки на счет в уполномоченном банке и не связана с уклонением от обязательной продажи части валютной выручки государству либо от уплаты налогов.

4. СП "Океан" не имело разрешения Банка России на использование валютной выручки до ее зачисления на счет в уполномоченном банке. Напомним, что подобное разрешение выдается Банком России на основании ст. 5 Закона "О валютном регулировании и валютном контроле", п. 8 Указа Президента N 629, а также п. 2.1 инструкции Центрального банка РФ и ГТК РФ от 12.10.93 N 19, 01-20/10283 "О порядке осуществления валютного контроля за поступлением в РФ валютной выручки от экспорта товаров".

Следовательно, зная о существующем порядке зачисления валютной выручки, предприятие сознательно его нарушило. При таких обстоятельствах налоговая инспекция обоснованно применила финансовую санкцию за незачисление валютной выручки.

5. Примененная мера ответственности в виде отнесения всей суммы незачисления валютной выручки на расчеты с бюджетом по своему содержанию является штрафом исходя из смысла правовых актов, на которые ссылается в своем решении налоговая инспекция. Вместе с тем Указ Президента РФ N 629, вступивший в действие во втором полугодии 1992 г., не имеет обратной силы, а следовательно, в первом полугодии 1992 г. не было оснований для взыскания штрафа за незачисление валютной выручки. Таким образом, судебные акты подлежат изменению в соответствии с действием названного Указа.

Ответственность за представление таможенному органу поддельной копии паспорта сделки

За представление таможенному органу поддельной копии паспорта сделки, копии паспорта сделки, полученной незаконным путем или содержащей недостоверные сведения о вывозимом товаре, а также копии паспорта сделки, относящейся к другому товару, экспортер несет ответственность в соответствии со ст. 278 ТК России ("Перемещение товаров и транспортных средств через таможенную границу Российской Федерации с обманным использованием документов или средств идентификации"), предусматривающей в качестве санкции за данное правонарушение наложение штрафа в размере от 100 до 300% стоимости товаров и транспортных средств, являющихся непосредственными объектами правонарушения, с их конфискацией или с взысканием стоимости таких товаров и транспортных средств.

Ответственность за непредставление в уполномоченный банк информации о внесении в контракт дополнений, изменений, затрагивающих данные паспорта сделки.

Ответственность экспортера за нарушение отдельных требований валютного контроля предусмотрена и в самой Инструкции ЦБ России и ГТК России от 12 октября 1993 г. NN 19, 01-20/10283. Так, экспортер за непредставление в уполномоченный банк информации о внесении в контракт дополнений, изменений, затрагивающих данные паспорта сделки (для оформления дополнительного листа паспорта сделки), за непредставление в установленные Инструкцией сроки копии ГТД или запрашиваемой уполномоченным банком информации несет ответственность в виде штрафа в размере 10 рублей за каждый день просрочки, но не свыше суммы по контракту, по которой документация и информация не были представлены в установленном порядке. Такие штрафы взыскиваются территориальным управлением Бака России в бесспорном порядке.

При внесении сторонами в контракт изменений, затрагивающих сведения, которые ранее использовались при составлении ПС, подписанного банком по данному контракту, экспортер в 10-дневный срок с даты внесения указанных изменений, но не позднее представления к таможенному оформлению товаров, экспортируемых на основании внесенных в контракт изменений и / или дополнений, представляет в банк оригиналы или копии дополнений и / или изменений к контракту, заверенные подписью лица, имеющего право первой подписи по счету экспортера и скрепленные его печатью.

Уголовная ответственность должностных лиц.

За невозвращение из-за границы средств в иностранной валюте статьей 193 Уголовного Кодекса Российской Федерации предусмотрена и уголовная ответственность. К компетенции таможенных органов отнесено дознание по делам о невозвращении в крупном размере из-за границы руководителем организации средств в иностранной валюте, подлежащих обязательному перечислению на счета в уполномоченный банк Российской Федерации.

Субъектом уголовной ответственности могут быть только физические лица (гл. 4 УК). К уголовной ответственности за это преступление подлежит привлечению руководитель организации, т.е. лицо, имеющее право первой подписи на соответствующих финансовых и банковских документах. Однако соучастниками его могут быть любые физические лица.

Действия указанные в ст. 193 УК наказываются лишением свободы на срок до трех лет.

Уголовная ответственность руководителя организации или предприятия независимо от форм собственности наступает в том случае, если иностранная валюта в крупном размере:

¾ не была зачислена по его вине в уполномоченный банк,

¾ находится за границей и не была возвращена, хотя ее обязаны были возвратить.

Обязательным условием привлечения руководителя к уголовной ответственности является невозвращение из-за границы валюты в крупном размере. Как определено в примечании к ст. 193 УК Российской Федерации, сумму невозвращаемых средств в иностранной валюте следует считать крупной, если она превышает десять тысяч минимальных размеров оплаты труда.

Дела о невозвращении из-за границы средств в иностранной валюте передаются таможенными органами следователям органов внутренних дел.

Привлечение к ответственности уполномоченных банков.

Важнейшим направлением в выявлении правонарушений в кредитно-банковской сфере является выявление признаков нарушений уполномоченными банками действующего законодательства Российской Федерации, привлечение к ответственности за которые не входит в компетенцию таможенных органов Российской Федерации, для последующего анализа и передачи соответствующей информации в иные контролирующие и правоохранительные органы по принадлежности.

Выявление признаков нарушений уполномоченными банками действующего законодательства Российской Федерации, а также невыполнения или ненадлежащего выполнения ими функций агентов валютного контроля может происходить как на стадиях предварительной работы с участниками ВЭД, таможенного оформления товаров, так и во время проведения проверок соблюдения экспортерами валютного и таможенного законодательства. Указанные признаки могут заключаться в следующем:

1) осуществление уполномоченным банком валютной операции, требующей лицензии (разрешения) Банка России, при отсутствии последней;